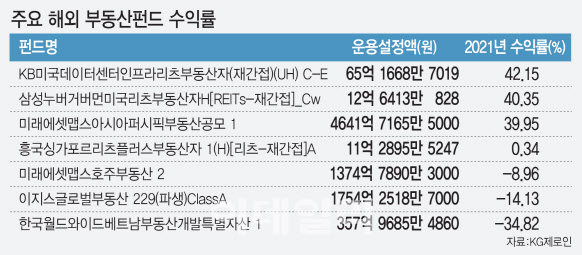

25일 펀드평가사 KG제로인에 따르면 해외 부동산펀드 가운데 ‘KB미국데이터센터인프라리츠부동산자투자신탁(재간접형)(UH)C-E’가 지난해 수익률 42.15%로 가장 높은 수익률을 기록했다. 지난해 해외 부동산펀드 수익률 16.23%의 세배에 가까운 수치다.

해당 펀드 책임 운용역인 차동호 KB자산운용 ETF운용실장은 “미국 부동산 리츠 가운데 데이터센터와 데이터 인프라 관련 리츠를 선별 투자한다”며 “특히 코로나19 팬데믹 이후 데이터 인프라들이 급속도로 늘어나면서 성장성이 뛰어나다”고 설명했다.

데이터 센터는 1인 가구가 늘어나면서 소비성향 패턴 등 파악을 위해 폭발적으로 성장했다. 행정안전부가 발표한 자료에 따르면 작년 11월 기준 국내 1~2인 가구는 총 1502만9201가구로 집계, 전체 가구수인 2344만4608가구의 64.1%에 달한다.

데이터 센터의 성장은 코로나19 이후 ‘집콕’, ‘언택트 문화’가 자리 잡으면서 1~2인 가구 중심으로 밀키트 상품 등의 시장 규모가 성장한 영향도 컸다.

삼성자산운용의 ‘삼성누버거버먼미국리츠부동산자투자신탁H[REITs-재간접형]_Cw’도 지난해 40% 이상의 수익률을 기록했다. 해당 펀드는 특정 섹터에 편중되지 않도록 미국 리츠를 구성하는 12개 섹터에 분산투자한다.

|

해당 펀드는 베트남 3개 부동산개발 프로젝트(카프리 서비스 레지던스, 한비엣 타워, 디 이스턴 아파트)에 투자했다. 카프리 서비스 레지던스는 매각 후 분배를 완료했으나, 한비엣 타워는 매매계약만 체결하고 종결은 짓지 못하고 있다. 코로나19로 인한 베트남 입국 제한 등이 이유다. 특히 디 이스턴 아파트의 경우 3973만달러 가운데 3670만달러만 회수, 300만달러 수준의 투자 손실이 예상된다.

한국투자신탁운용 관계자는 “펀드 설정액에서 분배금이 빠져나가면서 모수가 줄어 원본지급에도 수익률이 과하게 마이너스로 보인다”며 “수익자에게 발송되는 자산운용보고서에 따르면 해당 펀드의 실질 수익률은 -9.3%다”고 설명했다. 이어 그는 “매매대금 수취와 거래 종결에 이상이 없도록 진행할 계획”이라고 전했다.

이외 독일 프랑크푸르트 핵심업무 구역에 소재한 오피스 빌딩에 투자하는 ‘이지스글로벌부동산투자신탁 229(파생형)ClassA’이 -14.13%로 작년 한 해 마이너스 성과를 냈고, ‘미래에셋맵스호주부동산투자신탁 2’(-8.96%), ‘흥국싱가포르리츠플러스부동산자투자신탁 1(H)[리츠-재간접형]A’(0.34%) 등의 수익률이 부진했다.

한 운용사 펀드매니저는 “해외 부동산펀드들이 처음에는 글로벌 지역을 대상으로 삼다가 점차 미국과 일본, 싱가포르 등 지역을 구분해 들어갔다”며 “코로나19 팬데믹 이후로는 전 세계 어느 지역이든 코로나19 타격을 입고 있기 때문에 지역별 투자 메리트는 사라지고 있다”고 설명했다.

더구나 미국과 유럽과 같은 지역은 금리와 환율에 따른 영향도 큰 상황이다.

한 자산운용사 개발투자부문장은 “코어(핵심)오피스가 아니라면 수익환원율(캡레이트) 5%대 자산을 찾기가 쉽지 않은 상황”이라며 “미국 자산의 경우 금리 인상 영향을 받으면서 캡레이트 결정이 쉽지 않은 상황”이라고 설명했다.

그는 “유럽의 경우 환 프리미엄이 아직 정상적으로 회복이 안 됐고 오피스 시장도 불안정하다”며 “브렉시트(영국의 유럽연합 탈퇴) 등 복합적인 영향도 있으므로 유럽 시장을 투자하는 것은 지켜봐야 한다”고 강조했다.

한 운용사 펀드매니저는 “앞으로는 지역보다는 산업 섹터를 보고 투자에 나서야 한다”며 “코로나19로 인해 호텔과 쇼핑몰, 오피스 등은 투자 매력도가 떨어지기 때문에 당분간은 수혜를 입을 것으로 예상되는 물류창고, 데이터센터 등을 담은 펀드들이 유망할 것”이라고 진단했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]책의날 맞아 시민들에게 책 나눠주는 유인촌 문체부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300692t.jpg)

![[포토] 안병우 축산경제 대표, 청정축산 환경대상 시상식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300549t.jpg)

![[포토] 하나로마트 창립 29주년 70% 세일](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300533t.jpg)

![[포토]세계 책의 날 맞아 문체부, 국무회의에서 국무위원들에게 책 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300428t.jpg)

![[포토]국내최대 오트 함량을 담은 어메이징 오트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300304t.jpg)

![[포토]'원내대책회의 참석하는 윤재옥'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300287t.jpg)

![[포토]안전을 향한 닻을 올리자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200782t.jpg)

![[포토]BMW그룹 코리아, 'BMW 그룹 R&D 센터 코리아' 개관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200677t.jpg)

![[포토] 중소기업 금융애로 점검 회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200646t.jpg)

![[포토]최은우 '대회 2연패 달성'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042100415t.jpg)