|

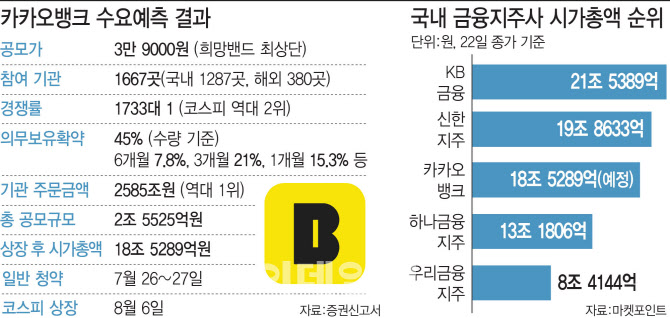

카카오뱅크는 22일 공시를 통해 공모가를 희망 밴드(3만3000~3만9000원)의 최상단인 3만9000원으로 확정했다고 밝혔다. 수요예측에는 기관 1667곳이 참여해 경쟁률 1733대 1을 기록했다. 이에 따른 총 공모 규모는 2조5525억원으로, 공모가기준 상장 후 예상 시가총액은 약 18조5289억원 수준이다. 이번 수요예측 경쟁률은 SK아이이테크놀로지(361610)(1883대 1)에 이은 2위이지만, 기관의 전체 주문 규모는 2585조원으로 기존 역대 최고액인 SK아이이테크놀로지의 2417조원을 추월했다.

기관 의무보유확약 비율을 보면 전체 수량의 약 45%에 달했다. 기간별로는 3개월이 21%(131억7360만6000주)로 가장 많았고, 이어 △1개월 15.3%(95억4135만5000주) △6개월 7.8%(48억961만8000주) △15일 1%(6억3436만7000주)로 나타났다.

카카오뱅크는 지난 2017년 첫 대고객 서비스를 시작했다. 카카오(035720) 배경에 힘입어 영업 개시 5일 만에 계좌 개설고객 100만명을 돌파했다. 이어 2019년 7월에는 1000만명을 돌파하는 등 빠른 성장세를 보인 덕에 같은 해 흑자 전환에도 성공했다.

금융주 시총 3위 등극, 15% 이상 오르면 ‘대장株’로

카카오뱅크가 공모가를 희망밴드 최상단으로 확정함에 따라 상장시 KB금융(105560)(22일 기준 21조5389억원), 신한지주(055550)(19조8633억원)에 이어 금융주 시총 3위를 차지하게 된다. 또 상장 후 주가가 공모가 대비 15% 이상 상승하면 단숨에 은행 ‘대장주’에 오른다. ‘따상’까지 기록해 주가가 10만1400원까지 치솟는다면 시총은 48조원을 넘어서 현대차(005380)(48조8000억원)에 이은 10위권 안에 진입한다.

카카오뱅크 투자자와 임직원들은 이번 상장으로 상당한 평가차익을 누릴 전망이다. 최대주주인 카카오와 기존 주주인 한국투자밸류자산운용, KB국민은행 등의 지분가치도 훌쩍 뛰어오르게 됐다. 카카오뱅크 1억2953만3725주를 보유하고 있는 카카오(035720)는 상장 후 지분율이 31.6%에서 27.26%로 희석되지만 지분가치는 1분기 기준 장부가액 7887억원에서 5조원 수준으로 6.3배 이상 불어난다. 한국투자밸류자산운용(23.25%)의 지분가치도 지난해 말 장부가액 6325억원에서 4조3089억원으로 6.8배 늘어난다. 국민은행(8.02%)의 지분가치는 1분기 말 기준 장부가액 9524억원에서 1조4800억원으로 55.4% 늘어난다.

스톡옵션과 우리사주 배정에 따른 카카오뱅크 임직원들도 최대 수 백억원의 차익 실현이 가능하다. 카카오뱅크는 지난 2019년 임직원 144명에게 스톡옵션 296만주를 부여했다. 이 가운데 미행사 수량은 총 267만2800주에 이른다. 스톡옵션의 행사 가격은 주당 5000원으로, 스톡옵션을 받은 임직원들은 공모가기준 주당 3만4000원의 평가차익을 얻게 되는 셈이다.

스톡옵션 52만주를 보유한 윤호영 대표가 실현 가능한 차익은 176억8000만원, 김주원 카카오 부회장은 136억원에 달한다. 따상을 가정하면 실현 가능 차익은 주당 9만6400원이 된다. 윤호영 대표는 501억2800만원, 김주원 부회장은 385억6000만원의 차익이 가능하다. 다만 최고경영자가 상장 직후 지분을 파는 경우가 드문 만큼 이들이 당장 스톡옵션을 행사할 가능성은 희박하다.

상장으로 얻는 우리사주 평가차익도 상당할 전망이다. 카카오뱅크 우리사주 배정물량은 전체 공모주식 6545만주의 20%인 1309만주다. 카카오뱅크 임직원이 약 1000명 수준이므로 1인당 평균 배정물량은 1만3000주에 달한다. 따상 시 1인당 평균 평가이익은 8억원을 넘어선다. 카카오뱅크는 직원의 입사 시점에 따라 우리사주를 차등 배정할 예정이다. 우리사주는 상장 후 1년간 보호예수되며, 퇴사하면 한 달 뒤 차익 실현이 가능하다.

최종경 흥국증권 연구원은 “모바일 전용 금융 플랫폼 혁신을 기반으로 보여줬던 폭발적인 성장세와 함께 독보적인 확장성에 주목해야 한다”며 “증권사, 대출기관, 신용카드 등의 제휴 플랫폼은 펀드·보험, IRP, 외환, 투자상품 등 확장 잠재력이 높고 미래 성장동력 측면에서도 ‘카카오’이기에 성공적인 확장 가능성이 높다”고 호평했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]제60회 한국보도사진전 찾은 유인촌-오세훈](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800649t.jpg)

![[포토]ERT 도시숲 나무심기 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800632t.jpg)

![[포토] 의료진에게 감사 박수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800624t.jpg)

![[포토]'대화하는 윤상현-김용태'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800609t.jpg)

![[포토]오늘은 장애인의 날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800554t.jpg)

![[포토]'AMG SL 63 4MATIC+ 마누팍투어' 120대 한정 럭셔리 로드스터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800353t.jpg)

![[포토]민주당, 양곡관리법 개정안 국회 본회의 직회부 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800313t.jpg)

![[포토]원·달러 환율 하락해 1386.80](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041700803t.jpg)

![[포토] 상생협약 참석한 송미령 농식품부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041700783t.jpg)

![[포토] 고군택 '신들린 샷으로 초대 챔피언을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800207t.jpg)