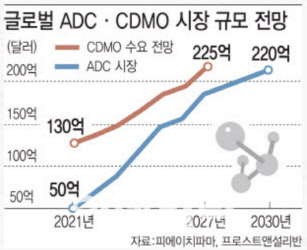

ADC는 암세포 표면의 특정 표적 항원에 결합하는 항체 (Antibody)와 강력한 세포사멸 기능을 갖는 약물 (Drug)을 결합해 암세포를 효과적으로 제거하는 차세대 치료 기술이다. 작년만 해도 세포·유전자 치료제에서 CDMO 승부가 갈릴 것으로 예상됐지만 올해에는 주요 글로벌 CDMO 기업이 ADC 수요확보를 우선순위에 놓고 치열한 경쟁을 벌이고 있다. 대표 경쟁자는 삼성바이오로직스와 중국의 우시바이오로직스, 스위스의 론자가 될 것으로 예상된다.

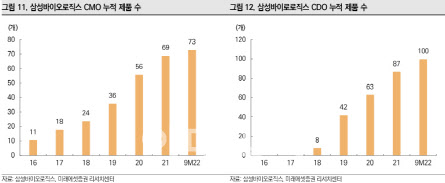

삼성바이오로직스는 자회사인 삼성바이오에피스를 통해 바이오시밀러 포트폴리오를 확대하고 있다. 바이오시밀러는 특허 기간이 끝난 바이오의약품을 본떠서 만든 의약품으로 합성의약품의 제네릭(복제약)과 비슷한 개념이다. 이들의 바이오시밀러 경쟁자는 셀트리온, 화이자, 암젠 등이다.

|

5일 증권업계에 따르면 하나증권 등 일부 증권사들은 삼성바이오로직스의 목표 주가를 115만원으로 상향했다. 삼성바이오로직스가 화이자와 역대 최대치인 1조2000억원 규모 바이오 의약품 위탁생산(CMO) 계약을 체결했다는 소식이 전해지면서다. 삼성바이오로직스 주가는 2021년 8월 17일 101만2000원을 찍었지만 최근 74만~79만원 대를 횡보하고 있다.

하지만 증권가가 예상한 향후 성장 전망은 밝다. 미래에셋증권은 삼성바이오로직스의 적정기업가치는 73조원, 주당 100만원으로 현재 주가 대비 25% 상승 여력이 있다고 분석했다.

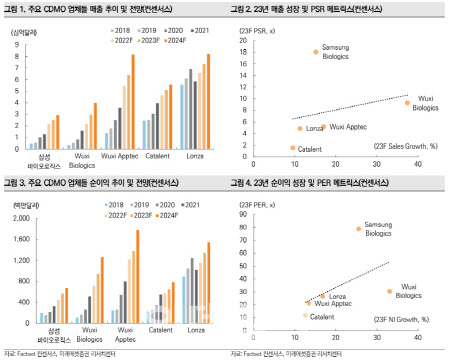

목표 주가 산정 근거는 삼성바이오로직스의 미래 CDMO 수주 예상치다. 삼성바이오에피스의 바이오시밀러 가치를 합산, 2027년 EBITDA(이자비용, 세금, 감가상각비, 무형자산상각비 차감 전 이익) 2조1692억원에 EV/EBITDA 30x를 적용한 결과치로 25% 상승을 예상한 것이다. 2027년은 삼성바이오로직스의 4공장 풀가동이 예상되는 시기다. 타깃 멀티플은 CDMO 기업 중 삼성바이오로직스와 비슷한 속도로 성장 중인 중국 우시바이오로직스의 멀티플이다. 또한 삼성바이오에피스 바이오시밀러 가치는 2023년 EBITDA 3342억원에 타겟 EV/EBITDA 21x가 적용돼 계산됐다.

이에 ‘100만 삼바’ 회복을 위해서는 ADC 등 미래 기술 확보가 동반되어야 한다는 분석이 나온다. 74만6000원(4일 종가 기준)의 현재 가치는 4공장 완전 가동의 기대감이 반영된 주가이기 때문이다. 향후 상승 조건은 ADC 등 신기술 CDMO 수주, 5공장 조기 착공 등의 이슈가 될 것으로 증권가는 예상했다.

김승민 미래에셋증권 연구원은 “삼성바이오로직스의 2023년 별도 기준 예상 매출은 2조6590억원(전년대비 13% 상승)이며 영업이익은 9027억원(전년 대비 -2% 하락)으로 전망된다.”며 “4공장 매출 4분기부터 발생될 예정이며 환율 안정화 및 4공장 감가비 영향으로 영업이익 성장은 제한적”이라고 설명했다. 그는 이어 “하지만 4공장 가동 이후 기업 가치는 더 높아질 것으로 보인다”고 덧붙였다.

경쟁사들의 상황은 어떨까. 경쟁사들은 삼성바이오로직스보다 발빠르게 움직였다. ADC 시장을 먼저 내다본 건 론자다. 론자는 2006년부터 관련 분야 투자해왔다. 가장 최근에는 론자 링커와 페이로드에 특화된 ADC 개발 기업 ‘시나픽스’를 약 1407억원을 투자해 인수했다. 스위스기업 론자는 이미 상업화된 관련 약물 상당 부분을 제조할 수 있는 능력을 갖췄다는 평가다. 론자는 스위스에 ADC 공장을 갖췄다.

중국 대표 CDMO 기업 우시의 경우, 2019년부터 2000만 달러 이상을 투자해 ADC 등 통합 솔루션을 제공하는 전용 센터를 설립했다. 2년 뒤인 2021년 아예 ADC CDMO를 위한 합작사 ‘우시 XDC’를 세운 바 있다.

|

대량 생산보다 ‘기술력 인증’ 중요한 ADC

이들 기업이 연이어 ADC 설비를 늘리는 건 시장 잠재력 때문이다. 전 세계적으로 암 발생률이 증가함에 따라 시장은 급격하게 커지고 있다. 피에이치파마에 따르면 글로벌 ADC 시장은 2030년 220억 달러(약 29조원)에 이를 것으로 전망된다. ADC 임상시험 수도 2010년부터 급증해 2022년 상반기에는 172건의 연구가 진행 중(병용요법 포함)이다. 지난해만 57개의 새로운 ADC가 임상 1상 시험에 진입했다. 전년보다 90% 증가한 수치다.

|

김정현 교보증권 책임연구원은 “ADC 위탁생산은 바이오의약품 시장의 평균 판매단가(ASP)를 높이고 제품 포트폴리오를 다각화할 수 있는 계기가 될 것”이라며 “이에 따라 CMO 기업에도 새로운 먹거리가 될 것으로 예상된다”고 분석했다.

삼성바이오에피스, 바이오시밀러 포트폴리오·매출 확대 추세

삼성바이오에피스의 바이오시밀러 매출 확대도 삼성바이오로직스 주가 상승의 중요한 ‘열쇠’가 될 전망이다. 매출은 꾸준히 증가하고 있다. 삼성바이오에피스는 작년 매출 9463억원, 영업이익 2315억원을 기록했다. 전년 대비 매출은 12% 증가했고, 영업이익은 20% 증가했다.

미국과 유럽 시장에서 승인받은 제품수도 점진적으로 늘고 있다. 삼성바이오에피스는 미국 5개, 유럽 7종의 바이오시밀러 제품을 보유하고 있다. 미국 기준으로 암젠, 셀트리온(5개)과 비슷한 수준이며 화이자(7개)보다는 적다.

|

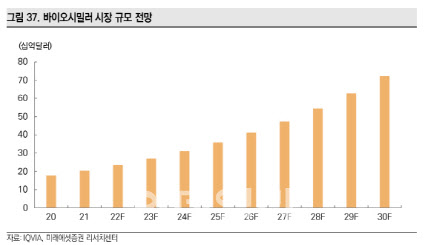

바이오시밀러 시장은 꾸준히 커지고 있다. 아이큐비아에 따르면 글로벌 바이오시밀러 시장은 2020년 179억 달러에서 연평균 15% 성장해 2030년 약 750억 달러에 달할 것으로 예상된다. 특허 만료를 앞둬 삼성바이오에피스가 진입할 수 있는 블록버스터(매출 1조원) 의약품은 스텔라라(2023년), 키트루다(2028년), 옵디보(2028년) 등이다.

김승민 미래에셋증권 연구원은 “삼성바이오에피스의 2023년 매출 전망치는 1조 893억원이며 영업이익 예상치는 2532억원”이라며 “루센티스 시밀러 바이우비즈, 오가논이 안정적으로 성장하고 휴미라 시밀러 하드리마 출시 효과까지 더해지며 전년보다 각각 15%, 17% 성장이 예상된다. 특히 휴미라 시밀러 최대 매출액은 4억달러 수준이 될 것”이라고 분석했다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)