시장에서는 이들 운용사가 2~3년 주기로 주력 행보가 교차로 이뤄지고 있다는 점을 흥미롭게 보고 있다. 다만 올해는 펀딩이나 투자 과정에서 이들 운용사간 경쟁 구도가 본격화할 수 있을 것으로 업계는 내다보고 있다.

|

PEF 운용사의 주요 업무를 꼽으라면 투자와 엑시트, 펀딩을 들 수 있다. 자금을 모아 잠재력 있는 매물에 투자하고, 밸류업(가치 상향) 이후 되팔아 차익을 챙기는 것이 큰 틀에서의 PEF 운용사 업무 사이클이라 봐도 무방하다. ‘펀딩·투자·엑시트’ 삼박자가 제대로 돌아가야만 원활한 업무는 물론 수익 창출이 가능하다.

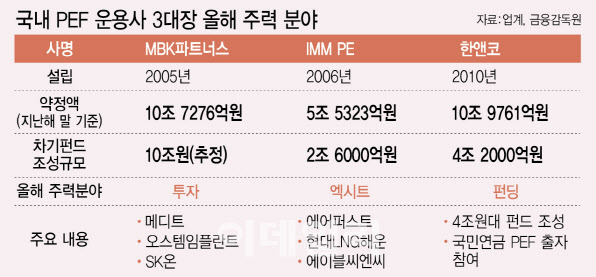

세 가지 중 무엇하나 소홀할 수 없지만, 국내 PEF 운용사 3대장인 MBK와 IMM PE, 한앤코는 올해 특정 부문에 집중하고 있다.

우선 MBK는 지난해부터 투자에 주력하면서 자금을 거침없이 풀고 있다. 지난해 연말 3D 구강스캐너 업체인 메디트를 2조4000억원에 인수하는가 하면, UCK파트너스와 의기투합해 오스템임플란트(048260)까지 인수하면서 큰손의 면모를 보이고 있다. 이달 들어서는 글로벌 자산운용사 블랙록, 카타르투자청(QIA)과 컨소시엄을 꾸려 SK이노베이션 2차전지 자회사인 SK온에 8억 달러(1조500억원) 투자를 확정하기도 했다.

이밖에 올해 1분기 인수한 넥스플렉스(5300억원)와 지난해 동진·경진섬유(약 8000억), 코리아센터·다나와(약 6000억)를 잇따라 인수했고, 스페셜시츄에이션(SS) 부문에서 메가존클라우드에 2500억원을 베팅했다. 해외에서는 일본 노인 의료서비스 기업인 유니매트에 3700억원을 투자했다. 누적 투자금만 약 6조원에 육박하는 수준으로 2005년 MBK 설립 이후 가장 활발한 투자를 보였다고 해도 과언이 아니다.

에어퍼스트의 경우 시장에서 점치는 지분 30% 가격만 1조원에 육박하는 빅딜이다. 콜버그크래비스로버츠(KKR)와 블랙록 등 내로라하는 글로벌 재무적투자자(FI)들과 인수 논의를 진행하고 있다. 업계에서는 협상 과정에서 거래 지분이 늘어날 가능성도 배제하지 않고 있다. 인수에 적극적인 일부 원매자들이 추가 지분 인수를 원한다는 얘기가 나오고 있어서다

|

“올해는 3대장 격돌 가능성 배제할 수 없다”

IMM PE는 현대LNG해운도 글로벌 원매자를 중심으로 매각 작업을 벌이고 있다. 변수는 해외에 국적선사를 팔 수 없다는 해운 당국 의지와 국내 최대 국적선사인 HMM(011200)이 현대LNG해운 인수전에 등판하느냐다. 두 가지 변수가 어떤 결론을 내느냐에 따라 현대LNG해운 매각에 영향을 미칠 가능성이 있다.

한앤코는 올해 열리는 국내 연기금·공제회 출자 사업에 참전을 선언하며 펀딩에 주력하고 있다. 한앤코는 국민연금을 시작으로 국내에서 열리는 굵직한 기관 콘테스트에 참여하기로 내부 방침을 정했다.

지난해 국내 주요 콘테스트를 석권한 운용사들이 평균 5000억~6000억원을 웃도는 자금을 유치했다는 점에서 해당 수준을 기준으로 잡았을 가능성이 있다는 게 업계 평가다.

흥미롭게도 이들 3대 운용사는 투자와 엑시트, 펀딩 싸이클이 크게 겹치지 않았다. 한쪽이 엑시트에 주력할 때 다른 쪽에서 투자나 펀딩에 주력하면서 경쟁을 최소화 해왔다. MBK와 한앤코가 그동안 글로벌 기관투자가로부터 자금을 조성해온 점을 감안하면 펀딩 과정에서도 겹치는 지점은 크게 없었다.

그런데 올해는 예년과는 다른 상황이 펼쳐질 수 있다는 게 업계 관측이다. 당장 한앤코가 국내 자금 펀딩을 선언하면서 국내 PEF 운용사들과의 경쟁을 피할 수 없게 됐다. 세 운용사 모두 수조원대 블라인드 펀드(투자 대상을 정하지 않고 목표수익률만 제시한 뒤 투자금을 모으는 펀드)를 조성하고 있다는 점도 눈여겨볼 점이다. 펀딩 이후의 투자 시점이 맞물릴 경우 특정 매물을 놓고 인수 경쟁이 펼쳐질 가능성도 있다.

한 자본시장 관계자는 “공교롭게도 세 운용사의 사이클이 크게 겹치지 않았다면, 올해는 펀딩과 이후의 인수 작업을 두고 초대형 운용사끼리 경쟁하는 그림이 펼쳐질 수도 있다”고 말했다.

![[포토] 광화문광장 나눔온도 70.5도](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600729t.jpg)

![[포토]조중석 이스타항공 대표-고토다 도쿠시마현지사 인사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600693t.jpg)

![[포토]여야 합의 강조하는 한덕수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600665t.jpg)

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)