인수전에 참여를 저울 중인 일부 원매자들은 경영참여형 사모펀드(PEF) 운용사 등 재무적투자자(FI)와 의기투합할 것이라는 관측이 나온다. 그러나 인수 과정에서 FI와의 지분 정리와 인수 이후 추가 자금 투입 등을 따져봤을 때 FI와 손을 잡더라도 인수가 쉽지 않을 것이라는 평가가 지배적이다.

|

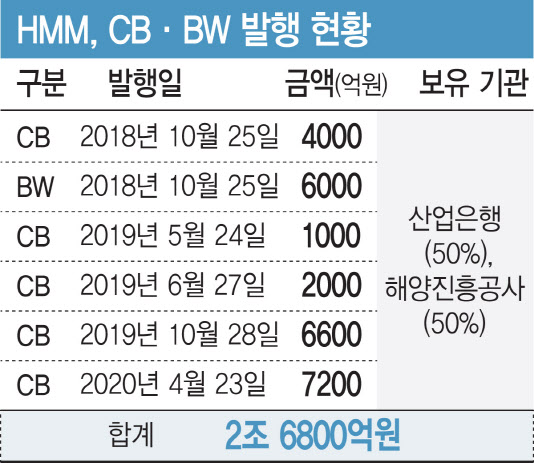

16일 자본시장에 따르면 HMM 매각 측인 산업은행과 한국해양진흥공사는 오는 21일 HMM 예비입찰 서류 접수를 마감할 예정이다.

마감일자는 못 박아놓았지만 상황은 유동적이다. 현재로선 정해진 일자까지 서류를 받을 가능성이 유력하지만, 예상 밖 분위기가 전개된다면 서류 접수 기한을 연장할 가능성도 있다. 그마저도 여의치 않을 경우 공개 매각을 아예 ‘프라이빗딜’(원매자간 개인 접촉)로 전환할 가능성도 배제할 수 없다.

초반 분위기는 나쁘지 않았다. SM그룹과 LX, 하림, 동원, 글로벌세아 등 5곳의 기업이 투자 설명서를 수령했다는 소식이 알려지면서 분위기가 달아올랐다. 그러나 인수 유력 후보로 꼽을만한 초대형 원매자 부재로 HMM 흥행 전체를 장담할 수 없다는 평가도 있다.

다만 이번 HMM 인수전에서 기업체와 사모펀드의 의기투합이 강력한 시너지를 낼 것이냐를 두고는 의문이 가시지 않고 있다. 예컨대 HMM 매각 금액을 5조원이라고 가정해보자. 전략적투자자(SI) 격인 기업체가 최소 3조원 이상의 자금을 준비해야 한다. 해당 수준의 금액조차 마련하지 못할 경우 FI에 경영 주도권을 빼앗기는, 주객전도의 형태가 될 수 있어서다.

|

금융감독원 전자공시에 따르면 올해 1분기 기준 인수 후보 5곳의 현금성 자산은 회사에 따라 적게는 2500억원, 많게는 1조7000억원 수준이다. 금고에 있는 현금을 탈탈 털더라도 1조3000억~4조7000억원 가까운 금액을 추가로 마련해야 한다. 자사 보유 자산을 처분하는 강수가 불가피하다. 회사의 명운을 건 풀베팅을 피할 수 없는 상황이다.

블라인드펀드 전체를 하나의 매물 인수에 통째로 사용되는 일이 자본시장 역사상 없었다는 점을 고려하면 아무리 넉넉하게 잡아도 수천억원 수준이 이른바 ‘영끌’의 최대치로 추정된다. 대업의 꿈을 안고 의기투합 과정을 거치더라도 파괴력 있는 원매자가 될 수 없는 이유다.

물론 경우의 수는 있다. 여러 PEF 운용사들이 수천억원을 십시일반으로 공통 투자하는 경우다. 그러나 경우의 수일 뿐, HMM 인수에 에쿼티(지분) 확보를 대가로 뛰어들 운용사는 많지 않을 것이란 게 업계 평가다.

모두 간과하고 있지만, 중요한 포인트 중 하나는 HMM이 PEF 운용사들이 투자를 꺼려하는 상장사라는 점이다. 올해 오스템임플란트(048260)와 루트로닉(085370) 등 PEF 운용사들이 거액을 들여 인수한 회사들의 특징은 인수 이후 상장폐지에 나섰다는 점이다. 투자 기업의 밸류에이션(기업가치) 사수를 위한 상폐를 기꺼이 받아들이겠다는 게 요즘 정서다. 이런 가운데 수조원대 상장사 인수는 여러모로 힘든 M&A일 수밖에 없다.

한 자본시장 관계자는 “예비입찰 이후 어떤 상황이 전개되는지가 중요할 것 같다”며 “매각 측이 안전한 매각 작업을 위해 숏리스트(인수적격후보) 선정 과정에서 자금 마련 계획을 철저히 검증할 가능성이 크다”고 말했다.

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)

![[단독]"불닭 아니었어?" 짝퉁인가 미투인가…팔도 볼케이노 까르보](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011000954h.jpg)