파빌리온운용 인수…“금융지주사 설립의 일환”

|

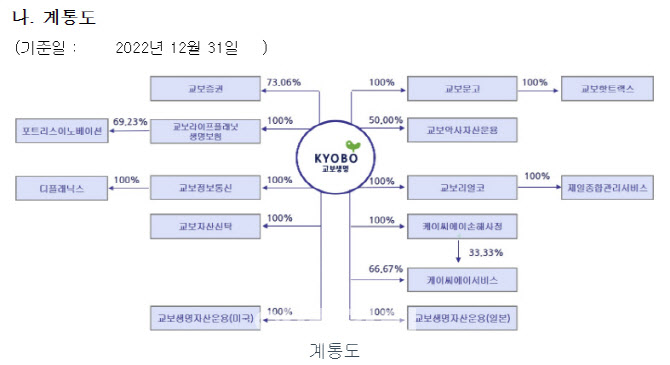

교보생명은 현재 상장사인 교보증권을 포함해 교보문고, 교보자산신탁, 교보악사자산운용, 교보리얼코 등 15개의 비상장사를 계열사로 두고 있다. 증권 시장에서 자금조달이 가능한 교보증권을 제외하고는 그룹 차원의 자본확충을 거쳐서 자금조달이 가능한 구조다.

지주사로의 전환을 위해서는 이사회와 주주총회의 특별결의, 금융위원회 인가 승인, 설립 등기 등의 절차를 거쳐야 한다. 관건은 금융위의 인가다. 메리츠금융그룹의 경우 지난 2007년 지주사 전환을 계획한 후 2011년 3월 메리츠화재로부터 인적분할을 통해 국내 첫 보험지주사인 메리츠금융지주를 설립했다. 인가까지 대략 3~4년 정도의 시간이 소요됐다.

지난 4월 교보생명은 비보험 분야의 사업 포트폴리오 다변화를 위해 대체투자 전문운용사인 파빌리온자산운용 지분 100% 인수를 마쳤다. 파빌리온자산운용은 교보AIM자산운용으로 사명을 변경하고 새 출발에 나선다.

또 교보생명은 손해보험사 매물 인수에도 적극적인 움직임을 보이고 있다. MG손해보험, 사모펀드가 대주주로 있는 롯데손해보험 등이 매물로 거론된다.

원활한 지주사 전환 위해 ‘어피니티’ 동의 필요

|

교보생명의 신용등급은 업계 최상위다. 국제 신용평가사 무디스는 ‘A1’, 피치와 스탠더드앤드푸어스(S&P)는 ‘A+’을 부여했다. 이는 국내 시중은행과 같은 수준이다. 또 나이스신용평가는 지속가능채권으로 발행되는 이번 신종자본증권에 ‘지속가능 1’ 인증등급을 부여하기도 했다.

다만, 금융지주사로의 원활한 전환을 위해서는 교보생명의 2대 주주인 어피니티컨소시엄(FI·재무적 투자자) 측의 동의가 필요하다. 어피니티컨소시엄은 교보생명의 지분 24%를 보유 중이다. 2015년까지 기업공개(IPO)를 하지 않으면 해당 지분을 신창재 교보생명 회장이 되사는 내용을 담은 풋옵션 계약을 체결했다.

2018년 주당 40만9000원에 풋옵션 행사를 시도했으나, 옵션가격이 매입원가(24만5000원) 보다 높아 의견차를 좁히지 못하고 소송전을 이어가고 있다.

교보생명 측은 지주사 전환은 회사의 이슈이므로 신창재 회장의 개인적 주주 간 분쟁과는 무관하다는 입장이다.

한편 어피니티컨소시엄 관계자는 “교보생명이 물 밑에서 어피너티 측과의 설득 작업이 있었다고는 하는데 실질적으로 구체화 된 이야기가 나온 건 하나도 없다”면서 “2018년 계약서대로 풋옵션을 행사했으면 (어피너티는) 더 이상 교보생명의 주주가 아니어야 맞는 상황이다. 계약 이행을 안 해서 주주인 것이기 때문에 (계약 이행이) 먼저 선행돼야 하며, 그 이후 회사의 결정에 대해서는 굳이 반대하거나 할 이유가 없다”고 답했다.

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]우리 이웃을 위한 크리스마스 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500173t.jpg)

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)