예비입찰에서 다수의 국내외 전략적 투자자(SI)가 인수 의향을 밝히며 흥행 기대감은 높아져 있다. 실적도 흑자로 전환했고, 성장을 가로막던 코로나19 역시 끝이 가까워졌다. IMM PE가 우여곡절 끝에 에이블씨엔씨 매각을 성공적으로 성사시켜 ‘유종의 미’를 거둘 수 있을지 주목된다.

|

IMM PE는 지난 2017년 회사 창립자인 서영필 전 회장의 보유 지분 25.5%를 1882억원에 인수했다. 이후 공개매수와 유상증자를 거쳐 총 4000억원 가량을 투입해 현재 수준의 지분(59.2%)을 확보했다.

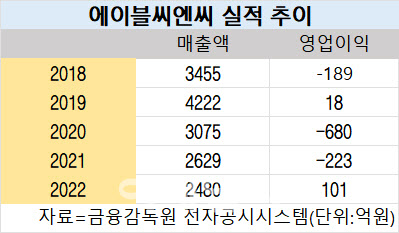

에이블씨엔씨는 IMM PE가 인수한 뒤부터 바람 잘 날이 없었다. 인수 직후부터 중국의 ‘사드 보복’으로 인한 중국인 관광객 감소 여파가 덮쳤다. 2017년 매출액은 전년 대비 14% 줄었고 영업이익은 반토막 났다. 2018년 실적은 적자로 전환했고, 2019년은 간신히 적자를 면했다.

사드 보복을 버텨내자 ‘코로나19’라는 전염병이 창궐했다. 재택근무를 하는 등 ‘언택트’, ‘비대면’ 시대가 되면서 화장품 소비는 급감했다. 2020년부터 실적은 다시 적자에 늪에 빠졌고, 2021년도 적자 행진을 이어갔다.

실적이 떨어지자 대주단과의 관계도 나빠졌다. 주가가 곤두박칠치면서 인수금융 연장에 실패해 기한이익상실(EOD)이 발생했다. 대주단 중 한 곳인 신협중앙회에서 연장 불가를 통보하면서다. 이런 영향으로 에이블씨앤씨는 지난해 9월 대주단과 협의 끝에 매각을 진행하는 쪽으로 가닥을 잡았다.

|

회사는 코로나 사태 이후 중국 봉쇄 영향으로 화장품 업계가 부진한 가운데 미국, 일본 등으로 포트폴리오를 다변화했다. 그 결과 해외 사업 비중이 2020년 27.7%에서 지난해 52.6%, 올해 58.4%로 급격히 올랐다.

그러자 지난해 영업이익이 흑자로 돌아섰다. 작년 에이블씨엔씨는 연결 재무제표 기준 영업이익 101억원, 상각 전 영업이익(EBITDA) 201억원을 거두며 흑자 전환했다. 올 1분기 영업이익 역시 40억원을 기록해 전년 동기 대비 614% 늘어나는 등 뚜렷한 실적 개선세를 보이고 있다.

주가 역시 반응하고 있다. 올 초 5070원으로 출발한 에이블씨앤씨 주가는 18일 종가 기준 9130원을 기록하며 연초 대비 약 80% 상승했다.

매각을 추진 중인 현 시점에서도 다수의 후보들이 인수 의향을 드러내며 흥행 기대감을 높이고 있다. FI(재무적투자자)보다 주로 SI가 관심을 보인다는 점도 고무적이다. 루이비통모에헤네시(LVMH)그룹 산하 화장품 전문기업 ‘LVMH P&C’의 본입찰 참여 여부도 관심거리다.

업계 관계자는 “같은 펀드에 되파는 것보다는 동종 업종을 영위하는 SI에 매각되는 것이 회사 입장에서는 보다 성장 가능성이 높을 것”이라며 “아직 다양한 변수가 존재하는 만큼 본입찰 결과를 지켜봐야하지 않겠느냐”고 밝혔다.

![[포토] 광화문광장 나눔온도 70.5도](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600729t.jpg)

![[포토]조중석 이스타항공 대표-고토다 도쿠시마현지사 인사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600693t.jpg)

![[포토]여야 합의 강조하는 한덕수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600665t.jpg)

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)