[이데일리 김연지 기자] 단순한 지분 구조를 갖춘 중소기업에 대한 글로벌 인수·합병(M&A) 거래가 늘어난 것으로 나타났다. 경기 불황이 길어지면서 사업 운영에 어려움을 겪는 중소기업들은 매각 카드를 꺼내 들고 있고, 애드온(Add on·기존 투자 포트폴리오의 기업가치를 끌어올리기 위해 유사 분야 혹은 시너지가 날 만한 산업의 기업을 인수하는 것) 전략을 취하는 투자사들은 복잡한 지분 구조를 들춰내지 않고도 깔끔하게 관련 딜을 체결할 수 있어 이러한 수요가 늘어나는 모양새다.

| | [이데일리 이미나 기자] |

|

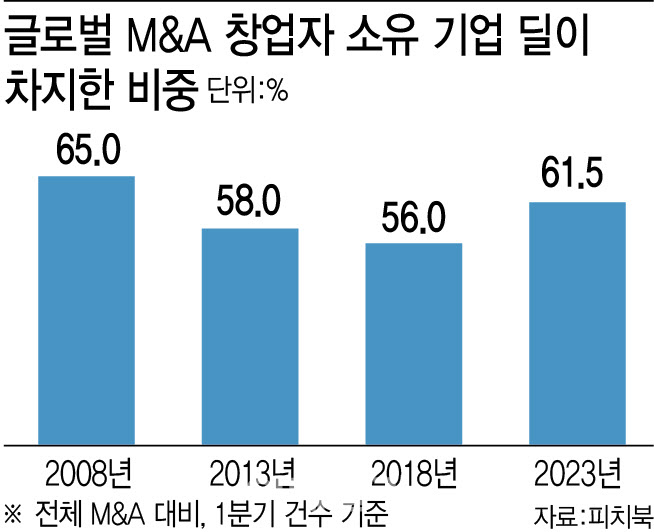

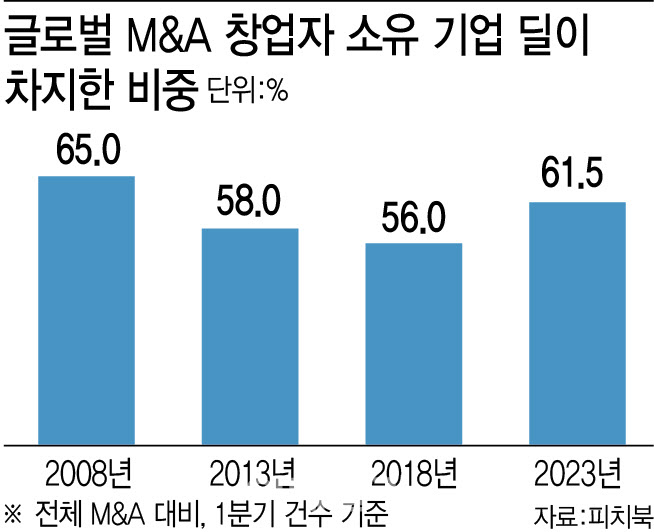

24일 글로벌 시장조사업체 피치북에 따르면 창업자 소유 기업을 인수 대상으로 삼은 글로벌 M&A 거래 비중은 올해 1분기 61.5%를 기록했다. 이는 지난 2008년 글로벌 금융위기 이후 최대 수준이다.

창업자 중심의 단순한 지분 구조를 갖춘 중소기업은 글로벌 M&A 시장에서 항상 러브콜을 받아왔다. 피치북에 따르면 지난 2007년 이러한 중소기업 딜은 글로벌 M&A 거래의 60%를 차지하다가 점점 감소해 약 15년간 50%대를 유지했다. 하지만 신종 코로나바이러스에 이은 글로벌 경기 침체로 수많은 창업자들이 사업을 운영할 체력을 잃으면서 매각 카드를 꺼내들기 시작한 것으로 분석된다.

기업과 투자사를 비롯한 인수자들은 잠재력 높은 중소기업 매물이 쏟아져나오는 상황을 반기는 모양새다. B2B 혹은 B2C로 사업을 확장하려는 시도는 전 산업에 걸쳐 일어나고 있는데다 투자사들의 경우 기존 투자 포트폴리오의 기업가치를 끌어올리기 위해 유사 분야 혹은 시너지가 날 만한 산업의 중소기업을 인수하는 전략을 취하고 있기 때문이다. 쉽게 말해 하루하루를 겨우 버티는 창업자 입장에선 누군가 사업체를 인수해준다면 ‘땡큐’고, 기존 포트폴리오사 밸류를 높여야 하는 인수자 입장에선 복잡한 지분 구조를 따질 필요없이 깔끔하게 딜을 진행할 수 있는 상부상조의 상황인 셈이다.

인수자들은 지식재산권(IP)과 시장 점유율, 획기적인 서비스, 기술력, 낮은 자본집약도 등을 골고루 고려해 인수를 추진하는 것으로 나타났다. 최소한의 투자금을 넣어도 충분한 시너지를 낼 수 있는 곳을 가리고 있다는 것이 피치북 설명이다.

섹터별로는 기업간거래(B2B)와 기업대소비자(B2C) 사업, 금융 서비스 사업을 영위하는 기업에 대한 인수자 관심이 높았다. 올해 1분기 기준 B2B 분야 M&A는 전체의 66.6%를 차지했고, 금융 서비스는 63.7%, B2C는 61.7%를 차지했다. 피치북은 “B2B와 B2C는 세분화된 카테고리에 의해 시장이 형성되는 산업이기 때문에 소규모 기업이 영위하기에 적합하다”며 “지분 구조가 단순한 기업이 이 분야에서 두각을 드러낸다면 인수자에게 이보다 더 매력적인 딜은 없을 것”이라고 설명했다.

반면 정보통신기술(ICT) 부문에 대한 M&A 거래 비율은 가장 낮은 것으로 나타났다. 피치북은 이에 대해 “ICT 기업들은 초기 단계부터 수많은 벤처캐피털(VC)과 사모펀드(PE)운용사로부터 투자를 유치하며 지분을 희석한다”며 “창업자가 온전히 지분을 소유하기는 어려운 분야이기 때문에 건수 기준으로 봤을때 거래 비율이 낮을 수밖에 없다”라고 설명했다.

피치북은 글로벌 M&A씬에서 창업자 중심의 중소기업이 갖는 힘에 주목할 필요가 있다고 전했다. 보고서는 “미국 중소기업청(SBA)에 따르면 미국에는 외부 투자를 유치하는 기업이 7만5000개에 달하는 와중 창업자 중심의 중소기업은 약 3320만개”라며 “현재와 같이 엑시트가 어렵고, 기업가치(밸류에이션)가 저평가된 상황에서 잠재력이 있는 창업자 중심의 중소기업은 매력적인 인수 대상이다”라고 설명했다.

![[포토] 광화문광장 나눔온도 70.5도](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600729t.jpg)

![[포토]조중석 이스타항공 대표-고토다 도쿠시마현지사 인사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600693t.jpg)

![[포토]여야 합의 강조하는 한덕수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600665t.jpg)

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)