그러나 최근에는 그렇지 않다. 오히려 국내기업이 해외 기업을 적극적으로 인수하는 움직임이 두드러지고 있다. 국내 큰 손들이 주도하는 형태로 국경을 넘나드는 M&A가 잇따르고 있다는 점이 고무적이라는 평가다. 최근 시장 분위기가 달아오른 데는 이러한 크로스보더 빅딜이 적잖은 영향을 미쳤다는 분석이다.

그간 업계에서는 메가딜(Mega Deal)이 발생한 뒤 중소형 M&A가 연쇄적으로 일어나며 전체 시장 규모가 커지는 것을 이상적으로 봤다. 다만 그 시점이 현재라는 점에서는 의외라는 평가를 한다. 반대로 생각하면 자본력을 갖춘 원매자들이 조기에 자금을 풀고 있음을 인지할 수 있는 대목이다. 원하는 매물 인수를 위해 반 박자, 아니 한 박자 빠르게 치고 나가고 있다는 것이다.

|

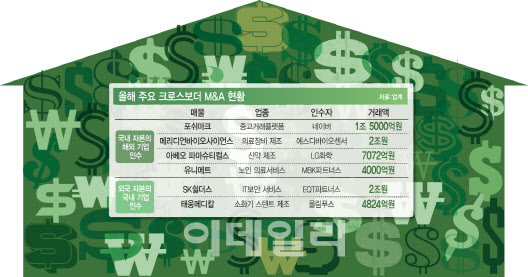

7일 자본시장에 따르면 올 들어 발생한 4000억원 이상 크로스보더 딜(계약 체결·잔금 납입 완료 포함)은 총 6건에 7조896억원에 달한다. 현재 매각작업을 진행 중인 한국 맥도날드 매각 결과에 따라 다가오는 1분기 매각 규모는 8조원에 육박할 가능성도 배제할 수 없다. 주목할 점은 국내 기업이 외국 기업 인수에 들인 자금이 4조6072억원으로 전체 크로스보더 딜의 3분 2(64.9%)를 차지한다는 것이다.

국내 자본시장 투자를 호시탐탐 노리던 해외 투자자들도 거액을 베팅하면서 눈길을 끌고 있다. 대표적으로 스웨덴 최대 기업집단인 발렌베리 그룹 계열 PEF 운용사인 EQT파트너스(EQT)가 SK쉴더스에 2조원을 베팅하면서 화제다. EQT는 SK스퀘어(402340)가 보유한 지분 일부와 맥쿼리 자산운용 컨소시엄 지분 전체인 36.9%를 약 2조원에 인수하고, 추가로 신주를 취득해 SK쉴더스의 최대 주주(68.0%)에 오를 전망이다.

EQT는 스웨덴 최대 재벌가인 발렌베리 그룹 내 투자 지주회사인 인베스터AB가 1994년 설립했다. 2022년 기준 총 운용자산(AUM)이 900억 유로(약 126조원)에 달하는 PEF 운용사다. 규모 면에서 충분히 영향력 있는 투자를 이어갈 수 있는 기반을 갖추고 있다.

큰 변곡점 뒤에 기회가…열기 이어진다

EQT는 특히 유럽·미국 등 글로벌 보안 서비스 분야에 각별한 관심을 보였다. 스웨덴 최대 보안회사 시큐리타스의 가정 보안부문 자회사 시큐리타스 다이렉트를 2008년 인수해 2011년 투자금 회수에 성공했으며 이스라엘의 사이버 보안회사 CYE의 경영권도 보유하고 있다. 앞선 상황을 미뤄볼 때 이번 SK쉴더스 지분 인수도 글로벌 보안 기업들과 시너지를 노릴 것이라는 관측이 나온다.

이러한 적극적인 투자 움직임은 하나의 크고도 유사한 흐름을 보인다. 코로나19 여파를 막 털어냈을 2021년 하반기, 대기업을 중심으로 신사업 동력 확보를 위해 M&A에 나서는 사례가 급증했다. 예기치 못한 큰 변곡점을 겪으며 밸류에이션이 주춤해진 기업을 노리는 큰 손들의 행보가 눈길을 끄는 이유다.

예상보다 뜨거워진 M&A 시장 분위기는 상반기 내 이어질 것으로 보는 시각이 지배적이다. 수 조원대 몸값이 점쳐지는 HMM 매각이 진행 중이며, 보령바이오파마나 넥스플렉스도 수천억원 몸값이 점쳐지는 시장 매물로 꼽힌다. 현재 시장에서 새 주인 찾는 매물만 총 13조원에 육박하는 상황이다.

한 PEF 운용사 관계자는 “노리던 매물이 시장에 나올 경우 인수와 동시에 시장을 이끌 수 있다는 점이 예상 밖 열기로 이어졌다”며 “오랜 기간 시장에서 눈길을 끌지 못하던 매물들도 이번 기회를 모멘텀 삼아 매각 작업에 나설 가능성도 있다”고 말했다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)