|

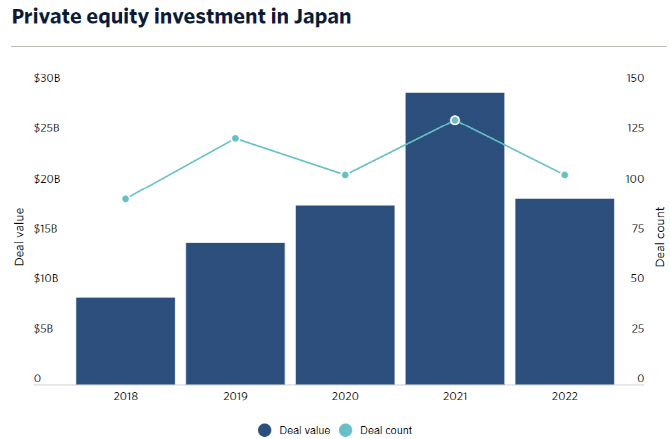

글로벌 시장조사업체 피치북에 따르면 지난해 일본에서 이뤄진 PE 딜은 105건으로, 약 185억 3000만 달러 규모이다. 딜 수 기준으로는 코로나19가 한창이던 지난 2020년과 같은 수준이다. 특히 유동성이 풍부했던 지난 2021년 이뤄진 딜이 132건(약 291억 9000만 달러)이라는 점을 들면 선방한 수준이기도 하다. 경기 불확실성에도 글로벌 투자사들이 일본 시장과의 접점을 늘렸다는 방증인 셈이다.

일본에 대한 글로벌 투자사들의 투자심리를 자극한 것은 엔저 현상이라고 해도 과언이 아니다. 전 세계가 금리 인상을 단행해온 가운데 일본은 양적완화 기조를 유지해왔다. 이에 엔화 가치는 지난해 11월 곤두박질쳤다.

세계가 고령화 사회로 접어드는 가운데 실버케어 산업이 다른 국가 대비 유독 성장하고 있다는 점도 한 몫 한다. 대형 운용사들이 덴티스트리(치과진료), 노인 전용 치료기관 등 헬스케어와 실버케어를 모두 아우르는 투자처를 발굴해 대규모로 투자하는 것과 결을 함께 하기 때문이다.

“빅딜 잡아라”…바빠진 국내외 투자사들

글로벌 PE들의 일본 관련 딜 경쟁은 갈수록 치열해지는 양상이다. 미국과 더불어 일본을 가장 중요한 시장 중 하나로 꼽아온 콜버그 크래비스 로버츠(KKR)는 지난해 말 일본 사모펀드뿐 아니라 부동산과 인프라 등 관련 투자를 확대하겠다고 선언했다. 엔화와 일본 기업 주가가 모두 떨어진 만큼, 투자를 확대하기에 좋은 기회라는 설명을 덧붙였다.

최근 들어 일본 진출을 선언한 곳도 있다. 중동 최초의 사모펀드운용사인 인베스트코프는 도쿄에 현지 사무소를 설립하고 일본 경제학자이자 전 총무대신을 맡았던 다케나카 헤이조를 인베스트코프 일본 사무소 대표로 선임했다.

피치북은 “글로벌 PE들의 현 움직임을 볼 때 올해 일본에서 의미 있는 규모의 딜이 성사될 가능성이 높다”며 “역대급 엔저 효과가 이어지고 있고, 알짜 매물 또한 속속 등장하는 만큼 투자 기회가 아직 있다고 보는 것”이라고 했다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)