|

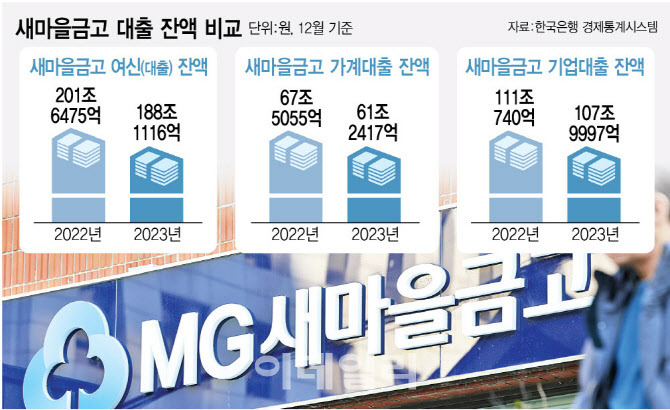

특히 가계대출의 축소 폭이 컸다. 지난해 12월 말 새마을금고의 가계대출 잔액은 61조2417억원으로, 2022년말 67조5055억원에서 9.27%(6조2638억원) 급감했다. 같은 기간 기업 대출은 110조740억원에서 107조9997억원으로 잔액이 1.88%(3조743억원) 줄었다.

대출 잔액이 쪼그라든 원인은 부동산 리스크로 인해 신규 대출을 중단했기 때문이다. 새마을금고는 금리가 낮았던 2020년 이후 대출 규모를 빠르게 키웠다. 특히 건설·부동산 기업을 대상으로 한 기업 대출이 신규 대출의 대부분을 이뤘다. 새마을금고의 부동산 프로젝트파이낸싱(PF) 잔액은 2019년 말 1694억원에서 지난해 초 15조7527억원으로 불었다.

특히 새마을금고의 부동산 PF 부실 우려로 지난해 7월 ‘뱅크런(대규모 자금 이탈)’이 발생했다. 이에 중앙회와 연계하지 않고 거액의 대출을 취급할 수 없도록 내규가 정비되기도 했다. 중앙회 관계자는 “회사 내부 방침으로 고위험 대출을 자제하고 신규 대출의 양적 확장보다 기존 대출의 사후 관리에 집중하게 되면서 대출 금액이 줄었다”고 말했다.

이에 가계대출의 문턱까지 덩달아 높아졌다. 새마을금고는 2022년 고금리 예금 상품 판매로 이자비용이 증가하면서 지난해 상반기 1236억원의 당기순손실을 내며 적자 전환했다. 이에 고금리 예금 상품을 판매할 수 없게 되면서 수신을 줄였고, 가계대출도 최소화하게 됐다는 게 중앙회의 설명이다.

막힌 신규 대출로 새마을금고의 연체율도 오르고 있다. 지난달 말 기준 전국 1290여개 새마을금고의 연체율은 6%대 중반인 것으로 나타났다. 지난해 12월 말 연체율은 5%대 중반이었는데, 한 달 만에 1%포인트 상승한 셈이다. 연체율은 기업 대출을 중심으로 오르고 있다. 신규 대출이 중단된 상태로 기존 대출에서 연체가 추가로 발생하면서 연체율을 밀어 올리고 있다는 설명이다.

다만 캠코에서 실제로 매입할지는 미지수다. 중앙회는 지난해 3조원 규모의 부실채권을 매각하겠다고 발표하고 1조원은 캠코에, 1조원은 손자회사인 MCI대부에 매각했다. 그러나 아직 캠코는 1조원을 추가로 인수하는 것에 대해선 신중한 모습을 보이고 있다.

이에 새마을금고는 건전성을 점검하는 회의를 개최할 방침이다. 이 자리에서 금융당국과 행안부는 새마을금고 상황을 공유하고 추가 지원 방안을 논의할 예정이다. 다음 달에는 금융감독원과 예금보험공사 등이 새마을금고에 대한 첫 번째 검사에 나설 것으로 보인다.

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]우리 이웃을 위한 크리스마스 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500173t.jpg)

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]취약계층 금융 부담 완화, '인사말하는 이재연 원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400633t.jpg)

![[포토]국민의힘 의원총회, '모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400506t.jpg)

![[포토]윤석열 대통령 탄핵심판 첫 변론 준비기일 27일 예정대로 진행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400433t.jpg)