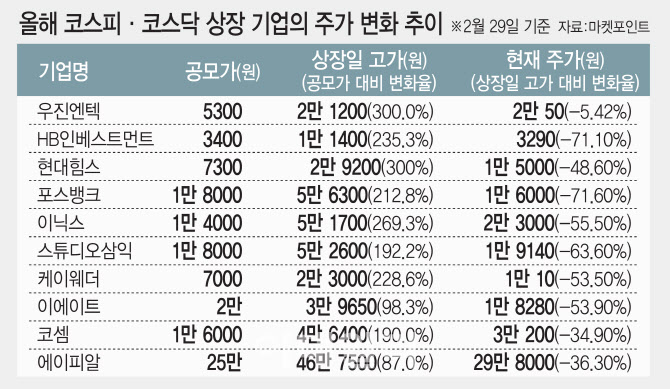

지난해 말부터 기업공개(IPO) 시장의 열기가 달아오르며 공모주의 상장 이후 주가도 춤을 추고 있다. 상장 당일에는 200%, 300% 오르는 급등세를 보이다가 다음날이면 급락세로 전환하는 경우가 대부분이다. 상장 첫날의 주가 폭등을 노린 투자자들의 관심이 집중됐다가 거래가 시작되면 이들의 자금이 썰물처럼 빠져나가는 탓이다.

전문가들은 공모가와 기업가치를 고려한 실제 주가 사이의 괴리 때문에 이 같은 현상이 반복하고 있다고 보고 있다. IPO 과정에서 적정한 기업가치를 책정해야 하는 수요 예측이 제 역할을 하지 못하고 있다는 얘기다. 특히 그간 공모가가 저평가되며 상장 첫날 주가가 급등하는 현상이 나타나며 단기 차익을 노리는 투자자 몰렸고, 그 결과 주가 변동성만 확대하고 있다는 지적도 제기된다.

|

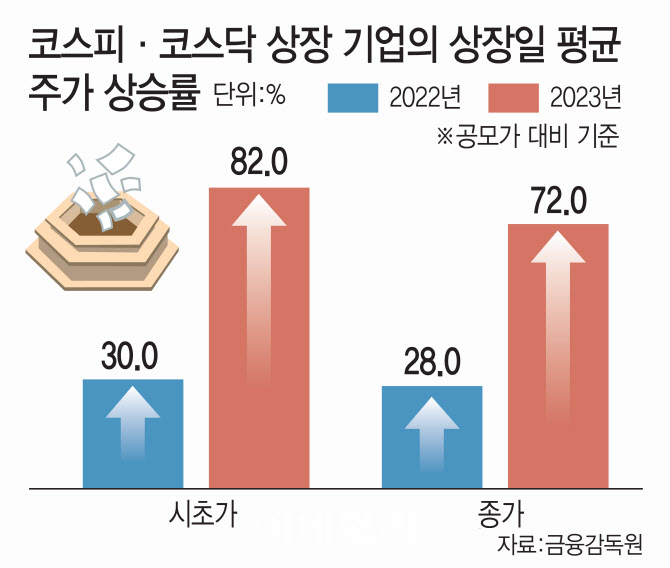

3일 금융감독원에 따르면 지난해 유가증권시장·코스닥 시장에 상장한 기업 82개사(스팩·리츠·이전상장 등 제외)의 공모가 대비 상장일 시초가 상승률은 82%로, 전년(30%) 대비 큰 폭으로 상승했다. 상장 첫날 개장 직후 주가가 두 배 가까이 오른 셈이다. 또 상장일 종가 상승률 역시 72%로 전년(28%)보다 대폭 오른 것으로 집계됐다.

시장에서는 상장 당일 주가가 큰 폭으로 오르는 것을 비효율적이라고 보고 있다. 상장 주관사가 상장사와 투자자로부터 정보를 수집하고 유사한 상장 기업의 가치 등을 고려해 공모가격 범위를 산정하는 IPO 과정을 고려할 때 이 과정이 제대로 진행되지 않았다는 얘기다. 정보를 제대로 공유하지 않아 적정 공모가를 산정하지 못했다는 뜻이기도 하다.

금융투자업계 한 관계자는 “공모가 산정에 참여하는 투자자 다수가 중소 자산운용사이다 보니 투자자로서 주관사에 미치는 영향력이 제한적이고, 이는 투자자의 정보 제공 유인을 줄일 수 있다”며 “상장 주관사가 투자자와 장기적인 관계 유지나 공모주의 장기 성과를 통한 수익 실현보다 IPO 주관업무 수익 등 단기 성과에 집중하는 것도 문제”라고 지적했다.

|

무엇보다 IPO에 대한 잘못된 인식이 퍼지고 있다는 것에 대한 우려가 크다. ‘공모주를 받아 당일에 팔기만 해도 돈을 벌 수 있다’는 식의 잘못된 투자심리나 상장일 상한가나 따블을 기록하지 못하면 기업가치가 낮은 것처럼 여기는 풍조까지 생겼다.

전문가들은 적정 공모가를 책정할 수 있도록 제도부터 개선해야 한다고 조언하고 있다. 기업 등에 대한 정보를 제대로 공유할 수 있는 전문투자자의 참여를 늘리고 공모주를 장기 보유할 수 있도록 해야 한다는 제언이다.

구체적으론 증권신고서 제출 이전에 발행사와 주관사가 투자자를 미리 유치해 공모주 일부를 배정하는 ‘코너스톤 투자자 제도’가 언급된다. 해당 제도가 도입되면 공모가격 산정 전 기관투자자들이 장기 투자물량을 확보할 수 있어 상장 후 주가가 안정되리란 분석이 나온다. 현재 국회에서 관련 법 개정안이 발의됐지만 아직 처리는 지지부진한 상태다.

김민기 자본시장연구원 연구위원은 “IPO 과정에서 가장 핵심적인 역할은 정보 비대칭을 해결하고 기업과 일반투자자를 연결해야 할 인수인(상장 주관사)에 있다”며 “인수인의 자율성과 책임을 강화하고 동시에 인수인이 충분히 성장할 수 있는 방향으로 제도적 환경을 조성할 필요가 있다”고 강조했다.

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]우리 이웃을 위한 크리스마스 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500173t.jpg)

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]취약계층 금융 부담 완화, '인사말하는 이재연 원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400633t.jpg)

![[포토]국민의힘 의원총회, '모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400506t.jpg)

![[포토]윤석열 대통령 탄핵심판 첫 변론 준비기일 27일 예정대로 진행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400433t.jpg)

![[포토]'더불어민주당 원내대책회의'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400387t.jpg)