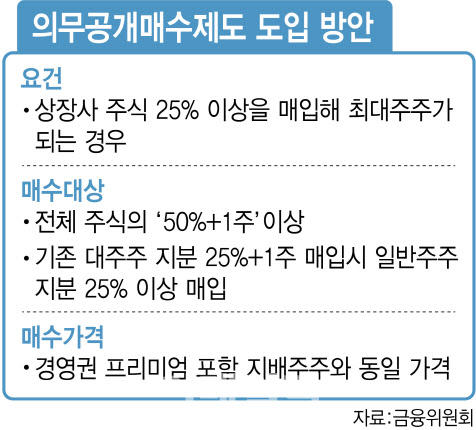

향후 불거질 지분 추가 인수 우려를 불식시키는 한편, 향후 매각 때 잡음을 없애자는 취지로 공개매수를 추진하고 있다는 게 업계 분석이다. 50%+1주까지는 대주주와 같은 가격에 일반주주들의 주식을 인수해야 하는 의무공개매수를 감안하면 30~40%대 수준의 경영권 인수는 없을 것이란 전망도 나온다.

|

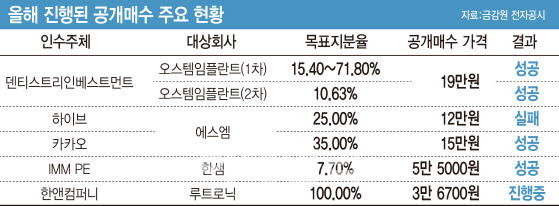

12일 자본시장에 따르면 공개매수는 올해 M&A 시장의 큰 테마로 떠올랐다. 이미 국내 굴지의 PEF 운용사들이 공개매수를 도입하면서 활기를 띠고 있다.

MBK파트너스와 UCK파트너스는 연초 오스템임플란트(048260) 인수에 공개매수를 도입하며 포문을 열었다. 이들 두 운용사는 ‘텐티스트리인베스트먼트’ 컨소시엄을 꾸려 지난 1월 최규옥 회장의 지분 9.3%를 인수하는 동시에 최대 71.8%의 주식에 대한 공개 매수에 돌입했다.

2월까지 이어진 1차 공개매수에서 89% 가까운 지분을 확보한 컨소시엄은 4월까지 2차 공개매수를 추가 진행하며 지분율을 96.1%까지 늘렸고, 오는 28일 상장폐지를 위한 임시주주총회를 공시하며 상장폐지를 공식화했다.

최근에는 한앤컴퍼니가 미용 의료기기 업체이자 코스닥 상장사인 루트로닉(085370) 인수에 공개매수를 활용했다. 최대주주인 황해령 회장의 보유 주식 514만6304주(19.33%)를 1889억원(주당 3만6700원)에 인수하기로 했다.

한앤컴퍼니는 이와 함께 다음달 14일까지 보통주 2093만256주(77.85%)와 전환 우선주 14만4680주(0.54%)를 최 회장 지분 인수가와 같은 가격에 공개매수에 나서면서 최대 100% 지분을 확보한다는 계획이다. 한앤컴퍼니 측은 “루트로닉 상장폐지를 통해 완전 자회사로 만들기 위해 공개매수 절차를 추진하고자 한다”고 설명했다.

|

PEF 운용사들이 공개매수 카드를 적극 꺼내 든 데는 당정이 추진하는 의무공개매수제도가 가시권에 접어들었기 때문이다. 지난해 12월 금융위원회가 관련 법안 추진을 예고한 상황에서 오는 7~8월쯤 심의가 이뤄질 것으로 알려졌다. 금융당국은 자본시장법 개정 추진 이후 유예기간을 1년 이상 부여할 계획으로 알려졌다.

의무공개매수제도는 회사 주식 25% 이상을 보유한 최대주주가 M&A를 진행할 때 일반주주를 대상으로 공개매수 청약 의무를 부과하는 제도다. 기준은 지분 50%+1주 이상이며, 인수 과정에서 인정받은 경영권 프리미엄을 같이 누릴 수 있다는 게 핵심이다.

각 PEF 운용사들은 여기서 한발 더 나아가 선제로 공개매수를 도입하면서 주도적인 지분 확보에 박차를 가하고 있다. 의무공개매수 도입 이후 불거질 리스크를 차단하는 한편, 향후 경영권 매각 때도 앞선 우려를 적용받지 않기 위해서다. 제도 도입에 앞서 분위기를 미리 익히자는 움직임도 엿보인다.

이런 상황을 의식한 듯 공개매수 과정도 차츰 과감해지고 있다. 오스템임플란트 공개매수 당시만 해도 70%대 지분 확보에 초점을 맞추다가 2차 공개매수를 계기로 상장폐지 의지를 시장에 던졌다. 이달 공개매수를 진행한 한앤코는 공개매수를 통한 상장폐지를 초반에 못 박으면서 적극적인 행보를 걷고 있다.

자본시장에서는 상장사 인수에 공개매수는 더는 피할 수 없는 전략이 되고 있다는 분석을 내놓고 있다. 지분 확보도 확보지만, 결국 매각할 이후까지 생각한다면 공개매수를 통한 주도적 지분 확보와 상장폐지 흐름은 앞으로 가속화할 것이라는 얘기다.

한 자본시장 관계자는 “공개매수제도 도입을 생각했을 때 30~40% 지분을 통한 회사 경영권 인수는 적극적으로 하지 않을 가능성이 높다”며 “제도 선제 도입 취지에서 아예 50% 이상의 지분을 확보하고, 상장폐지를 통해 주가로 밸류에이션(기업가치)을 평가받는 것을 피하는 전략이 중용될 것이다”고 말했다.

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]입장하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700546t.jpg)

![[포토] 달려라~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700515t.jpg)

![[포토]이재명 "한덕수·국민의힘 내란 비호세력 탄핵 방해로 민생 경제 추락"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700363t.jpg)

![[포토] 광화문광장 나눔온도 70.5도](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600729t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)