[이데일리 김윤지 기자] 요즘 시장의 눈은 경기와 물가 회복에 대한 쏠려 있습니다. 코로나19 백신 접종이 본격화되고, 각종 경제 지표가 호조를 보이고 있기 때문입니다. 특히 고용이 어느 정도 정상궤도에 올랐음이 확인되면 연방준비제도(연준·fed)는 테이퍼링(자산 매입 축소)에 대한 논의를 시작할 가능성이 높다고 시장은 관측하고 있습니다.

이에 한동안 인기가 시들하던 리츠(REITs·Real Estate Investment Trusts)에 대한 관심도 높아졌습니다. 리츠의 장점은 안정적인 현금 흐름을 바탕으로 높은 배당 수익과 자산 배분 효과입니다. 특성상 대출이란 레버리지를 사용해 금리 상승시 상대적으로 소외될 수 있지만, 부동산 실물 자산에 투자하고 물가가 상승하면 부동산 임대료 인상으로 이어져 인플레이션을 방어할 수 있기 때문입니다.

코로나 이전 수준 회복한 美리츠

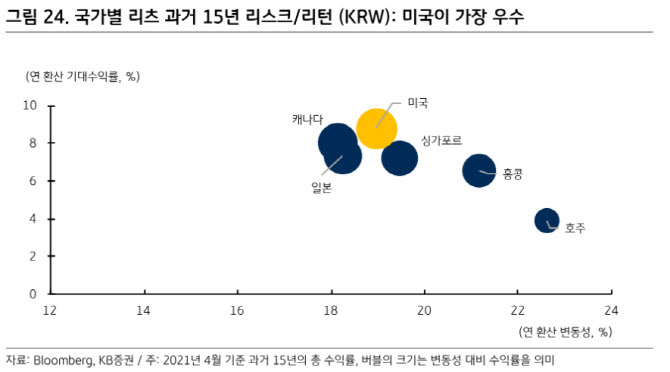

리츠는 1960년 미국에서 처음 도입됐습니다. 미국은 글로벌 리츠 시장에서 약 65%를 차지할 만큼 그 규모가 가장 큽니다. EPRA(유럽상장부동산협회)에 따르면 지난해 말 기준 미국 상장 리츠는 192개, 시가총액은 1조2060억 달러(1347조원)에 달합니다. 일본(1402억 달러), 호주(1073억 달러), 싱가포르(752억달러) 순입니다.

|

미국 리츠는 매력적인 투자처이나, 미국 경기 회복 전망에 따라 지난 3월 전반적으로 리츠 가격이 오르면서 코로나19 이전 수준을 회복한 상태입니다. 리츠는 주가와 FFO(운영자금, 당기순이익+감가상각비-자산매각차익)를 비교한 배수인 P/FFO를 살펴봐야 하는데요, 주가를 리츠의 현금창출 능력인 FFO로 나눈 값으로 주식의 주가수익비율(P/E)과 유사한 개념입니다. FFO는 부동산 운영을 통한 NOI(순영업이익)에서 이자 비용과 간접비를 제외한 현금흐름입니다. 운영자금 대비 주가가 고평가됐는지, 저평가됐는지 가늠하는 것입니다. 지난달 기준 12개월 선행 P/FFO는 약 19배로 코로나19 이전 수준까지 올라왔습니다. 선별적인 접근이 필요한 시점이란 이야기죠.

SRVR ETF는?

미국 리츠는 역사 만큼이나 세부 섹터도 다양합니다. 오피스, 주거, 리테일, 물류, 호텔, 인프라, 데이터센터, 헬스케어, 셀프 스토리지, 복합, 극장이나 놀이동산, 카지노, 교도소 등이 있습니다.

|

총 25개 종목으로 구성돼 있습니다. 3일 기준 CROWN CASTLE INTL CORP NEW(16.61%, 통신및인프라), AMERICAN TOWER CORP(16.12%, 통신및인프라), EQUINIX INC(15.49%, 데이터센터), IRON MTN INC NEW(5.17%, 스토리지), SBA COMMUNICATIONS CORP NEW(4.82%, 통신및인프라) 순입니다.

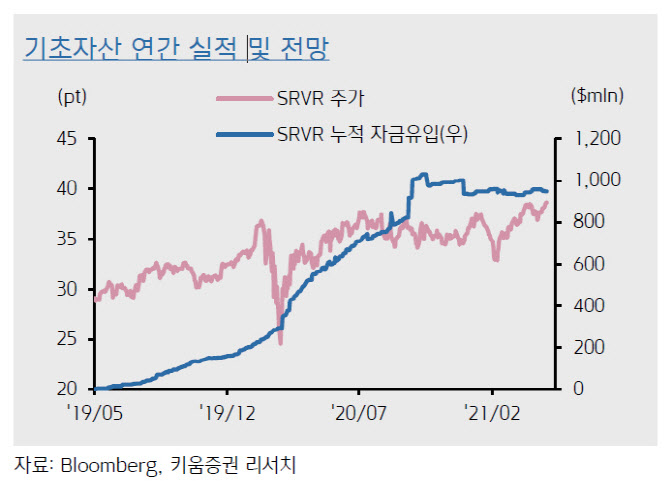

3일 종가 기준 최근 한달 사이 수익률은 4.62%, 연초 이후와 최근 1년 동안은 각각 9.54%, 12.49%입니다. 미국 주요 지수인 스탠다드앤드푸어스(S&P)500은 같은 기간 0.67%, 10.42%, 25.77% 수익률을 올렸습니다.

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)

![[단독]"불닭 아니었어?" 짝퉁인가 미투인가…팔도 볼케이노 까르보](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011000850b.jpg)