|

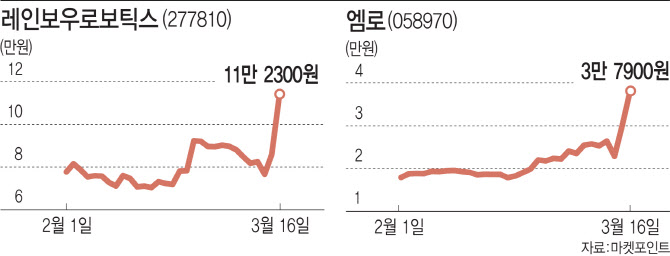

이날 레인보우로보틱스 주가가 급등한 건 삼성전자(005930)가 지분을 매입한 영향이 컸다. 전날 레인보우로보틱스의 최대주주인 오준호 최고기술책임자(CTO) 외 5인의 특별관계자는 보유 주식 91만3936주를 삼성전자에 장외 매도했다고 밝혔다. 삼성전자가 지분을 매입하는 데 투입한 금액은 총 278억원이다. 이에 따라 삼성전자의 보유 지분비율은 기존 10.22%(194만200주)에서 14.99%(285만4136주)로 늘었다. 앞서 지난 1월 삼성전자는 590억원 규모의 레인보우로보틱스의 제3자배정 유상증자에 참여해 지분 10.22%를 확보, 2대 주주로 올라선 바 있다.

공급망관리(SCM) 소프트웨어 업체 엠로(058970) 역시 삼성그룹 계열사인 삼성SDS(018260)의 지분 투자로 주가가 급등했다. 엠로는 이날 3만7900원으로 마감해 전날보다 25.5% 상승했다. 전날 상한가로 마감한 데 이어, 이틀째 20% 넘게 급등했다.

엠로는 전날 기존 최대주주인 송재민 대표이사 외 2인의 특수관계자로부터 보유주식 374만4064주를 삼성SDS에 장외 매각하는 계약을 체결했다. 삼성SDS의 지분 매입대금은 1118억원이다. 이에 따라 삼성전자의 33.39%의 지분을 확보해 최대주주로 올라설 전망이다. 아울러 엠로는 같은 날 각각 70억원 규모의 전환사채와 95억원 규모의 신주인수권부사채도 발행했다. 인수자는 모두 삼성SDS다. 삼성SDS가 해당 전환사채에 대해 전환청구권 행사 시 27만2193주(2.37%), 신주인수권부사채에 대한 신주인수권 행사 시에는 36만9405주(3.19%)가 각각 신규 발행된다. 최종적으로 보유 지분은 37% 수준으로 늘어날 전망이다.

전문가들은 불황 국면에서 인수 비용이 낮아진 점도 M&A가 활발해진 이유로 꼽았다. 이준서 동국대 경영학과 교수는 “기업들이 M&A를 하는 이유는 영업력 확장이나 이익 창출 및 비용 감소 등 목적이 다양하다”면서 “주요 기업을 저렴하게 인수할 수 있다는 점도 M&A를 추진하는 하나의 요인이 될 수 있다”고 짚었다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)