|

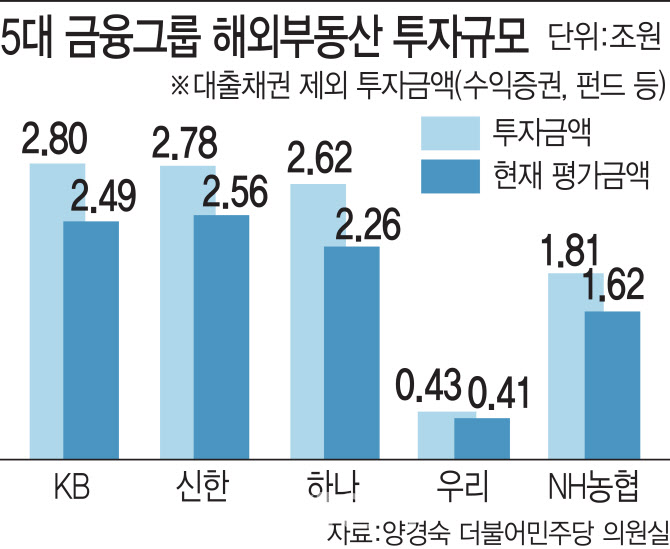

이 중 25%인 14조원이 올해 만기가 돌아온다. 이미 주요 금융지주는 역대 최대인 9조원가량의 대손 충당금을 쌓았고 미래에셋증권, 한국금융지주 등도 대손충당금을 확대한 상태다.

그러나 이미 해외 부동산 투자 관련 금융권의 손실 인식이 시작된 데다 최근 해외 부동산 대출 손실이 커질 것이란 우려 속에 충당금 확대가 불가피하다는 지적도 나온다.

또한 NICE신용평가에 따르면 지난해 9월 말 기준 25개 증권사의 해외 부동산 펀드 8조3000억원 중 손실을 인식한 펀드는 절반 인상인 4조6000억원에 이른다. 그러나 아직 3조6000억원의 나머지 해외 부동산 펀드는 손실을 한 번도 인식하지 않아 ‘뇌관’으로 남아 있다.

문제는 미국에서 상업용 부동산의 몰락으로 금융권이 이미 삐걱대고 있다는 점이다. 글로벌 신용평가사 무디스는 미국 지방은행인 뉴욕커뮤니티뱅코프의 신용등급을 기존 Baa3에서 투자 부적격 등급인 Ba2로 두 단계 강등했다. 무디스는 “상업용 부동산에 내준 대출과 관련한 상당하고 예상하지 못한 손실이 발생했다“고 지적했다. 미국의 고금리가 장기화하고 부동산 시장 부진이 길어지자 손실이 현실화하고 있는 것이다. 게다가 추가 침체 가능성도 크다. 미국 시장조사업체 그린스트리트는 “상업용 부동산의 평가 가격이 여전히 너무 높다”며 “올해 최대 15% 추가 하락할 수 있다”고 전망했다.

우려는 해외 부동산 공모펀드로도 옮겨붙고 있다. 독일 프랑크푸르트의 트리아논 빌딩에 투자한 ‘이지스글로벌부동산투자신탁229호 C클래스’의 경우 수익률(15일 기준)이 최근 1년 기준 -82.40%까지 추락했다. 이지스운용은 투자자들의 손실을 줄이기 위해 만기를 지난해 11월에서 이달 말로 연장했지만, 상황은 여전히 좋지 않다.

올해 만기가 도래하는 해외 부동산 공모펀드는 총 4365억원으로 이 중 4104억원을 개인들이 투자했다. 투자자 수만 1만명을 넘어선다. 만기 연장이 불발하면 대규모 개인투자자의 손실이 이어질 가능성도 있다.

이 때문에 한편에서는 해외 부동산 펀드가 홍콩H지수 주가연계증권(ELS) 사태와 비견될 수 있다고 경고한다. 금융투자업계 관계자는 “해외 부동산은 망하지 않는다는 생각 탓에 코로나19 직후 금융업계는 물론 개인투자자들도 ‘묻지마 투자’에 나선 바 있다”면서 “만기가 많이 남은 경우엔 금리 인하나 경기 변동을 기대할 수 있겠지만, 만기가 얼마 남지 않은 물량은 투자금이 반토막나는 경우도 허다할 수 있으며 금융 리스크로 번질 가능성도 대비해야 한다”고 우려했다.

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]우리 이웃을 위한 크리스마스 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500173t.jpg)

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]취약계층 금융 부담 완화, '인사말하는 이재연 원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400633t.jpg)

![[포토]국민의힘 의원총회, '모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400506t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)