|

14일 업계에 따르면 미국 반도체 기업 엔비디아는 13일(현지시간) 아마존을 제치고 글로벌 시가총액 4위에 올랐다. 엔비디아 시총이 아마존을 뛰어넘은 것은 2002년 이후 22년 만에 처음이다.

엔비디아는 AI 반도체로 불리는 그래픽처리장치(GPU)를 설계하는 회사다. AI 수요에 대응해 관련 기업들의 투자가 늘면서 GPU 시장이 폭발적으로 성장했다. 최근 6개월간 엔비디아 주가는 64.85% 뛰었다. 시장 투자자들이 엔비디아의 미래 경쟁력을 믿고 뭉칫돈을 안겼다는 의미다.

다른 글로벌 반도체 기업들의 주가 역시 치솟았다. ARM의 주가는 지난해 8월 14일 이후 6개월간 무려 88.68% 상승했다. ARM은 반도체 칩의 기본 설계방식을 만드는 회사다. 애플, 퀄컴 등 반도체 설계전문 팹리스에 설계 밑그림을 제공하고 사용료를 받는다. AI 시대에 적합한 중앙처리장치(CPU) 등 생산이 필요해지면서 ARM을 향한 구애 역시 늘어나 주가가 탄력을 받았다.

샘 올트먼 오픈AI 최고경영자(CEO)가 그리는 ‘AI 제국’ 행보는 여기에 불을 질렀다. 그는 탈(脫)엔비디아를 기치로 반도체 생태계 구축에 나서고 있다. 이는 곧 팹리스, 메모리 제조업체, 파운드리 등 반도체 전반에 걸쳐 새로운 기회가 생길 수 있다는 뜻이다. 반도체를 넘어 글로벌 산업계에 지각변동이 일어나고 있다는 게 시장의 평가다.

정부 지원 미비에 사법 리스크까지

그런데 이 와중에 삼성전자 주가는 6개월간 10.45% 오르는데 그쳤다. 두자릿수가 결코 낮은 수익률은 아니지만 상대적으로 AI 훈풍에서 다소 소외돼 있다는 분석이 많다.

삼성전자 DS부문은 AI 시대 들어 다소 고전하고 있다. AI향 고대역폭메모리(HBM)에서 SK하이닉스(000660)에 밀리고 있는 게 대표적이다. 시장조사업체 트렌드포스에 따르면 지난해 글로벌 HBM 시장에서 SK하이닉스는 53% 점유율을 기록했다. 삼성전자의 경우 38%였다. 삼성전자가 적극 육성하고 있는 파운드리 사업 역시 시장 1위 TSMC를 추격하는데 애를 먹고 있다. 지난해 3분기 두 회사간 점유율 격차는 45.5%포인트로 나타났다.

|

반도체 투자를 받쳐줄 정부 차원의 지원 부족도 원인으로 거론된다. 미국과 일본 등은 투자를 유치하기 위한 세제 혜택뿐 아니라 보조금을 지급하는 방법도 적극 활용하고 있다. 반면 우리나라는 보조금을 직접 주는 대신 세제 혜택에 집중하고 있다.

업계 관계자는 “세제 혜택도 충분히 필요한 일이지만 투자 유치를 위해 보조금까지 주는 외국과 비교하면 투자 유인이 부족한 건 사실”이라고 말했다.

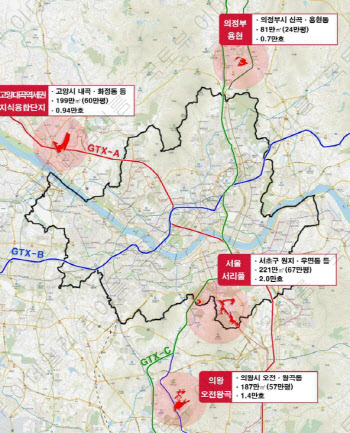

![[포토]서울시, 서리풀 공공주택지구 추진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110501121t.jpg)

![[포토]화재진압 훈련하는 종로구 소방서](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110501083t.jpg)

![[포토]대한축구협회 특정감사 결과 최종 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110501019t.jpg)

![[포토]평생당원 초청 간담회 참석하는 한동훈 당대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500858t.jpg)

![[포토] 세계최초 8K 온디바이스 AI TV](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500697t.jpg)

![[포토]추경호, '이재명 1심 선고 생중계해야...투명한 공개가 공공의 이익에 부합'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500657t.jpg)

![[포토]패딩이 필요해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500647t.jpg)

![[포토]원내대책회의, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500637t.jpg)

![[포토] 훈련장 이동하는 '시니어 아미'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110401152t.jpg)

![[포토] 오세훈 시장과 김병주 MBK 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400960t.jpg)

![[포토] 롯데 챔피언십 공식 포토콜 단체사진](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500107t.jpg)

!["아직 팔팔한데.." 노인 연령 올리고 정년 연장될까[이슈포커스]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110501175b.jpg)