|

고의영 연구원은 “특히 플래그십 모델 후면 카메라모듈 위주로만 대응하던 대기업이 중저가 모델에 대한 잠재 경쟁사로 진입했다는 점도 부담 요인이다”며 “다만 밸류에이션도, 주가 흐름도 이 같은 상황들을 선반영 중인 것으로 판단한다”고 분석했다.

고 연구원은 “여느 스마트폰 부품 업체들도 비슷한 상황이나, 파트론 역시 주가 모멘텀이 발생하기 위해서는 모바일 이외로의 성과 확인이 필요할 것으로 보인다”며 “전장 부품과 라우터 매출 비중 확대에 관심이 필요한 이유”라고 진단했다.

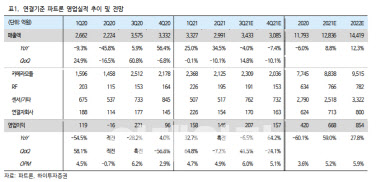

파트론의 3분기 매출액은 3433억원으로 전년 동기 대비 4.0% 감소하고 영업이익은 207억원으로 같은 기간 6.5% 줄어들 것으로 전망한다. 다만 영업이익의 경우 컨센서스인 170억원을 상회할 것으로 추정한다.

고 연구원은 “고객사의 3분기 스마트폰 출하량은 6800만대로, 2분기의 5700만대 대비 19% 개선될 것으로 추정한다”며 “파트론은 생산량이 많은 중저가 모델의 메인 카메라 생산을 담당하고 있기 때문”이라고 설명했다.

고 연구원은 “다만 3분기의 개선이 더딘 만큼 통상 4분기마다 단행되는 재고조정 강도가 약할 가능성이 있다”며 “또 11월부터 내년 초 출시될 플래그십 모델에 대한 부품이 조기 양산될 것이라는 점도 긍정적”이라고 진단했다.

그는 “결론적으로 업황은 바닥을 다졌고, 주가와 밸류에이션도 오랫동안 쉬었다”며 “신사업 관련 모멘텀이 확인되길 기대해본다”고 덧붙였다.

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)