[이데일리 김소연 기자] 대명소노그룹 계열 호텔·리조트 운영사 소노인터내셔널이 티웨이항공 2대 주주로 등장했다. 한국투자증권은 2일

티웨이항공(091810)에 새로운 2대 주주가 등장했다며 대명소노가 주목한 티웨이의 장기 성장성에 대해 점검해볼 필요가 있다고 판단했다. 단순히 저가항공사(LCC)가 아닌 2위 대형항공사(FSC)로 잠재력을 높이 평가한 것이라는 분석이다. 향후 지배구조 변경 가능성도 높게 점쳐진다.

티웨이항공 2대 주주인 JKL파트너스(더블유밸류업)는 보유지분 14.9%를 소노인터내셔널에 매각했다. 규모는 1000억원 수준이고 인수자 측은 JKL의 잔여 11.9% 지분에 대해서도 매수할 수 있는 콜옵션을 9월말까지 갖게된다.

최고운 한국투자증권 연구원은 “매각 단가는 3290원으로, 7월 1일 11% 급등한 종가보다 21% 비싼 수준으로 티웨이 항공 기업가치를 7000억원으로 평가했다”고 설명했다.

이어 “이렇게 프리미엄을 주고 샀다는 건 결국 최대주주 자리까지 노리는 것으로 해석할 수 있다”며 “사실 경영권 매각 가능성은 이미 예견됐던 내용”이라고 말했다.

티웨이항공은 코로나19 이전 대비 국제선 여객 점유율이 가장 많이 오른 국적사다. 여기에 추가로 아시아나항공의 4개 유럽 노선을 가져오면서 장거리 시장으로 도약하고 있다.

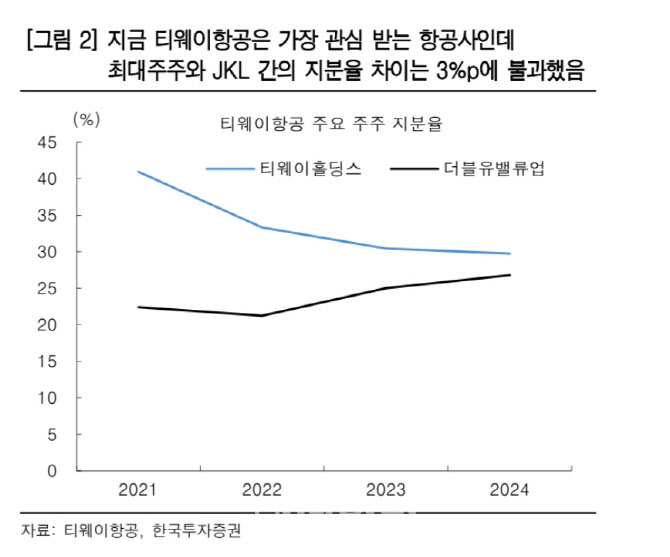

최 연구원은 “티웨이항공은 현재 가장 주목받는 LCC인데, 최대주주인 예림당 측의 지분율은 29.74%, JKL의 기존 지분율이 26.77%로 3%포인트밖에 차이가 나지 않는다”고 말했다. 이어 “특히 소노인터내셔널은 연이어 미국과 프랑스 호텔들을 인수해왔고, 장거리 취항에 나서는 티웨이와 시너지를 노릴 수 있다”며 “외연확장 의지도 높은 상황”이라고 분석했다.

직접적인 지분경쟁 시나리오까지 가정하지 않아도 지배구조 변경 가능성이 높은만큼 적어도 이번 인수 단가 수준의 재평가가 예상된다는 전망이다. 그는 “대명소노가 주목한 티웨이의 장기 성장성에 대해 재점검해볼 필요가 있다”며 “내년부터 이익 성장폭은 LCC 중 가장 커져 궁극적으로 아시아나의 빈 자리를 차지할 것”이라고 내다봤다.

![[포토] 송민혁 '응원에 감사드립니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200142t.jpg)

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![이네오스 그레나디어가 선보인 ‘정통 오프로드’의 맛[이車어때]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200295t.jpg)

![[포토]리슈잉,밝은 두손 인사](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200361t.jpg)

!["AI 태블릿도 클수록 좋네"…'갤럭시 탭 S10' 울트라의 매력[잇:써봐]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200402b.jpg)