|

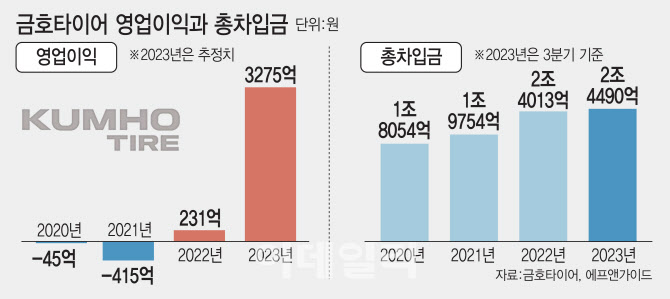

금호타이어가 3000억원이 넘는 영업이익을 기록하는 것은 2012~2014년 이후 이번이 처음이다. 금호타이어는 2009년부터 2014년까지 워크아웃을 겪는 동안 설비투자 지연으로 시장 트렌드를 따라가지 못한 탓에 급격한 실적악화를 피하지 못했다.

이후 2018년 중국의 타이어업체 더블스타에 인수되며 부활 기대감을 키웠지만 역시 쉽사리 적자를 벗어나진 못했다. 2018년부터 지난해까지 더블스타 관리하에 금호타이어가 거둔 이익과 손실을 다 따지면 636억원의 적자를 낸 것으로 집계된다. 코로나19로 폭등한 해상운임료에 천연고무, 타이어코드 등 주요 원재료 가격도 덩달아 확 뛴 탓이었다.

원재료 가격 하락도 수익성 개선에 기여했다. 금호타이어 3분기 보고서에 따르면 주요 원재료 중 하나인 천연고무의 가격은 지난해 말 1㎏당 2391원에서 올 3분기 2083원으로 떨어졌다. 같은 기간 합성고무는 2781원에서 2558원, 카본블랙은 1935원에서 1657원으로 하락한 것으로 나타났다.

이처럼 단기차입금이 단기간에 크게 늘어난 이유로는 운전자본의 증가가 꼽힌다. 운전자본은 기업이 영업활동을 하는데 필요한 돈으로 외상매출, 재고자산, 외상매입금 등을 운영하는데 필요한 돈이다. 예를 들어 매출이 급증하더라도 실제 대금이 3개월 후에 들어오는 경우 이 기간 동안 경영을 해나갈 돈이 필요한데 여기에 들어가는 돈이 바로 운전자본에 해당한다. 2020년 말 금호타이어의 6700억원 규모의 운전자본은 올 3분기 말 1조2346억원으로 늘어났다. 타이어 생산 증가와 함께 운전자본 규모도 커진 것으로 분석된다.

단기차입금 증가로 이자비용이 늘어난 것은 부담이다. 금호타이어가 올 3분기까지 쓴 순금융비용은 1205억원으로 전년 동기 693억원 대비 큰 폭으로 늘었다. 3분기 보고서에 따르면 금호타이어가 산업은행 등으로부터 빌린 일반대출에는 2.9~7.19%의 이자율이 붙어 있다. 부채비율은 지난해 말 277.2%에서 올 3분기 259.4%로 소폭 낮아졌지만 여전히 높은 수준으로 평가 받는다.

![[포토]윤 대통령 지지자 강제 해산하는 경찰](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201153t.jpg)

![[포토]윤 대통령 지지자들에게 인사하는 윤상현-김민전](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201052t.jpg)

![[포토]2025년 한국 증시 ‘상저하고’…코스피 2398 ‘약보합’ 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200974t.jpg)

![[포토] 서울시청 합동분향소](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200781t.jpg)

![[포토] 서울시 직원, 신년 떡국 오찬](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200733t.jpg)

![[포토]의원총회, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200729t.jpg)

![[포토]윤석열 대통령 관저 앞 보수단체 회원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200668t.jpg)

![[포토]원달러 환율 상승, 환전하는 관광객](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200651t.jpg)

![[포토]2025 증권·파생상품시장 개장식 축사하는 권성동 국민의힘 원내대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200486t.jpg)

![[포토]정책조정회의 참석하는 박찬대-진성준](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200310t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

![[단독] 檢, 경찰 기동대장 줄소환…조지호·김봉식 구속기소 임박](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201386h.jpg)