|

한은은 “국내외 통화정책 기조 전환 기대와 높은 신용스프레드 수준, 장단기 금리 역전에 따른 역캐리 상황 등을 감안할 때 대체로 양호한 상황이 이어질 것”이라면서 “일부 기업의 경우 투자수요가 제약되며 미매각이 발생할 수 있으나 이 경우 주관사 인수 등을 통해 어느 정도의 차환발행은 가능할 것”으로 분석했다.

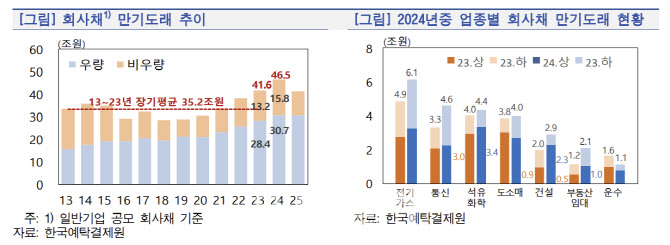

올해 만기도래 회사채를 신용등급별로 살펴보면 비우량등급의 만기도래 규모는 15조8000억원으로 올해 전체 만기도래분 대비 34%에 달한다. 이는 발행잔액 대비 비중인 17.4%의 두 배 수준이다.

만기도래 기업의 재무상황을 살펴보면 올해 재무건전성 취약기업의 만기도래 규모는 6조4000억원으로 이 중 4조원이 상반기에 만기가 도래한다. 이자보상배율 3년 연속 1미만, 부채비율 200% 이상, 3년연속 영업현금순유출 또는 유동비율 100% 미만 중 2개 이상에 해당하는 기업을 재무건전성 취약기업이라 한다.

다만 이같은 경우 기업들의 차입비용 증가는 불가피해 보인다. 향후 장기금리가 시장 예상대로 하락해도 회사채 차환 발행 시 조달금리는 높아질 전망이기 때문이다. 한은은 “현재 조달수단별 금리 수준과 장단기금리 역전 상황, 단기금리에 주로 연계되는 특성 등을 감안하면 회사채 대비 조달금리 격차가 더 커질 가능성이 높은 상황”이라고 짚었다.

이어 올해 중 저신용·취약업종은 더딘 업황 회복과 부동산 프로젝트파이낸싱(PF) 경계감 등으로 시장 신용리스크에 대한 민감도가 높아진 만큼 회사채 차환과 상환 과정의 투자심리가 위축될 수 있다고 봤다. 이에 한은은 “회사채 차환에 향후 어려움이 발생할 수 있는 비우량·취약업종의 자금조달을 주의 깊게 모니터링하면서 이들의 재무건전성 악화와 이로 인한 신용경계감 확산 가능성을 더욱 면밀히 점검할 것”이라고 전했다.

![[포토] 훈련장 이동하는 '시니어 아미'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110401152t.jpg)

![[포토] 오세훈 시장과 김병주 MBK 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400960t.jpg)

![[포토]코스피-코스닥 동반상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400947t.jpg)

![[포토]SK AI 서밋 부스 살펴보는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400862t.jpg)

![[포토]수능 D-10](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400794t.jpg)

![[포토] '한국 자본시장 컨퍼런스' 세레모니](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400583t.jpg)

![[포토] 한국 자본시장 컨퍼런스 참석한 김병환 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400529t.jpg)

![[포토]검찰, 류광진 티몬 대표 소환 조사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400519t.jpg)

![[포토] 이동민 '우승트로피 번쩍 들고'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110300177t.jpg)

![[포토]'덕수궁의 가을'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110300295t.jpg)

![[포토]마다솜,빛나는 트로피와 금메달](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400342t.jpg)