[이데일리 김은경 기자] 정부가

HMM(011200) 민영화 작업에 본격적으로 착수하면서 인수 후보군에 관심이 집중된다. 해운업과 시너지를 낼 가능성이 있거나 충분한 인수 자금력을 갖춘 복수의 기업이 후보로 거론되고 있다. 하지만 막상 후보에 오른 기업들 사이에서는 조심스러운 분위기가 감지된다. HMM 민영화의 최대 복병인 ‘영구전환사채’ 처리 방안이 제시되지 않은 탓이다. 관련 기업들은 영구채 처리 문제가 먼저 해결돼야 적극적인 인수 검토가 가능하다고 입을 모은다.

| | HMM이 운영 중인 컨테이너선.(사진=HMM) |

|

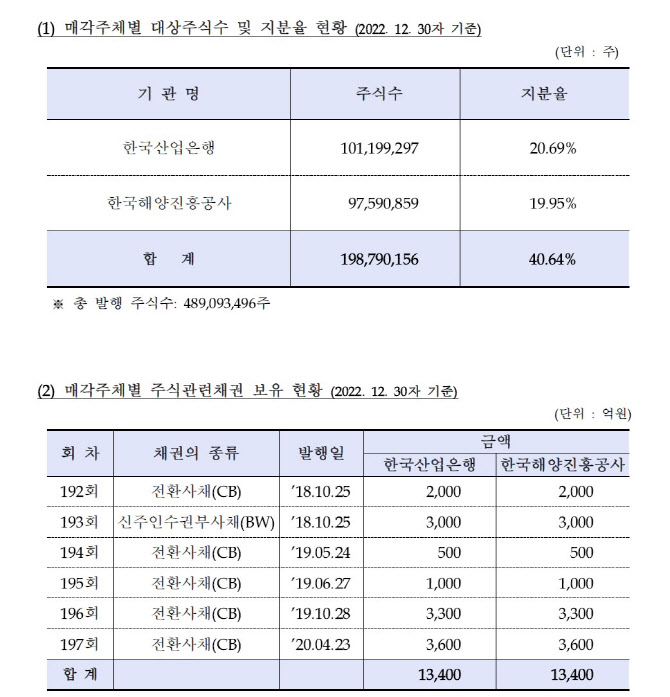

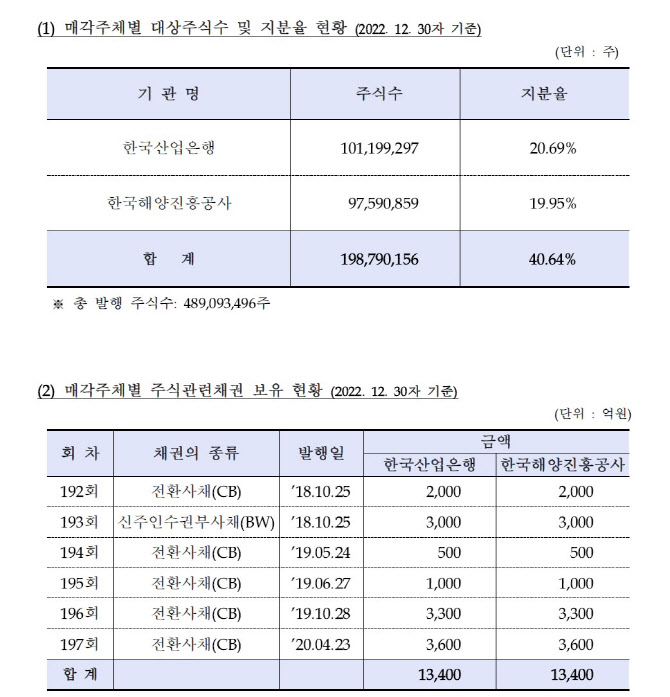

8일 업계에 따르면 산업은행과 해양진흥공사는 이날 오전 조달청 나라장터에 HMM 매각 관련 용역 수행기관 선정 공고를 등록했다. 오는 20일까지 자문단 입찰 신청을 받고 심사를 거쳐 22일 우선협상대상자를 발표하는 일정이다. 계약 기간은 12개월이며 예산만 518억1000만원에 달하는 초대형 사업이다. 이번 민영화 작업 역시 현재 산은과 해진공이 각각 20.69%, 19.96%의 지분을 보유한 1, 2대 주주로 지분율을 감안하면 거래액만 4조원대에 이르는 빅딜이 될 것으로 예상된다.

용역기관은 매각 방식과 규모 등 구체적인 전략을 포함해 매각 절차 전반에 대해 자문을 맡게 된다. 산은 제안요청서를 살펴보면 용역기관은 중·장기 경제전망과 해운산업 동향, 인수합병(M&A) 시장 상황 등 전반적인 매각환경을 분석하고 잠재 투자자들의 인수 의향과 자금조달능력 등에 대한 정보 수집·비교 분석, 유치전략 수립 등을 수립해야 한다. 특히 용역 주요 내용에는 HMM 매각의 핵심인 ‘주식관련채권의 처리방안’이 포함됐다.

HMM은 산은과 해진공을 상대로 지난 2018년 10월부터 2020년 4월까지 6회차(192~197회)에 걸쳐 총 2조6800억원의 전환사채(CB)와 신주인수권부사채(BW)를 발행했다. 메자닌(CB·BW)은 주식으로 전환할 수 있는 사채이다.

| | [그래픽=이데일리 김일환 기자] |

|

시장에서는 산은과 해진공이 보유한 CB·BW를 모두 주식으로 전환할 경우 지분 비율은 74%선까지 치솟을 것으로 추산한다. 이럴 경우 매각 가격이 두 배까지 급증할 수 있어 인수자 입장에서 부담이 될 수밖에 없다. 게다가 최근 고금리 등의 영향으로 해상 운임이 다시 떨어지고 있어 실적 악화가 예고된 HMM 인수에 신중한 분위기가 형성된다.

인수 후보군으로 물류 회사인 현대글로비스와 LX판토스를 각각 자회사로 둔 현대차그룹과 LX그룹을 비롯해 포스코그룹과 CJ그룹, SM그룹, 삼성SDS 등이 언급되고 있지만, 아직 구체적인 움직임을 드러낸 곳은 없다. 이 가운데 포스코그룹과 현대글로비스는 공식적으로 인수를 부인한 바 있다.

시장에서는 전환사채 처리 방안 계획이 먼저 나와야 관련 기업들도 적극적 인수 의사 타진이 가능하다고 보고 있다. 양지환 대신증권 연구원은 “산은은 HMM 지분 매각을 통한 민영화를 서두르고 있으나 성공적인 지분매각을 위해서는 192회~197회 CB와 BW의 처리 방안에 대한 명확한 가이드라인 제시가 필요하다”며 “영구채 해결 없이 원매자를 찾기 어려울 것”이라고 전망했다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)