|

9일 금융감독원에 따르면 스팩 IPO는 △2020년 19건 △2021년 25건 △2022년 45건으로 증가 추세다. 이는 평균 62%의 투자이익이 가능하기 때문에 수요가 몰린 것으로 분석된다.

IPO 규모는 평균 90억원이다. 공모가는 통상 2000원으로 스폰서 투자단가인 1000원의 2배다. IPO 후 지분율은 스폰서 10.5%, 기관 73.7%, 일반투자자 15.8% 수준이다. 인수인으로 참여하는 증권사는 IPO 건당 3억원 혹은 공모 금액의 3% 수준의 수수료를 받는다.

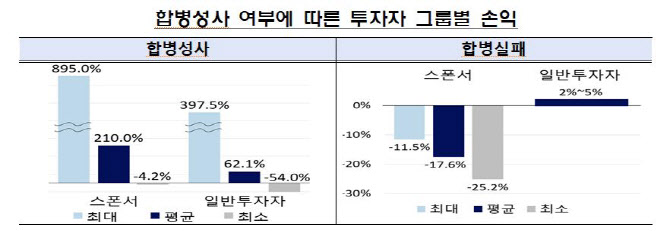

합병 실패시 공모금액 90% 이상 예치, 보유재산의 우선 지급 등으로 일반투자자는 투자원금 손실 사례가 없다. 다만 스폰서는 후순위로 잔여재산만 청구가 가능해 손실이 발생한다.

이러한 이유로 금감원은 일반투자자 대비 증권사 등 스폰서에게 유리한 거래조건과 기관투자자들의 스폰서에 대한 견제 부족 현상이 우려된다고 짚었다. 수익을 고려해 증권사가 일반 투자자의 이익에 반하는 합병을 추진할 가능성이 있기 때문이다.

|

금감원은 스팩 IPO 및 합병 증권신고서 등을 통해 투자 판단에 필요한 정보가 충실히 공시되도록 할 방침이다. 또한 향후 스팩이 더욱 건전한 투자상품으로서 성장해나갈 수 있도록 보완이 필요한 부분을 적극적으로 발굴하고 정비해 나갈 예정이다.

금감원 관계자는 “증권사 및 시장과 학계 전문가 대상으로 간담회를 개최하는 등 소통을 확대해 우려 사항에 대해 개선 방안을 논의할 계획”이라고 강조했다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)