금융당국은 이같이 불공정거래로 연명하는 좀비기업을 집중조사해 주식시장에서 퇴출시킨다는 방침이다. 아울러 상장하려는 기업들에 대해서도 매출액 추정치가 실제 수치와 크게 차이날 경우 전망치를 적절하게 산정했는지도 들여다본다.

|

25일 금감원에 따르면 최근 3년간 실적 악화 등으로 전체 상장기업의 0.6%에 해당하는 44개사가 상장폐지됐다. 이 중 코스닥 상장사가 42개로 대부분을 차지했다. 한편 2023년 중 상장폐지된 9개사는 거래정지 전 2년간 주로 전환사채(CB)와 신주인수권부사채(BW) 발행 등을 통해 3237억원의 자금을 시장에서 조달했다.

상장폐지 기업 44개사 중 37개사가 불공정거래를 저질렀다. 금감원은 이 중 15개사에 대해 조사를 완료해 증권선물위원회(증선위) 의결 등을 거쳐 조치했다. 22개사는 조사 중이다. 조치 완료된 사건의 부당이득 규모는 총 1694억원이었다. 혐의 종류별로는 부정거래가 7건, 시세조종이 1건, 미공개·보고의무 위반이 7건이었다.

|

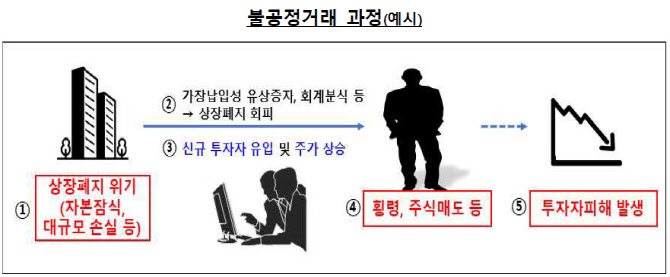

무자본 M&A 세력은 인수대상 A사가 자기자본의 50% 이상 세전손실로 상장폐지 위험에 처하자 연말 거액의 유상증자를 실시해 상장폐지 요건을 면탈했다. 코스닥 시장에서는 최근 3개년 중 2개년동안 대규모 손실로 관리종목이 지정된 상태에서 최근 사업연도에 대규모 손실이 발생하면 상장폐지 실질심사 대상이 된다. 이들은 주가가 상승하자 증자대금을 횡령하고 페이퍼컴퍼니 명의로 보유 중이던 주식 등 차명주식을 고가에 매도해 부당이득을 얻었다.

회계분식 사례도 적발됐다. 대규모 손실이 발생하던 B사는 자산을 과대계상해 상장폐지 요건을 탈피했다. B사 최대주주는 보유한 주식을 매도해 부당이득을 얻었다. B사는 분식재무제표를 사용해 수년간에 걸쳐 1000억원대의 자금을 조달해 기존 차입금을 갚는 데 썼다.

주가를 인위적으로 끌어올린 뒤 CB를 통해 수십억원을 조달한 사례도 있었다. C사 실질사주는 C사 주가가 계속 떨어지자 저축은행에 담보로 제공한 주식이 반대매매 위기에 처하자 사채업자이자 시세조종 전문가에게 시세조종을 지시했다. 사채업자는 지인 등 12명의 계좌를 동원해 주가를 인위적으로 견인했다. C사는 이후 CB와 BW 발행을 통해 73억원을 조달했다. 하지만 경영상황이 호전되지 않아 10개월만에 상장폐지 실질심사 대상으로 결정됐고 결국 상장폐지됐다.

호재성 정보로 주가를 띄운 것도 모자라 악재성 정보 공시 직전 주식을 팔아치운 사례도 적발됐다. D사의 최대주주는 코로나19 백신의 국내 위탁생산을 추진한다는 내용을 언론에 게재하는 등 호재성 정보를 유포해 주가를 상승시킨 뒤 보유주식을 고가에 매도해 52억원의 부당이득을 수취했다. 결국 회사의 경영난이 심화돼 회계감사인의 감사의견이 의견거절로 제출될 것으로 예상되자 감사보고서가 공시되기 전 주식을 매도해 105억원 부당이득을 편취했다.

“세력 타깃 된 기업, 시장에 둬야 하나”

금감원은 상장폐지 회피 목적의 불공정거래에 조사역량을 집중한다는 방침이다. 앞서 이복현 금감원장도 기업 밸류업 지원방안과 관련해 이해상충이나 불공정거래 등 시장 신뢰를 떨어뜨리는 금융투자회사들에 대한 강도 높은 조치를 예고한 바 있다. 이 원장은 지난달 28일 연구기관장과 간담회 직후 기자들과 만나 “상당히 오랜 기간 성장하지 못하거나 재무지표가 나쁘거나 심한 경우 M&A 세력의 수단이 되는 기업 등이 10년 이상 (시장에) 남아 있다”며 “그런 기업을 시장에 두는 것이 과연 맞는지 의문”이라고 했다.

의심되는 종목은 정밀분석해 혐의가 발견될 경우 즉시 조사에 착수한다는 계획이다. 유사사례 추가 확인을 위해 상장회사의 재무·공시자료 및 제보내용 등을 분석하고 불공정거래 혐의가 발견된 종목에 대해서는 전면적으로 조사를 실시한다.

상장 문턱을 넘으려는 기업들에 대해서도 엄격한 기준을 적용한다. 상장에 부적절한 기업이 신규상장을 위해 분식회계, 이면계약 등 부정한 수단을 사용한 혐의가 확인되면 조사 또는 감리를 실시한다. 상장 당시 추정한 매출액 등 실적 전망치가 실제 수치와 크게 차이나는 경우 전망치 산정의 적정성 등에 대해서도 분석한다.

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]취약계층 금융 부담 완화, '인사말하는 이재연 원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400633t.jpg)

![[포토]국민의힘 의원총회, '모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400506t.jpg)

![[포토]윤석열 대통령 탄핵심판 첫 변론 준비기일 27일 예정대로 진행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400433t.jpg)

![[포토]'더불어민주당 원내대책회의'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400387t.jpg)

![[포토]국무회의 입장하는 한덕수 권한대행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400378t.jpg)

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)