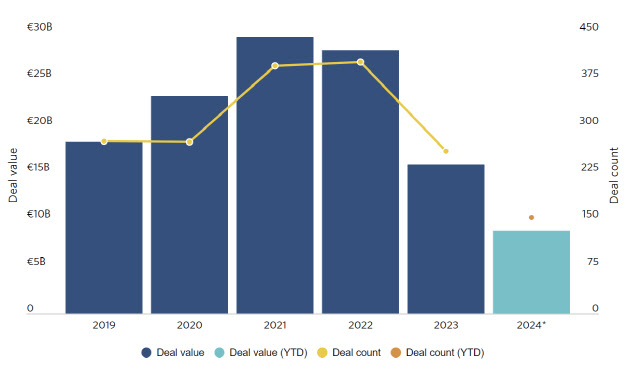

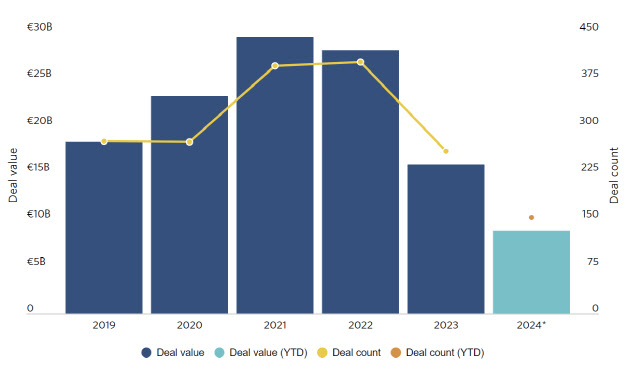

[런던=이데일리 김연지 기자] 글로벌 사모펀드(PEF)운용사들이 유럽의 헬스케어 섹터에 현재까지 약 90억유로(약 13조 3242억원)를 투자한 것으로 나타났다. 고금리와 고물가로 버티다 못한 기업들이 늘어나자, 드라이파우더(미소진자금)가 넉넉한 PEF운용사들이 너도나도 유망 섹터 딜에 손을 대고 있는 것으로 분석된다. 유럽 내 인수·합병(M&A) 거래 규모가 전반적으로 줄어든 가운데 헬스케어가 시장을 살리는 주요 섹터로 거듭날지 관심이 집중된다.

| | 지난 2019년부터 현재(8월 19일 기준)까지 글로벌 사모펀드운용사들이 유럽 헬스케어 M&A에 쏟은 자금 추이.(사진=피치북 갈무리) |

|

21일 글로벌 시장조사업체 피치북에 따르면 글로벌 PEF운용사들은 올해 상반기(6월 말까지) 125건의 헬스케어 딜에 총 70억8000만유로(약 9조 4397억원)를 투자했다. 투자금으로 따지면 이는 129건의 딜에 57억6000만유로(약 8조 5134억원)가 투자된 지난해 같은 기간보다 20% 이상 오른 수준이다. 현재(8월 19일 기준)까지 기준으로는 154개의 유럽 헬스케어 딜에 88억 8000만유로(약 13조원)의 투자금이 모인 만큼, 현 속도를 유지할 경우 전년도 연간 거래 규모를 뛰어넘을 것으로 보인다.

글로벌 자본시장 관계자들은 유동성이 풍부했던 지난 2021년 유럽의 각종 헬스케어 딜에 베팅해왔다. 하지만 대내외적 불확실성이 커지고 금리 인상 기조가 지속되자 2022년부터 관련 거래 규모가 꺾이기 시작했다. 헬스케어 기업을 팔고자 하는 매도자와 이를 사들여 키우려는 매수자간 밸류에이션 격차가 커지면서 관련 딜 체결 건수도 줄어들기 시작했다.

그렇다고 조 단위의 빅딜이 아예 없었던 것은 아니다. 지난해 스웨덴 기반의 EQT파트너스는 영국의 수의학 제품 개발사 데크라를 55억유로(약 8조 1425억원)에 인수했고, 미국 생명공학 기업 다나허는 영국의 항체 공급업체 압캠을 약 7조 5500억원에 품었다.

올해도 분위기는 별반 다르지 않다. 올해 유럽 헬스케어 분야에서 기록된 가장 큰 규모의 PE발 거래는 프랑스 PAI파트너스의 바메드 인수가 꼽힌다. 바메드는 지난 1982년 설립된 오스트리아 기반의 병원그룹으로, 현재 유럽 전역에 걸쳐 지역 특색에 맞는 병의원과 메디컬스파, 재활시설을 건립·운영·관리한다. PAI파트너스는 지난 5월 바메드 지분 67%를 6억유로(약 8882억원)에 인수했다.

현재진행형인 딜도 수두룩하다. 유럽에서 현재 가장 인기가 좋은 헬스케어 딜 중 하나는 프랑스 기반의 간 질환 진단장비 공급업체인 에코센스로, 글로벌 PE들간 협상이 치열하게 이뤄지고 있다.

자본시장에선 지난해 대비 올해 유럽의 헬스케어 M&A 거래 규모가 지난해 연간 규모를 뛰어넘을 것으로 전망하는 눈치다. 글로벌 데이터분석 및 컨설팅업체 굿윈은 “매도자와 매수자간 희망 밸류에이션 격차가 줄어든 상황에서 드라이파우더(미소진자금)가 넉넉한 PE들은 투자 기회를 엿보고 있다”며 “2021년 이후로 버텨오다가 지친 헬스케어 업체들이 즐비한 만큼, 올해는 M&A 거래량이 전년보다 늘 것”이라고 봤다.

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]서울 올겨울 첫 한파특보… 내일 체감온도 영하 17도](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800820t.jpg)

![[포토] 김혜수, 나홀로 화보](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800074t.jpg)

![[포토]'국민의힘 의원총회'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800734t.jpg)

![[포토]외환시장 점검 간담회, '발언하는 최지영 국제경제관리관'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800653t.jpg)

![[포토]운영위 현안질의 불출석한 대통령실](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800624t.jpg)

![[포토]최고위원회의, '모두발언하는 김민석 최고위원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800518t.jpg)

![[포토]'비상 경제 안정을 위한 고위당정협의회 개최'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800492t.jpg)

![[포토]설 앞두고 장보기 주저돼~](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700724t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)

!["보증비율 100%는 비정상, 지금이 전세대출 정상화 적기"[일문일답]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010801059h.jpg)