이 펀드는 국내 부동산 개발사업 관련 대출에 투자하기 위해 설정된 블라인드 펀드다. 유동화증권이 미매각돼서 차환 발행이 어려워지거나, 자산유동화 비용 지출로 자금이 부족해질 경우 한국투자증권이 그 부족 자금을 지원할 의무가 있다.

|

20일 금융투자업계에 따르면 특수목적회사(SPC) 더퍼스트지엠제십일차가 26억원 한도로 발행한 프로젝트파이낸싱(PF) 자산담보부기업어음(ABCP)은 제8회차까지 발행되면 내년 5월 9일이 만기다.

더퍼스트지엠제십일차는 하나대체투자블라인드일반사모부동산신탁172호(이하 펀드)가 발행한 수익증권을 기초자산으로 삼고 일련의 ABCP를 차환 발행해왔다. 이 유동화거래의 주관회사, 자산관리자, 사모사채 인수확약기관은 한국투자증권이다.

이 펀드는 국내 부동산 개발사업 관련 대출에 투자하기 위해 설정된 블라인드 펀드다. 블라인드 펀드란 투자 대상을 미리 정하지 않고 펀드를 설정한 다음 우량 투자대상이 확보되면 투자하는 펀드를 말한다.

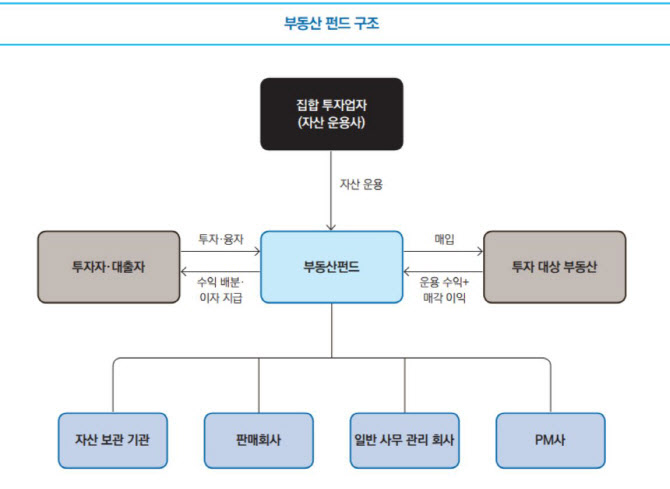

펀드의 제반 업무는 집합투자업자(자산운용사) 하나대체투자자산운용과 신탁업자 신한은행이 수탁해서 수행한다. 펀드는 지난 2022년 5월 처음 설정됐으며, 내년 5월까지 3년간 운용될 예정이다.

|

투자신탁을 결산하면 투자신탁 회계기간 동안 신탁재산에서 발생한 수익금이 확정된다. 이 수익금에서 신탁보수 등 제반 비용을 공제하고 나머지를 투자자의 투자 비율에 따라 분배하는데 이를 이익분배금(배당)이라고 한다.

하나대체투자블라인드일반사모부동산신탁172호의 경우 수익증권의 이익분배금은 매 회계기간(약 6개월 단위 기간) 종료일 또는 임의결산일의 5영업일 이내 지급된다.

유동화증권 자금 부족시 한국투자증권 ‘지원’

투자 원본(원금)은 신탁계약 종료(내년 5월) 또는 해지시점에 상환될 예정이다. 다만 투자대상 자산으로부터 투자금을 조기에 회수할 경우 이를 기초로 조기상환이 이뤄질 수 있다.

만약 기초자산인 수익증권의 배당지급 시기와, 이 수익증권을 기초로 발행한 유동화증권의 이자지급 시기가 불일치(미스매치)할 경우 자금 부족이 발생할 수 있다.

또한 자산유동화 비용 지출 등으로도 자금 부족이 생길 수 있으며, 이 경우 기초자산의 투자금 대비 유동화증권을 증액 발행해서 비용을 충당하게 된다.

더퍼스트지엠제십일차는 펀드의 투자 원본(원금) 회수 등을 고려해서 일련의 유동화증권을 차환 발행할 예정이다. 만약 다음 회차 유동화증권이 미매각될 경우 유동화증권 차환 발행에 어려움이 발생할 수 있다.

더퍼스트지엠제십일차는 이같은 유동화증권 차환발행 위험을 통제하고, 유동화증권의 상환능력을 높이기 위해 지난 2021년 6월 한국투자증권과 사모사채 인수확약 및 자금보충 등 합의서를 체결했다.

더퍼스트지엠제십일차가 유동화증권 금원 및 기타 제반비용을 지급할 자금이 부족해지면 한국투자증권은 그 부족 자금을 26억원 한도(유동화증권의 발행한도 금액과 동일)에서 지원해야 한다.

이 때 지원하는 방식은 △더퍼스트지엠제십일차에 부족 자금을 대여해주거나 △기존에 발행한 유동화증권 상환에 필요한 금액 상당액을 매매대금으로 해서 더퍼스트지엠제십일차가 발행하는 사모사채를 인수하는 방식 등이 있다.

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]입장하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700546t.jpg)

![[포토] 달려라~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700515t.jpg)

![[포토]이재명 "한덕수·국민의힘 내란 비호세력 탄핵 방해로 민생 경제 추락"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700363t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

![[단독]尹, 매머드급 탄핵심판 대리인단 구성…지원자 폭주](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122701048h.jpg)