이 때문에 에스엠 주식을 상당 물량 보유한 기관들의 공개매수 청약 여부에 관심이 쏠린다. 현재로서는 하이브(352820), KB자산운용, 국민연금, 컴투스(078340) 등이 비교적 많은 물량을 보유하고 있다.

|

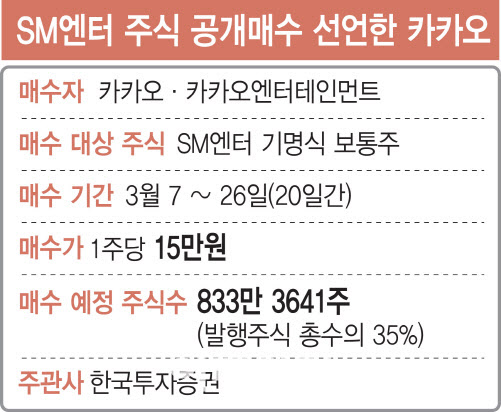

35%(833만주)에 달하는 지분 확보를 목표로 하는 카카오의 공개매수 마감일은 오는 26일이다. 공개매수에 응하고자 하는 투자자들은 22일까지 주식을 매수했어야 한다. 매수한 주식이 2영업일 뒤 입고되는 만큼 마지막 영업일인 24일까지 계좌에 주식을 입고시키려면 사실상 22일이 마지막 매수일이 되기 때문이다.

23일부터는 에스엠 주식을 사더라도 공개매수에 응할 수 없어 실제로 매수에 나서는 주주가 적을 것으로 예상되므로 이미 에스엠 주식을 보유하고 있는 주주들도 22일까지 처분 방식을 결정했을 것으로 보인다. 일각에서는 ‘경영권 인수 경쟁’이라는 재료로 인해 주가가 급등한 만큼, 23일부터는 주가가 급격히 떨어질 수 있다는 전망도 내놓고 있다.

에스엠 주식 선물은 전날 8만5600원에 거래를 마쳤다. 반면 이날 에스엠 주식 현물은 전날보다 1.32% 내린 11만2000원에 장을 마감했다. 에스엠 주식 선물 가격과 현물 가격의 괴리가 비교적 큰 상태로 공개매수가 종료되면 선물 가격 수준으로 주가가 내릴 가능성이 제기된다.

이는 하이브(15.78%), KB자산운용(5.12%), 국민연금(4.32%), 컴투스(4.2%) 등 상당한 물량을 보유한 기관들이 공개매수에 응할지 알기 어려운 상황 때문으로 보인다. 카카오가 공개매수하는 물량이 35%(833만주)로 한정돼 있어 이보다 많은 지분이 공개매수에 청약한다면 안분비례를 통해 비율에 따라 주식이 처분된다. 예를 들어 경쟁률이 2대 1일 경우, 10주를 공개매수에 청약했다면 5주만 공개매수 가격에 처분할 수 있는 식이다.

하이브의 에스엠 주식 처분 방식은 ‘도리에 맞게(?)’

15% 이상의 지분을 보유한 하이브가 공개매수에 응하는 형태로 주식을 처분할 경우 안분비례가 적용될 가능성은 급격히 높아진다. 다만 방시혁 하이브 의장은 처분 방식에 대해 ‘도리에 맞게’ 처분하겠다고만 밝혔을 뿐 그것이 어떤 형태인지에 대해선 아직 알려지지 않았다.

KB자산운용 역시 상당기간 에스엠의 주요 주주로 자리하고 있지만, 이번 공개매수에 청약할 지 여부에 대해선 밝히지 않고 있다. KB자산운용은 행동주의 펀드인 얼라인파트너스자산운용이 에스엠에 주주제안에 나서기 전인 지난 2019년부터 같은 문제를 지적하며 주주서한을 보내는 등 에스엠의 거버넌스 개선을 촉구하기도 했다.

컴투스의 선택에도 관심이 모인다. 컴투스는 지난해 10월 에스엠 지분 4.2%(99만주)를 주당 6만~7만원 수준의 단가에 사들인 것으로 추정된다. 매입 총액은 650억원 이상으로 예상된다.

당시 컴투스 측은 에스엠 지분을 취득한 이유를 ‘시너지 창출을 위한 전략적 투자’ 차원이라고 밝혔다. 지난해 영업이익이 적자로 전환한 만큼, 컴투스가 단기간 2배 이상의 차익을 거둘 수 있는 공개매수에 응할 가능성은 충분하다.

가능성이 희박하지만 얼라인파트너스자산운용 역시 1~2%대 지분을 보유하고 있어 일부 지분을 공개매수로 처분할 가능성도 배제할 수 없다. 다만 이창환 얼라인파트너스 대표가 에스엠 주식을 장기보유하겠다는 의사를 여러 차례 피력한데다 이 대표 본인이 에스엠 사외이사 후보로 추천돼 있기 때문에 실제로 공개매수에 응하기는 쉽지 않을 것으로 보인다.

IB 업계 관계자는 “공개매수가 끝나면 에스엠 현물 주가는 선물 가격 수준인 8만원대로 밀릴 가능성이 높아보인다”고 밝혔다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![이네오스 그레나디어가 선보인 ‘정통 오프로드’의 맛[이車어때]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200202t.jpg)