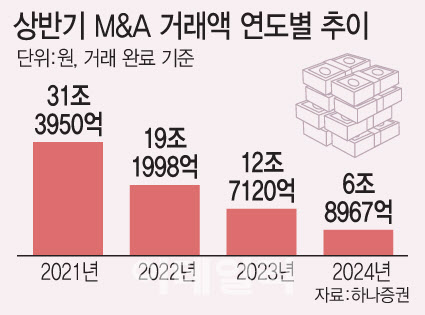

올해 상반기 인수·합병(M&A) 거래가 지난해 같은 기간 대비 반 토막 났다. 불확실한 금리 인하 시기와 이에 따라 높아진 변동성 여파에 시장을 뜨겁게 달굴만한 빅딜이 없었던 것이다. 하지만 하반기에는 조단위 매물이 나와있는데다 실탄을 쌓아놓은 사모펀드나 신성장 동력을 찾는 기업들이 기회를 보고 있어 M&A 시장에도 훈풍이 불 것이란 기대가 나온다.

|

분기별로는 올해 1분기 3조 116억원, 2분기 3조 8851억원을 각각 기록했다. 1분기와 2분기 관련 거래가 골고루 체결된 셈이다. △MBK파트너스의 지오영 인수 △IMM프라이빗에쿼티의 유나이티드터미널코리아(UTK) 인수 △한국타이어의 한온시스템 지분 인수 △현대자동차의 모셔널 경영권 인수 △KCC의 모멘티브 인수가 대표적이었다.

이러한 상황을 뒷받침하듯 인수 계약을 체결하고 하반기 완료를 목표로 관련 절차를 밟는 딜도 수두룩하다. 대표적으로 글로벌 PE 어피니티는 8200억원에 SK렌터카를, 유진프라이빗에쿼티와 산업은행PE실 컨소시엄은 보령바이오파마 지분 80%를 3200억원에 인수하는 계약을 맺고 관련 절차를 밟고 있다.

새 주인을 찾고 있는 조단위 매물도 쌓여있다. 숏리스트 선정을 마친 에코비트를 비롯해 상시 매각으로 전환한 롯데손해보험, 여행 업황 개선으로 몸값을 높이고 있는 하나투어와 여기어때 등이 대표적이다.

자본시장 한 관계자는 “하반기 금리 인하 기대감이 커지고 있어 PE들과 기업들이 서서히 움직이고 있다”며 “그동안 불확실한 경기상황으로 투자 대신 실탄을 확보하고 소규모 지분 투자를 하며 버텨왔으나, 펀드 만기 혹은 경쟁력을 생각하면 언제까지나 같은 스탠스를 취하기는 어려운게 현실”이라고 말했다. 그는 이어 “조 단위 몸값을 자랑하는 딜이 시장에 보이기 시작한다”며 “여기에 대한 운용사들 관심이 큰 만큼, 하반기는 기대해볼만 하다”고 덧붙였다.

![[포토] 평창송어 얼음낚시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010301047t.jpg)

![[포토]윤 대통령 체포 실패하고 이동하는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300843t.jpg)

![[포토] 서울광장 스케이트장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300711t.jpg)

![[포토]윤석열 대통령 지지자 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300591t.jpg)

![[포토]공수처 도착한 오동운 공수처장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300320t.jpg)

![[포토]공수처와 경찰, 윤 대통령 관저 정문 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300246t.jpg)

![[포토]윤 대통령 지지자 강제 해산하는 경찰](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201153t.jpg)

![[포토]윤 대통령 지지자들에게 인사하는 윤상현-김민전](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201052t.jpg)

![[포토]2025년 한국 증시 ‘상저하고’…코스피 2398 ‘약보합’ 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200974t.jpg)

![[포토] 서울시청 합동분향소](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200781t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)

![‘애국시민’ 편지에 경호처 실드…尹의 100시간, 불발된 체포영장[사사건건]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010400143b.jpg)

![육아휴직 쓰면 '월 최대 250만원'…배우자 출산휴가 20일[노동TALK]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010400090h.jpg)