마곡도시개발사업구역 내 각 블록이 순차적으로 준공되는 가운데 관련 대출 만기도 다가오고 있다. 내년 10월과 오는 2026년 3월에는 각각 대출 8300억원, 4730억원의 만기가 돌아온다.

|

14일 금융투자업계에 따르면 서울 마곡 마이스(MICE) 복합단지 개발사업 관련 총 1조9200억원 한도의 대출금 전액이 리파이낸싱(기존에 조달한 자금을 상환하기 위해 다시 자금을 조달하는 대출)에 성공했다.

서울 마곡 마이스 단지 개발사업은 강서구 마곡동 일원 마곡도시개발사업구역 내 특별계획구역(CP1, CP2, CP3)에 업무시설, 판매시설, 컨벤션, 문화집회시설, 호텔, 생활형숙박시설, 노인복지주택 등을 건축해서 분양 및 운영하는 사업이다.

전체 대지면적은 8만2721㎡로 마포구 서울월드컵경기장의 9배 수준이다. 연면적은 82만6520㎡(약 25만평)로 강남구 코엑스(46만㎡)의 약 2배 크기다. 총 4개 블록(CP1, CP2, CP3-1, CP3-2)으로 구성돼 있다.

단지는 서울지하철 5호선 마곡역과 9호선·공항철도 환승역인 마곡나루역 사이에 위치해 있다. 지하철 마곡역, 마곡나루역, 서울식물원을 지상과 지하로 모두 잇는 공공보행통로가 조성된다. 지난 2021년 6월 착공했으며 롯데건설이 시공 중이다.

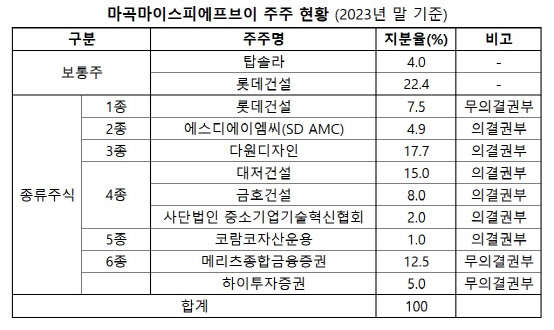

‘마곡마이스피에프브이(PFV)’가 사업을 총괄한다. 마곡마이스PFV는 △롯데건설(보통주 지분율 22.4%, 1종 종류주식 7.5%) △에스디에이엠씨(SD AMC, 2종 종류주식 4.9%) △다원디자인(3종 종류주식 17.7%) △대저건설(4종 종류주식 15%) △메리츠증권(6종 종류주식 12.5%) 등이 공동으로 투자·설립한 회사다.

|

우선 CP1블록은 마곡동 767번지 일대에 있으며 대지면적이 3만1824㎡로 4개 블록 중 가장 크다. 지하 7층∼지상 13층, 5개동, 연면적 32만6061㎡ 규모 업무시설, 판매시설, 컨벤션, 문화·집회시설, 관광숙박시설(호텔)이 들어선다. 공사비는 4969억원이다.

CP1블록에는 업무시설 외에 ‘제2코엑스’도 들어온다. CP1구역에 들어설 마곡마이스 시설 ‘코엑스마곡 르웨스트’를 코엑스가 10년간 임차해서 운영하는 것. 시행사 마곡PFV와 임대차 계약을 맺었다.

CP2블록(대지면적 2만812㎡)은 마곡동 767-4번지 일대 있다. 이 곳에는 지하 6층~지상 15층, 5개동, 연면적 19만8724㎡(약 6만평) 규모 업무시설, 오피스텔(롯데캐슬 르웨스트), 판매시설이 건축된다.

|

CP3-2블록(대지면적 1만4847㎡)은 CP3-1블록 옆에 붙어있으며 마곡동 768-1번지 일대 있다. 명칭은 ‘케이스퀘어 마곡’이다. 지하 7층~지상 12층, 4개동, 연면적 15만9287㎡ 규모 업무·판매시설이 들어선다. 공사비는 2422억원이다.

대출 8300억, 내년 10월 만기…4730억, 2026년 3월

내년 10월(약정금 2300억원)과 오는 2026년 3월(약정금 4730억원)에는 마곡 마이스 복합단지 개발사업 관련 대출이 각각 만기 도래한다.

앞서 마곡마이스PFV는 이 사업을 위해 지난 2021년 6월 르웨스트제칠차를 포함한 대주단으로부터 총 1조9200억원 한도 대출금을 차입하는 내용의 대출약정을 체결했다. 르웨스트제칠차는 후순위 대주 중 하나로 참여하고 있다.

마곡마이스PFV는 CP1블록 개발 관련해서 이달 복수의 대주들과 약정금 8300억원의 ‘사업 및 대출약정서’를 체결했다. 각 순위별 대출약정금은 △선순위 5000억원 △후순위 3300억원이다. 선순위 대출은 주요 물적담보 및 상환순위 등에서 후순위 대출보다 우선순위에 있다.

특수목적회사(SPC) 브이엘제일차는 후순위 대출의 대주 중 하나로, 약정금 2300억원 대출을 지난 8일 실행했다. 만기는 내년 10월 8일이다. 대출이자는 매 2개월로 설정된 이자기간의 초일에 약정한 고정금리로 산정해서 선급된다. 대출원금은 만기 일시상환되는 조건이며, 조기상환 가능하다.

이 대출채권을 기초자산으로 자산유동화 전자단기사채(ABSTB) 및 자산유동화 기업어음(ABCP)이 발행됐다. 이 유동화거래의 주관회사, 자산관리자는 메리츠증권이다.

브이엘제일차는 일련의 유동화증권을 차환 발행할 예정이므로 이에 따른 위험이 있다. 또한 기초자산 만기보다 유동화증권 만기가 먼저 도래하기 때문에 만기불일치 위험도 생긴다.

이에 브이엘제일차는 만기불일치 위험을 통제하고, 유동화증권 상환능력을 높이기 위해 메리츠증권과 ‘사모사채 매입확약 합의서’를 체결했다.

또한 CP2블록 중 업무시설, 판매시설 일부를 개발하고 CP-3-1블록 지상에 노인복지주택, 판매시설 등을 개발해 분양, 매각 및 운영하는 사업 관련 대출도 실행됐다.

마곡마이스PFV는 이 사업 관련해서 이달 복수의 대주들과 약정금 4730억원의 ‘사업 및 대출약정서’를 체결했다. 각 순위별 대출약정금은 △선순위 3000억원 △중순위 1230억원 △후순위 500억원으로 구분된다.

선순위 대출의 대주로는 SPC 에프엔마곡제일차, 에스에프플러스제일차가 있다. 에프엔마곡제일차는 약정금 300억원 대출을 지난 8일 실행했다. 에스에프플러스제일차도 같은 날 약정금 1150억원 대출을 해줬다. 둘다 만기는 오는 2026년 3월 8일이다.

두 대출을 유동화한 거래의 주관회사 및 자산관리자는 각각 삼성증권(에프엔마곡제일차), 한국투자증권(에스에프플러스제일차)다.

에프엔마곡제일차, 에스에프플러스제일차는 △만기불일치 위험을 통제하고 △기타 유동화증권 상환능력을 높이기 위해 각각 삼성증권, 한국투자증권과 ‘대출채권 매입확약 등에 관한 합의서’를 체결했다.

이 합의서에 따르면 △대출만기일 등에 기초자산인 대출채권이 전액 상환되지 않은 경우 △에프엔마곡제일차, 에스에프플러스제일차의 수납관리계좌 잔액으로 기 발행한 유동화증권의 상환재원이 부족한 경우가 발생하면 삼성증권, 한국투자증권이 자금을 보충한다.

자금보충 방법은 삼성증권, 한국투자증권이 △해당 대출채권을 매입하거나 △각각 300억원(삼성증권), 1150억원(한국투자증권) 한도 이내에서 에프엔마곡제일차, 에스에프플러스제일차가 발행하는 사모사채를 인수하거나 자금을 대여하는 방식이다.

중순위 대출의 대주로는 올리비아일차, 하나마이스제일차가 있다. 이들은 지난 8일 각각 약정금 730억원(올리비아일차), 500억원(하나마이스제일차) 대출을 실행했다. 만기는 2026년 3월 8일로 동일하다.

대출을 유동화한 거래의 주관회사, 자산관리자는 KB증권(올리비아일차), 하나증권(하나마이스제일차)다.

기존에 올리비아일차, 하나마이스제일차가 발행한 유동화증권 등의 상환자금이 일부라도 부족해지면 KB증권, 하나증권은 각각 730억원, 500억원 한도 이내에서 올리비아일차, 하나마이스제일차가 발행하는 사모사채를 인수하거나 자금을 대여해야 한다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)