|

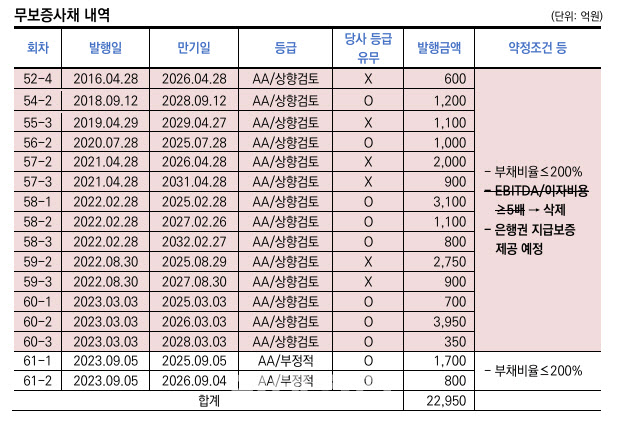

롯데케미칼은 지난해 11월 21일 회사채 재무비율 유지의무 조건인 이자비용 대비 상각전영업이익(EBITDA) 5배 이상을 미충족해 기한이익상실 원인 사유가 발생했다. 이후 12월 19일 사채권자집회 소집을 통해 이자비용 대비 EBITDA 조건이 삭제되고, 은행권 지급보증과 특별이자 제공 등을 결의했다. 법원 인가가 확정되면 10영업일 내에 지급 보증이 개시될 예정이다.

다만, 은행권 지급보증이 제공되지 않는 61-1, 61-2회차 무보증사채 신용등급은 ‘AA’, 등급전망 ‘부정적’을 유지한다.

오 연구원은 “지난해 6월 등급전망이 ‘부정적’으로 변경된 이후 현재까지 부진한 실적과 과중한 재무부담이 이어지고 있어 신용도 하향 압력이 여전히 높은 상황”이라며 “이에 따라 비용 절감, 사업구조 개선을 통한 수익성 회복 수준, 비핵심 자산 매각 등의 진척 상황 및 재무부담 완화 여부 등을 중점적으로 모니터링할 계획”이라고 했다.

![[포토]설 앞두고 장보기 주저돼~](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700724t.jpg)

![[포토] 국립현대미술관 2025 전시계획 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700605t.jpg)

![[포토]따듯한 커피로 몸 녹이며 출근](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700453t.jpg)

![[포토]원내대책회의 참석하는 박찬대-진성준](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700431t.jpg)

![[포토]모두발언하는 권성동 원내대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700373t.jpg)

![[포토]경찰 "공수처와 체포영장 집행 방식 공조 체제로 합의"](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010601036t.jpg)

![[포토]굳건한 동맹 확인한 韓美 외교장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010600943t.jpg)

![[포토]韓-美 외교장관회담 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010600786t.jpg)

![[포토] 서울시 신년인사회 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010600717t.jpg)

![[포토]더불어민주당 중진의원 간담회, '발언하는 추미애 의원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010600683t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)