|

CJ제일제당은 △식품 △바이오 △피드앤케어(F&C) △물류 등 크게 4개 사업부문을 영위하고 있다. 올해 3분기 누적 기준 매출 비중은 식품(8조5087억원)과 물류(8조4729억원)가 각각 39%를 차지하고 있으며 바이오(3조1474억원)가 14%, 피드앤케어(1조7395억원)가 8%의 비중을 나눠 가지고 있다.

CJ제일제당의 바이오사업부는 미생물을 원료로 식품 조미 소재와 사료용 아미노산 등을 생산하는 그린바이오 기업이다. 라이신, 트립토판 등 사료용 아미노산 부문에서 세계 1위를 수성하고 있다. 최근 3년(2021~2023년) 매출이 모두 3조원을 넘겼으며 올해 3분기 누적 매출도 3조1474억원으로 안정적인 실적을 기록 중이다.

사실 CJ제일제당은 바이오 사업부보다 피드앤케어의 매각을 먼저 추진했다. 사료 축산 자회사인 피드앤케어는 지난 2019년 매각이 추진되다 몸값에 대한 이견으로 불발된 바 있다. 이후 올해 상반기부터 매각설이 돌았으나 수익성 악화에 매각 작업이 난항을 겪어왔다. 2021년 1506억원 수준이던 영업이익은 2022년 77억원으로 줄었고 지난해 864억원의 영업손실을 내며 적자를 기록했다.

바이오와 피드앤케어 모두 업황에 민감한 사업 부문이라는 점도 변수다. 특히 바이오 사업부는 중국 업체들의 저가 공세 리스크와 높은 마진 변동성이 기업 가치 평가에 부정적인 요인으로 작용할 가능성이 있다. 피드앤케어 역시 사료 사업의 특성상 원재료 값에 민감할 수밖에 없다. 비주력 사업부 매각으로 재무 개선이 필요한 CJ제일제당에겐 원하는 수준의 기업가치를 인정받는 것이 가장 큰 숙제가 될 전망이다.

박상준 키움증권 연구원은 “적절한 조건으로 바이오 사업부 매각이 성사된다면 CJ제일제당 전사적인 실적 안정성과 재무 안정성이 개선될 것으로 기대한다. 최소 2조원 이상의 순차입금 축소가 이뤄진다면 밸류에이션 측면에서 긍정적인 평가가 이뤄질 수 있을 것”이라면서도 “매각 대금이 식품 사업 M&A의 실탄으로 사용될 가능성도 감안할 필요가 있다”고 설명했다.

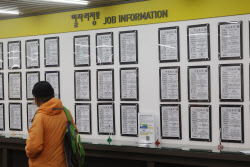

![[포토]종각역에서 일자리 박람회 열려…취업 연계에 1대 1 면접까지](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112000951t.jpg)

![[포토]블랙프라이데이, 쌓여있는 직구물품](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112000911t.jpg)

![[포토]'일반투자자 간담회 참석하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112000793t.jpg)

![[포토] '사랑의 선물' 인사말하는 김철수 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112000788t.jpg)

![[포토]'2024 글로벌 혁신을 위한 미래대화' 내빈들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112000749t.jpg)

![[포토]최고위, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112000620t.jpg)

![[포토]뉴진스 하니, 초롱초롱한 귀요미](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111901341t.jpg)

![[포토]박준영 SM엔터 버추얼 IP센터장, 'AI와 콘텐츠 산업 혁신'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111901207t.jpg)

![[포토]철도노조 오늘부터 태업... 12월 총파업 예고](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800903t.jpg)