올해도 ‘빅 이슈어’ SK그룹…16년째 회사채 발행 1위

재계 2위인 SK그룹은 올해 공모채 시장을 통해 가장 많은 자금을 조달하면서 ‘빅 이슈어’의 자리를 지켜냈다. SK그룹은 지난 2007년부터 16년 동안 공·사모 회사채를 가장 많이 발행한 그룹 1위를 유지하고 있다.

17일 본드웹에 따르면 SK그룹은 올해 들어 총 9조4950억원의 일반 회사채를 발행했다. SK그룹이 발행한 회사채의 76.46%인 7조2600억원은 상반기에 발행됐다. SK 계열사들의 만기 도래 물량이 상반기에 몰려있던 영향으로 풀이된다.

|

특히 그룹의 투자를 총괄하는 지주사인 SK(034730)는 분기마다 공모채 시장을 찾았다. 올해만 네 번에 걸쳐 회사채를 찍었다. SK는 올해 마지막 4분기 최적의 회사채 발행 시점을 확보하기 위해 주관사단과 긴 논의를 이어갔다. 통상 4분기는 북클로징(회계장부 마감)으로 투자수요가 풍부하지 않은 상황이기 때문이다. SK는 올해 마지막 조달 자금을 회사채가 아닌 기업어음(CP) 상환에 활용할 예정이다. 회사채 발행 금리가 기업어음(CP) 이자율보다 낮아 불필요한 금융 비용을 줄일 수 있다는 판단에서다.

이 밖에 3위부터는 △롯데그룹 2조7190억원 △포스코그룹 1조8500억원 △한화그룹 1조6400억원 △CJ그룹 1조3000억원 등이다.

LG엔솔, 수요예측 제도 도입 이래 최대 주문액

|

지난 6월 LG에너지솔루션은 출범 이후 첫 회사채 발행에 나섰다. 모집금액 1000억원인 2년물에 1조1350억원, 모집금액 2000억원인 3년물에 1조7400억원, 모집금액 2000억원인 5년물에 1조8450억원의 주문이 각각 들어왔다. 5000억원의 자금을 조달하기 위한 수요예측에서 8배가 넘는 자금인 4조7200억원의 투자 주문을 받은 것이다. LG에너지솔루션은 무난하게 1조원 증액 발행에 성공했다.

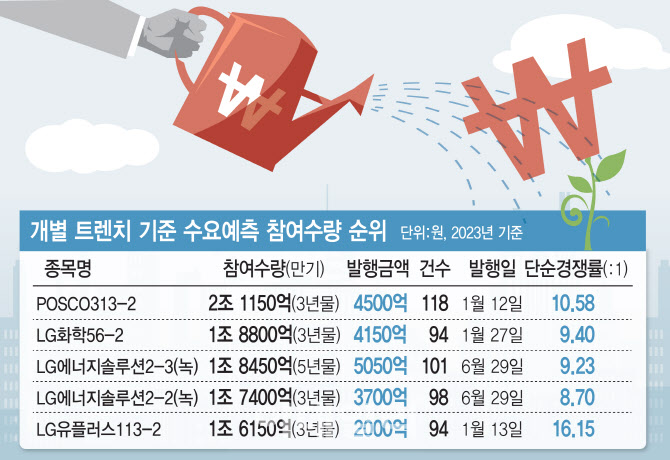

개별 트렌치 기준 기관투자자들의 수요예측 참여수량이 가장 많았던 곳은 지난 1월 진행했던 포스코다. 당시 3년물 2000억원 모집에 2조1150억원의 주문이 몰려 4500억원 규모로 증액 발행했다. 단순 경쟁률은 10.58대 1로 집계됐으며, 수요예측 참여건수만 총 118건이다.

반면 효성화학(298000)은 지난 1월 회사채 수요예측에서 전량 미매각을 맞으며 참패했다. 총 1200억원을 조달하기 위한 회사채 수요예측을 진행했으나, 인수 주문을 단 한 건도 받지 못했다. 미달분은 산업은행이 700억원, 주관사인 KB증권이 300억원·한국투자증권이 200억원의 물량을 전액 인수했다.

성공적인 수요예측에도 이례적으로 회사채 발행을 철회하는 사례도 나타났다. 지난 10월 다우기술(023590)은 500억원 규모 회사채 발행을 취소했다. 당시 철회신고서를 통해 “수요예측 실시 전후로 발생한 금융시장 및 채권 금리의 급격한 변동으로 본 사채의 가치를 적절히 평가받기 어려운 측면을 고려했다”고 밝혔다. 채권 가치를 이유로 발행 철회가 이뤄진 건 수요예측 제도 도입 이래 처음이다.

투자은행(IB) 업계에서는 영풍제지 주가 폭락 사태에 따른 키움증권 미수금 사태가 모회사인 다우기술의 회사채 조달까지 영향을 미친 것이라고 설명했다. 다우기술 수요예측 이후 영풍제지 미수금 사태가 발생했는데, 회사채 발행을 강행했을 경우 채권 가치 하락이 불가피했을 것이기 때문이다.

한편 연초부터 회사채 발행을 준비하는 기업들도 상당한 것으로 나타났다. 한화에어로스페이스(012450), 롯데쇼핑(023530), KCC(002380), 포스코 등이 새해 회사채 발행을 위한 수요예측 일정을 조정 중인 것으로 알려졌다. 내년 1월 초 회사채 발행을 목표로 한다면, 이달 내에 주관사 선정 절차 및 주관 계약을 마쳐야 하기 때문이다. 한 증권사 채권발행시장(DCM) 관계자는 “올해 연말에 발행을 준비했다가 내년 초로 발행을 미룬 기업들도 많으며, 딜 수임으로 바쁜 분위기”라며 “시장 환경에 맞춰 최적의 시점에 회사채를 발행하는 게 중요하기 때문”이라고 설명했다.

![[포토] 송민혁 '응원에 감사드립니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200142t.jpg)

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![이네오스 그레나디어가 선보인 ‘정통 오프로드’의 맛[이車어때]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200295t.jpg)

![[포토]최혜용,버디를 정조준한다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200434t.jpg)

![“어떻게 해요?” 아들 살해한 70대 노모, 검증 현장서 한 말 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110300005b.jpg)