|

10일 업계에 따르면 버드뷰는 이달 상장예비심사 청구서 제출과 함께 코스닥 시장에 스팩(SPAC) 합병을 통한 상장 추진에 나선다. 합병하는 종목은 대신밸런스제14호스팩이다. 상장예비심사가 통과된면 오는 10월 20일 주총에서 스팩 주주의 합병 찬반 여부 투표후에 12월경 상장하게 된다.

버드뷰는 코스닥 청구의 필수 선행요건인 사업모델 기반 기술성 평가를 통과한데 이어, 예비심사 청구서를 제출하며 연내 코스닥 상장을 위한 공식절차에 착수한다. 사업모델 특례상장은 성장 잠재력이 높은 기업들의 증시 입성을 위해 ‘사업성’ 항목 평가를 추가해 기존 특례상장을 보완한 제도다.

|

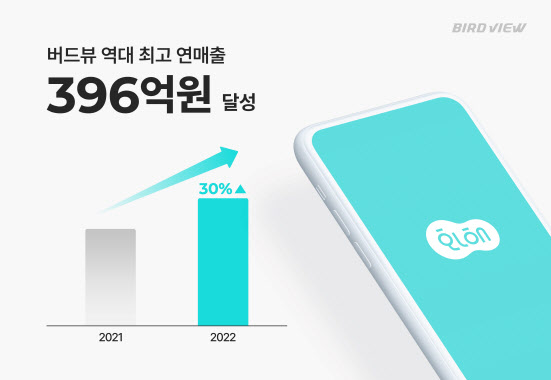

작년 매출액은 396억원으로 전년 대비 30% 증가했다. 누적거래액도 전년 대비 36% 증가한 1200억원이다. 작년 2분기부터 커머스사업에 직매입 방식을 도입한 것이 매출 확대를 이끌었다. 커머스 사업에 대한 투자가 이어지면서 영업적자는 187억원을 기록했다.

이에 빠른 시일내에 흑자전환한다면 기업가치는 빠르게 성장할 전망이다. 현재 버드뷰의 예상 시가총액은 1420억원 수준이다. 최근 ‘따상’에 성공한 마녀공장은 상장 전 2200억원의 기업가치로 평가받았지만 상장후 7600억원으로 훌쩍 뛰었다. 코스메카코리아, 아이패밀리에스씨, 씨앤씨인터내셔널 등 중소 뷰티회사의 기업가치도 올들어 빠르게 성장하고 있다. 이에 버드뷰의 전망도 나쁘지 않다.

이웅 버드뷰 대표는 “화해가 뷰티 시장에서 10년간 서비스하며 증명해 온 사업 경쟁력을 바탕으로 제대로 평가받고, 안정적으로 자금을 확보하기 위해 상장 준비에 속도를 낼 계획“이라며 ”향후 코스닥 입성으로 뷰티 관련 통합 서비스를 제공하는 슈퍼 앱으로의 도약은 물론, 더 많은 중소 브랜드들의 성장을 지원하는 상생 플랫폼 사업자로의 역할을 확장하기 위해 최선을 다할 것”이라고 말했다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)