|

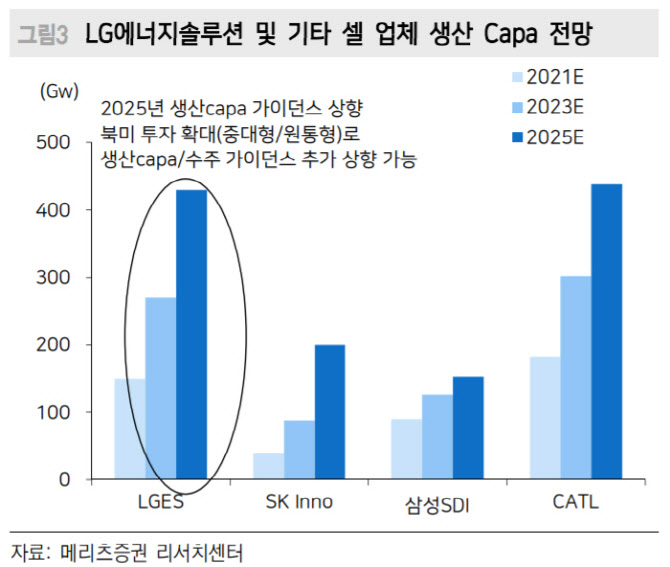

노우호 메리츠증권 연구원은 19일 보고서에서 LG에너지솔루션과 스텔란티스의 JV에 대해 “해당 생산설비 부지는 북미 혹은 캐나다로 추정되며 2022년 2분기에 착공해 2024년 상반기 상업생산을 계획 중”이라면서 “해당 투자 내용으로 2021년 7월 스텔란티스가 공개했던 2030년 북미의 생산능력 90Gw(글로벌 총 생산능력 260Gw) 중 40Gw는 LG에너지솔루션과의 JV에서 조달할 것”이라고 분석했다. 해당 생산규모의 연 환산 매출액은 4조5000억~5조원으로 추정된다. 수주금액 기준으로는 200조원을 상회할 전망이다.

전일 양사간 협력으로 LG에너지솔루션은 2025년 북미 EV(전기차) 배터리의 생산능력은 150Gw 이상을 확보 가능하게 됐다. 현재까지 확정된 투자는 LG-GM의 JV(UltiumCells)의 1~2 공장(총 70Gw), LG-스텔란티스(40Gw) 등이다.

노 연구원은 “2025년 LG에너지솔루션의 글로벌 EV배터리 총 생산규모는 430Gw 이상을 추정한다”면서 “해당 OEM들의 발주에 추가 수주 가능성 또한 높은 점이 주가에 대한 모멘텀으로 작용할 것으로, LG에너지솔루션의 시장 지배력과 수주 모멘텀을 감안한 현재 LG화학의 주가는 여전히 저평가 구간”이라고 분석했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]한진선 '조준은 우승'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051100002t.jpg)

![[포토] 아프리카 문화 페스티벌 열리는 광화문광장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051000582t.jpg)

![[포토]넷플릭스 '더 에이트 쇼' 주역들](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051000196t.jpg)

![[포토] 문경준의 컨트롤](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051000075t.jpg)

![[포토] 김홍택 '연속 우승에 도전한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050900280t.jpg)

![[포토] 벼 드문모심기 일관농작업대행 시연회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050901414t.jpg)

![[포토] APC 운영협의회 인사말하는 강호동 농협회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050901395t.jpg)

![[포토]뱅크시 작품에 대해 소개하는 유한일 상무](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050901052t.jpg)

![[포토]'대화하는 윤재옥-이철규'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050901021t.jpg)

![모델 한혜진이 선택한 스테디셀러 ‘국민 일꾼’ 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051100042t.jpg)

![[포토] 김한별 '닥공으로 밀고 나아간다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051100180t.jpg)