뉴스 검색결과 10,000건 이상

- 감정가 42억 '아리팍', 34억 3560만원에 팔렸다[경매브리핑]

- [이데일리 박경훈 기자] 이번주 법원 경매에서는 서울 서초구 반포동 아크로리버파크가 34억 3560만원에 낙찰됐다. 경기 화성시 병점동 성호아파트는 36명이 몰려 이번주 최다 응찰 물건으로 기록됐다. 이번주 최고 낙찰가 물건은 경남 거제시 연초면의 공장으로 221억 5000만원에 넘겨졌다.서울 서초구 반포동 아크로리버파크 101동. (사진=카카오)12월 2주차(12월 11일~12월 15일) 전체 법원 경매는 4815건이 진행돼 1077건(낙찰률 22.4%)이 낙찰됐다. 총낙찰가는 3179억원으로 낙찰가율은 71.0%, 평균 응찰자 수는 3.6명이었다.이중 수도권 주거시설만 떼어보면 총 1016건이 진행돼 235건(낙찰률은 23.1%)이 낙찰됐다. 총낙찰가는 833억원으로 낙찰가율은 77.6%, 평균 응찰자 수는 6.2명이었다. 서울 아파트로 한정하면 67건 진행에 24건(35.8%)이 낙찰됐다. 총 낙찰가는 211억원, 낙찰가율은 78.6%, 평균 응찰자 수는 6.5명이었다.이번주 서울 주요 낙찰 아파트 물건을 보면 서울 서초구 반포동 아크로리버파크 101동(전용 85㎡)이 감정가 42억원, 낙찰가 34억 3560만원을 나타냈다. 유찰횟수는 2회, 응찰자 수는 27명이었다.서울 송파구 잠실동 트리지움 323동(전용 85㎡)의 감정가는 19억 6000만원, 낙찰가는 20억 4699만 9000원이었다. 응찰자 수는 1명, 유찰횟수는 0회였다. 이어 서울 광진구 광장동 광장힐스테이트 1403동(전용 85㎡)이 16억 7272만원에, 서울 송파구 문정동 문정래미안 103동(전용 121㎡)이 14억 5880만원에, 서울 성북구 장위동 래미안장위퍼스트하이 508동(전용 102㎡)이 11억 2199만 9000원에 주인을 찾았다.이번주 최다 응찰자 물건은 36명이 몰린 경기 화성시 병점동 성호아파트 102동(전용 60㎡)이었다. 감정가는 2억 2280만원, 낙찰가는 2억 2900만원이었다. 위치는 송화초등학교 남동측 인근이다.해당 아파트는 594세대 5개동으로 총 15층 중 15층, 방 3개 욕실 2개 계단식 구조다. 주변은 아파트 단지와 공업시설이 혼재돼 있다. 1호선 병점역까지 도보로 이동할 수 있고, 역 인근에 상업지역이 형성돼 있어 대중교통과 생활편의시설을 쉽게 이용할 수 있다. 용사로 등 주요도로를 이용하면 서측 동탄신도시 방면으로 쉽게 이동할 수 있다.이주현 지지옥션 전문위원은 “권리분석에 문제는 없다. 후순위 전세권자가 점유하고 있어 명도에 큰 어려움은 없다”면서 “1회 유찰로 최저가격이 1억원대까지 떨어지면서 주변 전세가격 보다 낮은 상황이 되다 보니 실수요자와 투자자가 경합하면서 높은 경쟁률을 기록한 것으로 보인다”고 분석했다.이번주 최고 낙찰가 물건은 경남 거제시 연초면 오비리(건물면적 1만 2096㎡, 토지면적 2만 6931㎡)의 공장이었다. 감정가는 247억 5824만 4180원, 낙찰가는 221억 5000만원이었다. 응찰자 수는 1명으로 법인이었다. 위치는 오비산업단지 안이다.오비일반산업단지 내 위치한 공장으로 주변은 중.소규모의 공장과 농지, 임야가 혼재돼 있다. 건물은 1층 건물과 3층 건물 2개동이 매각대상이며, 현황사진상 관리상태는 양호해 보인다.이주현 전문위원은 “권리분석에 문제는 없다. 지난 9월 유동화 회사에서 낙찰받은 후 다시 매각이 진행된 사건”이라며 “채무인수 관한 문건처리내역 등을 보면, 이번에 낙찰받은 법인과 사전에 낙찰예정금액, 채무인수 등에 관한 별도의 합의가 이뤄진 후 매입한 것으로 추정된다”고 언급했다.

- 법정시한 넘긴 예산안 20일 처리될까…최상목 인사청문회[기재부 주간예보]

- [세종=이데일리 이지은 기자] 법정 처리 시한(12월 2일)을 넘긴 내년도 예산안이 오는 내주 국회 본회의에서 처리될 수 있을지 관심이 쏠린다. 연구개발(R&D) 예산 등 주요 쟁점에 대해 정부·여당과 야당이 얼마나 의견 차를 좁혔는 지가 관건이다. 2기 경제팀을 이끌 후보자로 지명된 최상목 전 대통령실 경제수석은 인사검증 시험대에 오른다.8일 오후 국회에서 열린 본회의에서 ‘노조법 및 방송 3법’ 등에 대한 재의의 건이 상정되고 있다. (사진=연합뉴스)정부와 국회에 따르면 오는 20일은 내년도 예산안 처리의 ‘디데이’다. 앞서 여야는 내년도 예산안의 정기국회 내 처리가 불발되자 이달 임시국회를 열고 20일 본회의 통과를 목표로 협상을 이어가기로 합의했다. 기재부가 국회에 제출한 예산안은 원안 그대로 지난 1일 본회의에 자동부의됐다. 총지출 656조9000억원 규모로, 전년 대비 증가율(2.5%)은 재정통계가 정비된 2005년 이후 가장 낮다. 필수 지출을 제외한 정부 재량지출(약 120조 원)의 약 20%인 23조원 규모의 지출 구조조정을 단행한 결과다.정부안과 비교하면 R&D와 새만금, 지역화폐 등 야권에서 반발이 컸던 예산에 조정이 이뤄질 것으로 보인다. 정부는 나눠먹기식 R&D의 비효율을 걷어내겠다며 올해 예산 대비 16.6%(5조2000억원)를 줄였고, 새만금 주요 SOC 예산은 당초 부처반영액보다 78%(5147억원) 축소했다. 지역화폐 예산은 전액 삭감했다.과반 의석을 가진 더불어민주당은 협상이 되지 않을 경우 독자적인 수정안을 표결하겠다며 정부·여당을 압박하고 있다. 다만 헌법상 정부 동의 없이 민주당 단독으로는 정부가 제출한 지출 예산에 대해 감액만 가능하고, 증액하거나 새 비목을 설치할 수는 없다.추경호 부총리 겸 기재부 장관은 지난 12일 기자간담회를 통해 “민생 예산이 정쟁에 발목잡혀 진전이 없다. 정말 아쉽고 유감스럽게 생각한다”면서 “야당에서 무리한 요구를 양보하고 빨리 좋은 안이 마련될 수 있도록 진정성 있는 협상에 나서주기를 기대한다”고 촉구한 바 있다. 19일 국회 기획재정위원회에는 차기 부총리 후보자로 지명된 최상목 전 경제수석의 인사청문회가 열린다. 서울대를 졸업하고 행정고시 29회로 공직에 입문한 최 후보자는 기재부의 주요 보직을 거쳐 1차관을 지낸 뒤 지난해 3월 윤석열 대통령직인수위원회 경제1분과 간사로 발탁돼 초대 경제수석을 지냈다. 엘리트 경제 관료 출신에 국정철학에 대한 이해도가 높은 만큼 차기 부총리로서의 역량은 충분하다는 게 중론이다. 다만 현 정부의 경제정책 방향을 마련했던 인물인 만큼 △과학기술·첨단산업 육성 △노동·교육·연금 등 3대 구조개혁 △규제혁신 등 지난 1년 8개월 동안 해결하지 못한 과제들도 떠안게 된 상황이다. 민주당은 ‘송곳 검증’을 예고했다. 강준헌 민주당 의원은 “바로 앞에 있는 문제조차 제대로 해결하지 못한 윤석열 정부 경제팀의 핵심 구성원이었던 후보자가 경제 위기를 극복하기 기대하기 어렵다”며 “최 후보자는 이번 인사청문회에서 저출산 고령화, 양극화 불평등, 수도권 초집중, 지방소멸 등 국가적 위기를 극복하고 성장하기 위한 근본적인 대책을 국민에게 제시해야 한다”고 강조했다.최상목 경제부총리 및 기획재정부 장관 후보자가 11일 오전 서울 중구 인사청문회 준비 사무실로 출근하고 있다.(사진=연합뉴스)다음은 기재부, 통계청, 한국개발연구원(KDI), 한국조세재정연구원(KIPF) 주간 주요 일정 및 보도 계획이다.◇주간 주요 일정△18일(월)15:10 수소경제위원회(1차관, 비공개)△19일(화)10:00 국무회의(장관, 용산청사)△20일(수)14:00 신성장 4.0 숏폼 공모전 시상식(1차관, 비공개)14:00 민간투자사업심의위원회(2차관, 서울청사)△21일(목)10:00 국정현안 관계장관회의(1차관, 서울청사)10:00 부담금운용심의위원회(2차관, 서울청사)11:00 기획재정부 청년인턴 수료식(1차관, 서울청사)△22일(금)08:00 비상경제차관회의 겸 물가관계차관회의(1차관, 서울청사)◇주간 보도 계획△18일(월)11:30 2024년 공공기관 청년인턴 운영계획 12:00 2023년 이민자체류실태및고용조사 결과12:00 2022년 기업활동조사 결과(잠정)△19일(화)11:00 2024년 정기 탄력관세 운용 계획 확정12:00 KDI FOCUS ‘OECD 연간 근로시간의 국가 간 비교분석과 시사점’12:00 2022년 서비스업조사 결과(잠정)12:00 2022년 퇴직연금통계12:00 2022년 기준 소비자물가지수 가중치 개편 결과△20일(수)11:30 2023년 재정교육 연찬회 개최12:00 2022년 육아휴직통계12:00 2022년 생애단계별 행정통계12:00 2023 북한의 주요통계지표12:00 2023 북한통계 이렇게 달라졌습니다14:00 제9회 국유재산 건축상 시상식15:00 ‘24.1.17~1.18, 「공공기관 채용정보박람회」 개최 예정15:00 「신성장 4.0」 숏폼 공모전 시상식 개최17:30 2023년 제6회 민간투자사업심의위원회 개최△21일(목)12:00 2022년 기업생멸행정통계12:00 가명결합 활용 근로자 이동행태 분석 결과12:00 2022년 일자리행정통계 개인사업자 부채(잠정)12:00 통계청, 국제개발협력(ODA) 백서 발간14:00 기획재정부 청년인턴 수료식 개최14:00 2023년 제6차 부담금운용심의위원회 개최△22일(금)08:30 제35차 비상경제차관회의 겸 제6차 물가관계차관회의12:00 KOSTAT 통계플러스 2023년 겨울호 발간12:00 2022년 지역소득(잠정)12:00 2023년 가을배추·무, 콩, 사과, 배 생산량조사 결과14:00 제16기 행복공감봉사단, 제5차 봉사활동

- 다시 성장주의 시간?… 네카오, FOMC 동앗줄 잡을까

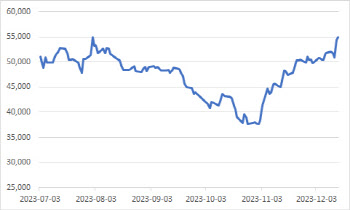

- [이데일리 김인경 기자] 네카오(네이버+카카오)가 연말 뒷심을 내고 있다. 미국이 내년 초 금리를 인하할 것이란 기대감이 확대하면서 성장주에 대한 재평가도 시작된 것으로 보인다. 다만 두 종목을 보는 증권가의 시선은 엇갈린다.15일 마켓포인트에 따르면 NAVER(035420)(네이버)는 전 거래일보다 3000원(1.35%) 오른 22만6000원에 거래를 마쳤다. 종가 기준 지난 9월 15일(22만9500원) 이후 석 달 만에 가장 높은 수준이다. 네이버는 전날에도 4.45% 상승한 바 있다.카카오 역시 이날 600원(1.10%) 오른 5만4900원에 거래를 마쳤다. 지난 8월 1일(5만4900원)에 이어 넉 달 반 만에 가장 높은 종가였다. 카카오 역시 전날 6%대 강세를 보이며 주가 기지개를 켜고 있다.이들 종목이 상승세를 보이는 것은 단연 미국의 연방공개시장위원회(FOMC) 효과 탓으로 보인다. 13일(현재시간) 미국 연방준비제도(Fed·연준)는 FOMC를 열고 3회 연속 금리를 동결했다. 뿐만 아니라 점도표와 성명문을 통해 금리인하에 대한 시그널도 내비쳤다. 네이버나 카카오 같은 성장주는 저금리 국면에서 상승세를 보인다. 성장주는 미래 수익을 바탕으로 기업가치를 산정하기 때문에, 금리가 높을수록 저평가되고 금리가 낮을수록 고평가된다. 게다가 미국 경기 부진에 대한 우려가 가라앉으며 광고 시장이 개선될 것이란 전망도 주가 상승에 불을 당겼다.이미 눈치 빠른 외국인들은 최근 한 달(11월16~12월15일) 동안 네이버와 카카오를 각각 2046억원, 1654억원씩 사들였다. FOMC 전부터 금리인하 가능성이 불거지자 성장주에 베팅을 한 것으로 풀이된다. 기관 역시 네이버와 카카오를 같은 기간 610억원, 1917억원씩 순매수했다.다만 시장의 전망은 엇갈린다. 네이버의 경우, 지난 8월 공개한 ‘하이퍼클로바X’가 성장세를 이끌 것이란 판단이다. 이지은 대신증권 연구원은 “네이버는 기업용 AI 솔루션 서비스 등을 제공하면서 본격적으로 B2B 영역에서 수익을 낼 것”이라고 내다봤다. 최근 아마존의 스트리밍 플랫폼 자회사 트위치가 내년 2월 국내 사업을 철수하자, 자체 게임 스트리밍 서비스 출시를 앞둔 네이버가 이용자를 흡수해 반사 이익을 얻을 것이라는 분석도 제기된다. 네이버는 오는 19일 게임 스트리밍 플랫폼 ‘치지직(가칭)’을 베타 출시한다. 네이버가 트위치 스트리머를 영입하고 유저 트래픽을 확보하면 네이버 카페·블로그 등 자체 커뮤니티와 연계해 커머스(광고) 등 본업 실적에 긍정적인 영향을 줄 수 있다. 김하정 다올투자증권 연구원은 “트위치의 주요 스트리머들이 이미 네이버 카페 등을 적극 이용하고 있어 트래픽 확보 성공 가능성이 크다”고 분석했다. 네이버의 하반기 주가추이[출처:마켓포인트]반면 카카오는 사법리스크가 여전히 발목을 잡는다. 에스엠 인수과정에서 시세조종 혐의로 재판이 진행 중인데, 만일 재판에서 벌금형 이상의 선고를 받으면 카카오뱅크의 대주주가 바뀔 수도 있기 때문이다. 현재 인터넷전문은행 설립 및 운영에 관한 특례법(인터넷전문은행법)에 따르면 인터넷전문은행 대주주가 지분 10%를 초과 보유하려면 최근 5년간 조세범 처벌법, 특정경제범죄가중처벌, 공정거래법 등 위반으로 벌금형 이상 처벌을 받은 사실이 없어야 한다. 카카오는 현재 카카오뱅크의 최대주주(지분율 27.17%)다. 카카오는 시세조종 혐의 외에도 카카오엔터테인먼트의 드라마 제작사 고가 인수 혐의로 검찰 수사를 받고 있다. 또 서울남부지검 가상자산합동수사단도 카카오에서 독립한 클레이튼재단의 암호화폐 발행 과정에서 횡령 등 불법 행위가 있었는지 살펴보고 있다. 나민욱 DS투자증권 연구원은 “기업 가치 회복을 위해서는 거버넌스 이슈에 대한 불확실성 해소가 우선”이라고 지적했다. 다만, 실적이 카카오의 회복세를 견인할 것이란 기대도 있다. 증권정보업체 에프앤가이드에 따르면 증권가는 카카오의 4분기 연결 기준 매출액이 전년 동기 대비 26.53% 증가한 2조2448억원, 영업이익은 49.94% 증가한 1504억원으로 추정하고 있다. 이지은 대신증권 연구원은 “광고 업황이 회복되지 않은 3분기에도 광고 성장을 이어갔는데 자체 광고 체력과 함께 연말 광고 업황 회복, 4분기 성수기 효과까지 더해지면 광고 실적 개선이 더 탄력을 받을 수 있을 것”이라며 “카카오게임즈(293490)를 제외한 자회사들 역시 4분기 성수기 효과를 누릴 것”이라고 내다봤다. 카카오의 하반기 주가추이[출처:마켓포인트]

- [마켓인]승부수 띄운 SK스퀘어…포폴 리밸런싱 들어가나

- [이데일리 마켓in 박미경 기자] SK그룹의 투자전문회사 SK스퀘어가 올해 SK쉴더스 지분매각, 11번가 매각 추진 등을 단행하며 시험대에 올랐다. SK스퀘어는 투자조직을 2개 체제로 재편하는 등 포트폴리오 밸류업에 박차를 가한다는 목표다.SK스퀘어 본사 T타워. (사진=SK스퀘어)◇ 기존 CIO…반도체·비반도체 이원화14일 금융투자업계에 따르면 SK스퀘어는 최근 투자회사로서 전문성을 제고하기 위해 기존 투자조직(CIO)을 두 개로 나눴다. 기존 단일조직을 반도체를 중심으로 신성장 영역 투자를 담당하는 ‘CIO 그로스(CIO Growth)’와 비반도체 투자 담당하는 ‘CIO 트랜스포메이션(CIO Transformation)’으로 재편했다.이번 조직 운영 체계 변화는 포트폴리오 리밸런싱(재조정)을 염두한 선제적 조치로 해석된다. 실제로 SK스퀘어는 이번 조직 개편에 대해 기존 포트폴리오의 밸류업과 리밸런싱의 실행력을 강화하는 것이 핵심이라고 소개하기도 했다.기존 CIO인 하형일 부사장은 CIO 그로스 보직을 맡는다. SK하이닉스를 비롯한 반도체 관련 사업을 맡게 된다. SK스퀘어는 향후 해외 반도체와 소재·부품·장비(소부장) 기업에 대한 신규 투자도 계획 중인 것으로 알려졌다.송재승 부사장은 CIO 트랜스포메이션을 담당하게 된다. 특히 투자 수익실현 측면에서 송 부사장의 역할이 중요해졌다는 평가다. 비반도체 투자부문을 담당하는 만큼 11번가 지분매각, 콘텐츠웨이브와 티빙 합병, 원스토어와 티맵모빌리티의 투자 수익실현 등 산적한 과제를 모두 전담해야 하는 구조다.송 부사장은 도이치증권과 골드만삭스, 프랙시스캐피탈파트너스 등을 거쳐 2018년 SK텔레콤에 합류해 자회사 인수합병(M&A)과 투자 유치를 담당했다. 그는 또 올해 초 발렌베리그룹 계열 사모펀드 EQT파트너스와 SK쉴더스 매각 거래를 성사시킨 주역이다. 당시 SK스퀘어는 SK쉴더스 매각대금 8646억원 중 4500여원을 EQT파트너스에 2년간 7%의 이율로 빌려주는 등 금융기법을 적극 활용했다.◇ 원스토어, 콘텐츠웨이브 등…11번가 평가손실 메꿔야한편 SK스퀘어는 11번가 콜옵션(우선매수청구권) 미행사 이슈로 인해 투자금을 한 푼도 건지지 못할 수 있는 상황에 처해있다. 11번가는 재무적투자자(FI) 주도로 매각 위기에 처했는데, 이커머스 업황 악화에 따라 원매자를 찾기 쉽지 않은 상황이다. 결국 헐값에 매각이 진행될 가능성이 높으며, FI가 매각 대금에서 투자금을 먼저 회수하고 남은 자금을 SK스퀘어가 가져가는 구조다.SK스퀘어는 원스토어, 콘텐츠웨이브, 티맵모빌리티 등 기존 포트폴리오 밸류업과 기업공개(IPO)로 11번가 평가손실을 메꿔야 하는 상황이다.지난해 3분기 누적 1671억원에 달했던 원스토어의 매출은 올해 3분기 기준 21.3%나 감소하며 역성장에 들어갔다. 다만 최근 1260억원 규모의 프리IPO(상장 전 투자유치)를 유치해 IPO 기한 연장에 성공했다.이번에 참여한 새 FI는 LK투자파트너스와 한국투자파트너스이며, 컨소시엄을 결성해 자금을 납입하고 원스토어 지분 17.3%를 획득했다. 기존 PEF의 지분을 전량 인수하는 방식이다. 이로 인해 SKS프라이빗에쿼티와 키움인베스트먼트가 공동 조성한 기존 SKS키움파이오니어PEF는 사실상 엑시트(투자회수)를 시행했다. 온라인동영상서비스(OTT) 자회사 콘텐츠웨이브는 최근 CJ ENM의 티빙과 합병을 위한 양해각서(MOU)를 썼다. 합병 시 CJ ENM이 합병법인의 최대주주에 오르고 SK스퀘어는 2대주주로 남는다는 계획이다.투자은행(IB) 업계 관계자는 “SK스퀘어가 11번가를 손절한 것처럼 비핵심 자산에 대해 과감한 정리를 이어갈 것으로 전망된다”며 “이번 조직개편에서도 이에 대한 강한 의지가 드러난다”고 말했다.