27일 장문준 KB증권 연구원은 “HDC현대산업개발은 변함없는 건설업종의 최선호주이며 주가 급등에 부담 느낄 필요 없이 조정이 온다면 비중을 확대해야 한다”며 이같이 밝혔다.

장 연구원은 “HDC현대산업개발의 차별적 주가 상승이 두드러지고 있다”면서 “2023년 10월에서 2024년 2월까지 상승이 주식시장의 오해와 무관심에서 비롯된 극도의 저평가가 해소되는 과정이었다면 최근 주가 상승은 개선되는 업황 속 회사의 차별적 수혜 가능성이 인정받는 과정으로 보여진다”라고 분석했다.

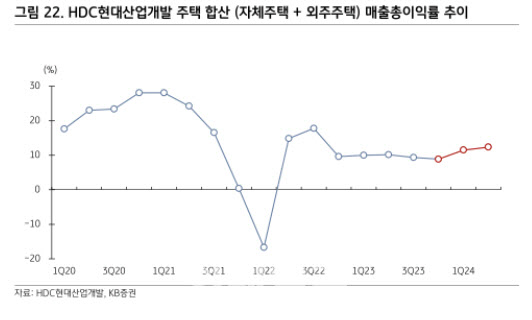

이와 함께 “KB증권에서는 지금의 HDC현대산업개발이 2015년 전성기 때보다 우수한 잠재력을 가지고 있다고 본다”면서 “현재 주요 건설사 12개월 선행 PBR이 0.38배 수준임을 고려한다면 HDC현대산업개발의 주가 상승 여력은 아직도 충분하다”고 강조했다.

그는 또 “지금의 HDC현대산업개발이 과거보다 더욱 돋보이는 두 번째 이유는 자체 부지 매입 시기”라며 “과거 현대산업개발의 경우 2006년 매입하였던 수원 권선구의 자체부지를 2014년부터 본격적으로 분양에 나서며 강한 주가 상승 사이클을 만들어 냈다. 이번의 경우 2017~2019년 매입한 서울 중심 자체사업 부지들이 본격적으로 착공 및 분양에 들어가게 되는데 2016년부터 2022년 중반까지 서울 부동산이 유례없이 길고 강력한 가격 상승 구간을 거쳤음을 감안한다면 향후 진행될 프로젝트들의 높은 수익성을 짐작해 볼 수 있다”고 내다봤다.

|

![[포토]정세빈-안송이-박아름,즐거운 출발 인사](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24091300711t.jpg)

![[포토] 허인회 '이틀동안 이글 하나 버디 15개로 단독 선두에'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24091300247t.jpg)

![[포토]한복입고 고향으로](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24091300722t.jpg)

![[포토]퇴임식에서 검사들과 인사 나누는 이원석 검찰총장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24091300620t.jpg)

![[포토]서울청년기지개센터 개관식 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24091201054t.jpg)

![[포토]추석 이틀앞두고 북적이는 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24091201031t.jpg)

![[포토]이마트, '캐치! 티니핑' 완구 최대 30% 할인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24091200970t.jpg)