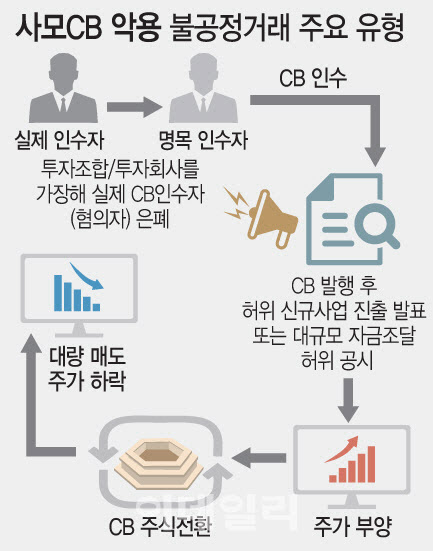

그러나 해당 CB 인수자는 자금 납입 능력이 없었다. 바이오 사업도 하지 않는 페이퍼 컴퍼니였다. 바이오 사업 조직이나 인력도 없었다. 바이오 사업에 대한 구체적인 투자 계획조차 검토하지도 않았다. 그런데 이런 사실을 모르고 일반 투자자들이 몰리자 주가가 올랐고, 이들 일당은 450억원대 부당이득을 챙겨 달아났다가 금융감독원에 덜미가 잡혔다.

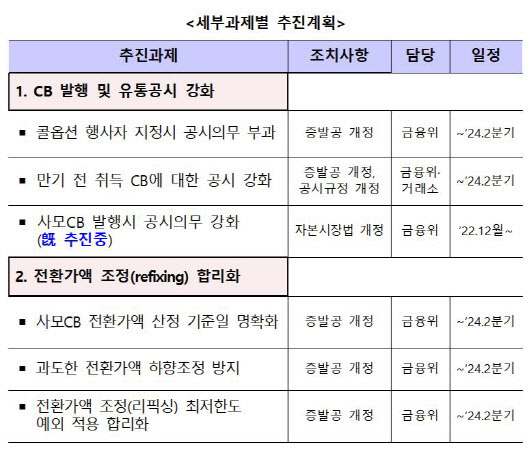

CB를 악용한 투자자 피해가 잇따르자, 금융당국이 CB 제도개선에 나섰다. 투자자들이 현혹되지 않도록 공시를 강화하는 등 시장 투명성을 강화하는 방안이다.

금융위원회는 이같은 증권의 발행 및 공시 등에 관한 규정 개정안에 대한 규정변경예고를 이달 28일부터 내달 11일까지 실시한다고 27일 밝혔다. 개정안은 규제개혁위원회 심사, 증권선물위원회·금융위 의결 등을 거쳐 3분기 중 시행될 예정이다.

|

무분별한 전환가액 조정도 차단할 계획이다. 현재는 규정이 있어도 일부 기업들이 정관을 이용해 무분별하게 예외를 적용해 왔다. 앞으로는 주주총회 특별결의를 통해서만 예외 적용이 가능하도록 했다. 증자, 주식배당 등으로 전환권의 가치가 희석되는 경우 희석 효과를 반영한 가액 이상으로만 전환가액 하향 조정을 할 수 있도록 했다.

전환가액이 시가를 적절히 반영하도록 하는 조치도 시행된다. 개정안에 따르면 발행 직전 주가를 전환가액에 공정하게 반영할 수 있도록 CB 전환가액 산정 시 실제 납입일의 기준시가를 반영하도록 했다.

※CB(Convertible Bond·전환사채)=주식으로 전환할 수 있는 권리가 부여된 채권이다. 비교적 안전한 채권의 성격과 수익성이 높은 주식의 특성을 동시에 보유하고 있다. 중소·벤처기업이 비교적 낮은 비용으로 자금을 조달할 수 있는 중요한 수단이다. 그러나 최대주주의 편법적 지분확대 및 이익취득, 무분별한 CB 발행에 따른 일반 투자자들의 리스크 증가 우려도 제기된다. 지난해 CB 발행은 총 5조6000억원 규모다. 발행액의 74%(작년 기준)가 코스닥 상장기업의 자금조달 수단으로 활용됐다. 금감원에 증권신고서 제출도 없이 이사회 결의만으로 발행하는 사모 방식이 대부분(작년 기준 99%)이다.

|

![[포토] 송민혁 '응원에 감사드립니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200142t.jpg)

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![이네오스 그레나디어가 선보인 ‘정통 오프로드’의 맛[이車어때]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200295t.jpg)

![[포토]최혜용,버디를 정조준한다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200434t.jpg)

![“어떻게 해요?” 아들 살해한 70대 노모, 검증 현장서 한 말 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110300005b.jpg)