|

김효진 KB증권 연구원은 17일 “뱅크런 자체와 추가 뱅크런 발생 가능성, 미국 외의 지역인 스위스 크레디트스위스(CS)은행에서 들려오는 소식들은 결코 가볍지 않으며 긴장되는 뉴스”라면서도 “다만 레버리지 부담이 다르다면 결과도 다를 것”이라고 밝혔다.

김 연구원은 “버블 형성과 붕괴를 위해서는 자산 가격 상승에 ‘대출’, 즉 레버리지가 개입돼 있어야 하고 대출에 담보가 되는 기초자산 가격의 지속적인 하락이 나타나며 대출의 담보가치 하락이 자금 회수 혹은 추가 담보 요구와 이에 응하기 위한 자산매각과 자산가격 하락의 악순환의 고리를 형성해야 한다”고 설명했다.

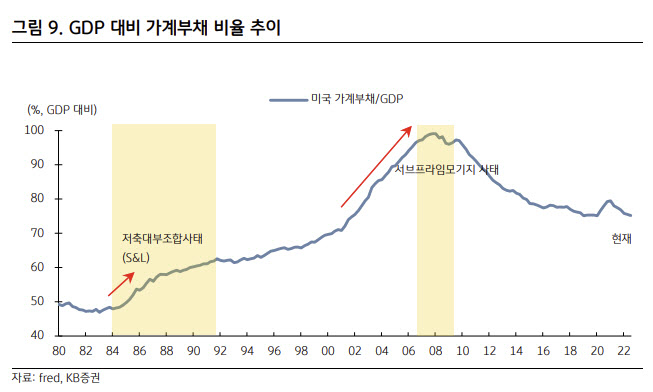

이어 “2007년 전조 증상이 시작된 2008년 글로벌 금융위기는 국내총생산(GDP) 대비 가계부채 비율이 2000년 70%에서 2007년 99%로 급격히 높아진 가운데 진행된 긴축과 이로 인한 기초자산(부동산) 가격 하락이 원인으로 지목된다”며 “높고 빠르게 가중된 레버리지 부담, 기초자산 가격의 급락이 2007년 시작된 뱅크런을 글로벌 금융위기로 몰고 갔던 것”이라고 덧붙였다.

추가적 뱅크런 우려에도 낮은 레버리지 비율로 볼 때 금융위기 발생 가능성은 낮다고 봤다. 김 연구원은 “A 은행에서 인출한 금액은 장롱 대신 B 은행으로 흡수될 것이기 때문”이라며 “다만 유망했던 SVB은행의 파산을 예상하지 못했던 것처럼 SVB 파산과 크레딧스위스의 불안이 예금자들의 불안으로 이어져 또 다른 뱅크런이 발생하지 않을 것이라 단언할 수 없다”고 했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] 이준석 '스폰서대회 우승에 진심'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600212t.jpg)

![[포토]프로미스나인, 화려한 엔딩](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600149t.jpg)

![[포토]김희지 '핀 주변을 살핀다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500654t.jpg)

![[포토]2024 이데일리 금융투자대상 금융투자 부분 수상자들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042501046t.jpg)

![[포토]'서울외신기자클럽 기자간담회 참석하는 이준석 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500759t.jpg)

![[포토]쾌적한 비행을 위해 봄맞이 세척](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500578t.jpg)

![[포토] '법의 날' 축사하는 이종석 헌법재판소장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500502t.jpg)

![[포토]'기자회견 기다리는 황운하'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500358t.jpg)

![[포토]정책조정회의, '모두발언하는 홍익표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500272t.jpg)

![[포토]정남수 '라인이 어렵지는 않다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600258t.jpg)