|

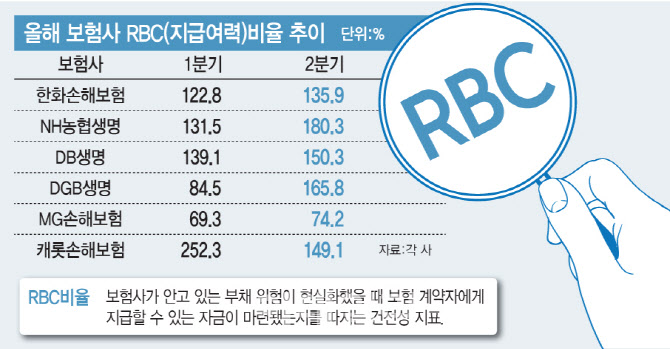

한화손해보험이 유상증자를 추진하는 이유는 자본건전성을 끌어올리기 위해서다. 한화손해보험의 2분기 RBC비율은 금융감독원 권고치(150%)에 미달하는 135.9%다.

RBC비율은 보험사가 안고 있는 부채 위험이 현실화했을 때 보험 계약자에게 지급할 수 있는 자금이 마련됐는지를 따지는 건전성 지표다. 가용자본(지급여력금액)을 요구자본(지급여력기준금액)으로 나눠 산출하며 숫자가 클수록 재무 건전성이 좋다는 의미다. 보험업법에서는 최소 RBC비율을 100% 이상을 유지토록 하고 있고 금융당국은 150%를 권고하고 있다.

RBC비율은 지난해까지는 큰 무리가 없었으나 올해 금리가 급등하면서 급속도로 떨어졌다. 특히 매도가능증권을 많이 보유하고 있던 보험사들은 금리 인상으로 채권평가익이 크게 줄며 RBC가 떨어졌다. 매도가능증권은 당장 되팔 수 있는 채권을 말하며 시가로 평가하는데 금리 하락 시에는 채권 가격 상승으로 RBC를 높이는 역할을 하지만 금리 상승 시에는 반대로 작용한다.

한화손보는 RBC비율을 끌어올리기 위해 자본성 증권을 발행했으나, 미매각 사태로 흥행 참패의 수모만 겪었다. 수요 예측에서 850억원 중 무려 840억원이 미매각이 난 것이다. 6.5%라는 고금리에도 찾는 기관이 없었다. 시장에 팔리지 않은 물량은 주관사인 한국투자증권과 NH투자증권이 절반씩 인수하게 돼 자본 확충에 문제는 없다. 그러나 당분간 자본성 증권을 통한 자본 확충이 어려워지게 됐다.

한화손보 외에도 중소 보험사들도 유상증자 등 자본 확충 행렬에 가세하고 있다. 캐롯손해보험도 올해 3000억원 규모의 유상증자를 진행하고 있다. 캐롯손보는 지난달 이사회를 열어 1750억원의 투자 유치를 확정했으며, 연내 2차 증자를 마무리할 계획이다. 캐롯손보는 지난 6월 말 기준 RBC비율 149.1%로, 당국 권고치를 하회했다. 또한 하나손해보험도 지난 7월 1500억원 규모의 유상증자를 실시했다. 유상증자 물량은 하나금융지주가 받았다. 하나손보의 RBC비율은 190%로 지난해 말(203.5%) 대비 13.5%포인트 가량 악화됐다.

금융투자업계 관계자는 “현재 채권 시장에 보험사 물량은 발에 채일 정도로 많은 데다, 중소 보험사들의 신용 등급이 낮아 흥행을 하지 못하는 것”이라며 “대주주가 있는 보험사들은 그나마 낫지만, 변변치 않은 곳은 사옥 매각 등 RBC비율 제고를 위해 사활을 걸어야 할 판”이라고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]금융위원회, 벤처기업 현장 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600475t.jpg)

![[포토]'국민으례하는 더불어민주당'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600459t.jpg)

![[포토]이호진 태광 전 회장 다시 구속 기로](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600402t.jpg)

![[포토]이창수 신임 서울중앙지검장, 김건희 여사 수사에 "지장 없게 필요한 모든 조치"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600291t.jpg)

![[포토]윤두상 '공략 지점 확인한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500391t.jpg)

![[포토] 심짱과 최승빈, 허인회와 이대호 '상품도 받았어요'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500176t.jpg)

![[포토]외국인 유학생들의 한글 받아쓰기 대회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500363t.jpg)

![[포토]'봄비 맞으며'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500326t.jpg)

![[포토]국토교통 혁신 이끌 첨단기술 모였다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500285t.jpg)

![[포토]윤이나 '버디위해 집중한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500432t.jpg)