뉴스 검색결과 10,000건 이상

- ‘징역 5년 구형’ 이재용 “지분 늘리려 다른 주주 피해, 상상한 적 없어”

- [이데일리 박정수 기자] 이재용 삼성전자(005930) 회장이 삼성물산(028260)과 제일모직 합병과 관련해 “합병 과정에서 제 개인의 이익을 염두에 둔 적이 없다”고 밝혔다. 특히 “제 지분을 늘리기 위해 다른 주주분들께 피해를 입힌다는 생각은 맹세코 상상조차 한 적이 없다”고 강조했다. 이재용 삼성전자 회장이 17일 오전 서울 서초구 서울중앙지방법원에서 열린 ‘회계부정·부당합병’ 관련 1심 결심 공판에 출석하고 있다.(사진=연합뉴스)이재용 회장은 17일 서울중앙지법 형사합의25-2부(재판장 박정제) 심리로 열린 부당합병·회계부정 의혹 관련 1심 결심공판에 참석했다. 이 회장은 2015년 안정적인 경영권 승계를 위해 삼성물산과 제일모직 합병을 불법적으로 추진하고 삼성바이오로직스(207940)의 회계 변경 등을 불법적으로 진행한 혐의를 받는다. 당시 제일모직과 삼성물산의 합병이 각각 1대 0.35 비율로 이뤄졌는데 해당 비율이 불공정했다는 게 검찰의 주장이다. 검찰은 이날 이 회장에게 징역 5년에 벌금 5억원을 구형했다.이 회장은 최후진술 기회를 얻어 “오늘까지 106차례 공판이 진행되는 동안 여러 일과 목소리를 보다 세밀하게 보고 들을 수 있었다”며 “어쩌다 일이 이렇게 엉켜버렸을까라는 자책이 들기도 하고 때로는 답답함을 느끼기도 했다”고 말했다. 이어 “저와 삼성에 대한 국민의 기대수준은 훨씬 높고 엄격한데 미처 거기까지 이르지 못했다는 것을 절감하기도 했다”고 전했다. 이 회장은 “지금 세계는 글로벌 공급망이 광범위하게 재편되고 있다”며 “그래서 사업의 선택과 신기술 투자, 인수합병(M&A), 지배구조 투명화 등을 통해 예측하기 어려운 미래를 선제적으로 대응할 필요가 있다고 생각한다”고 말했다. 그는 “두 회사 합병도 그런 흐름 속에서 추진됐던 것”이라며 “그런데 제가 외국 경영자, 저희 주요 주주 그리고 투자기관 관계자들과 나눈 대화 내용이 재판 과정에서 전혀 다른 의미로 오해되는 것을 보면서 안타까웠고 허무하기까지 했다”고 전했다. 이 회장은 “저는 이 사건 합병과 관련해서 제 개인의 이익을 염두에 둔 적이 없다”며 “더욱이 제 지분을 늘리기 위해 다른 주주분들께 피해를 입힌다는 생각은 맹세코 상상조차 한 적이 없다”고 거듭 강조했다. 특히 “저와 다른 피고인들은 이 사건 합병이 두 회사 모두에게 도움이 될 것이라 생각했다”며 “지배구조 투명화 단순화하란 사회 전반 요구에도 부응하는 것이라고 생각했다”고 덧붙였다. 한편으론 “삼성이 세계 일류기업으로 성장할 수 있었던 것은 삼성에 몸담은 수많은 임직원의 헌신과 희생 덕분이라는 사실을 잘 알고 있다”며 “애정 어린 시선으로, 때로는 비판의 눈초리로 삼성을 바라보는 주주들과 국민 여러분의 관심과 지지 덕분이라는 것도 잘 알고 있다”고 했다. 이 회장은 “저에게는 기업가로서 지속적으로 회사의 이익을 창출하고, 미래를 책임질 젊은 인재들에게 더 많은 일자리를 제공해야 할 기본적 책무가 있다”며 “이병철 회장님이 창업하시고 이건희 회장님이 글로벌 기업으로 키우신 삼성을 글로벌 초일류 기업으로 도약시켜야 하는 책임과 의무가 있다는 것을 늘 가슴에 새기고 있다”고 강조했다. 이어 “두 분 회장님들이 경영하실 때와 지금 경영환경이 많이 다르다는 것도 잘 알고 있다”며 “정말 기라성 같은 글로벌 초일류 기업과 경쟁, 협업하면서 친환경과 사회적 책임을 다하고 지배구조를 더욱 선진화시키는 경영, 소액주주에 대한 존중, 성숙한 노사관계 정착시켜야 하는 새로운 사명도 주어져 있다”고 설명했다. 이 회장은 “이러한 책무 다하기 위해 제가 가진 모든 것을 쏟아 붓겠다”며 “삼성이 진정한 초일류 기업, 국민의 사랑을 받는 기업으로 거듭나도록 하겠다. 부디 저의 모든 역량을 온전히 앞으로 나아가는 데만 집중할 수 있도록 기회를 주시길 부탁드린다”고 호소했다.끝으로 이 회장은 “오랜 기간 재판받으면서 제 옆에 계신 피고인분들께 늘 미안하고 송구스럽다”며 “만약 이 사건에 대해 법의 엄격한 잣대로 책임을 물어야 할 잘못이 있다면 그것은 제가 감당해야 할 몫”이라고 강조했다. 또 “평생 회사를 위해 헌신해온 다른 피고인들은 선처해주시길 바란다”고 덧붙였다.

- "성별 특성 딛고 과학기술 혁신 기여"···여성과학기술인들의 다짐

- [이데일리 강민구 기자] 미중 기술패권 경쟁, 인구소멸 추세에 따른 연구인력 감소 등 대내외적인 환경 변화에 따라 우리나라 과학계에도 국가전략기술 확보와 인재 확보가 중요해지고 있다. 백인 중심, 남성 중심 과학기술 문화나 구조가 개선되고 있지만 여전히 부족하다는 전문가들 시각이 있는 가운데 여성 과학기술인들이 과학계 여성 진출 확대, 국가 과학기술 도약, 사회 전반의 포용적 문화 확산에 역할을 하겠다고 다짐했다.17일 한국과학기술회관 국제회의장에서 열린 ‘한국여성과학기술인단체총연합회(여성과총) 창립 20주년 기념식 및 2023 연차대회’에 참여한 여성 과학기술인들은 이 같은 비전을 발표하고 뜻을 모았다.‘한국여성과학기술인단체총연합회 창립 20주년 기념식 및 2023 연차대회’ 참석자들의 단체사진.(사진=이데일리 강민구 기자)◇다양성 확보해야 과학기술 혁신도 가능한편, 여성과총은 국내외 80개 여성과학기술단체, 8만여명의 회원이 소속된 국내 최대 여성과학기술단체 연합회이다. 그동안 과학기술 분야 여성리더를 양성하고, 여성과학기술단체 지원과 과학기술문화 확산을 위한 사업들을 해왔다.이날 행사에서는 20주년을 기념하면서 여성과학기술인이 주도하는 △과학기술 혁신 △사회적 포용 △함께 성장하는 미래를 2030년을 위한 비전으로 제시했다.또 이날 신진 여성 인재를 발굴해 포상하기 위해 마련한 ‘제14회 미래인재상’ 수상자 12명도 선정했다. 여성과총은 학술부문 수상자 10명, 산업 수상자 2명을 선정하고 여성과총 연차대회에서 수상자들에게 상장과 상금 100만원을 수여했다.오명숙 여성과총 회장은 “여성과총은 지난 2003년 여성리더들이 주도한 분야별 네트워크를 중심으로 여성과학기술인 권익 향상, 양성평등, 과학기술 발전 을 위한 기여를 해왔다”며 “이번에 발표한 비전 속 3대 가치를 이뤄내기 위해 여성 과학기술인들이 힘을 모으겠다”고 했다.이날 기조강연자로 나선 국내외 전문가들도 양성 평등 추구를 통한 다양성 확보와 과학기술 혁신 필요성을 강조했다.마리아 카스티요 페르난데즈 주한 EU 대사는 유럽연합(EU) 사례를 소개하며 “EU에서도 양성평등을 핵심가치로 넣고, 법률 제정 등 노력을 해왔지만 임금 수준, 이공계 인력 숫자 등 각종 지표에서 남녀 격차가 크고 평등까지 가야 할 길이 멀다”며 “양성평등 관련 연구를 지원하는 EU의 호라이즌 유럽 프로그램에 한국도 적극 참여해 양성 평등과 과학기술 혁신을 이루길 희망한다”고 했다.대통령직 인수위원회 인수위원을 지낸 남기태 서울대 교수도 이에 공감하며 과학기술 혁신을 위한 여성과학기술인 활성화 생태계 구축이 필요하다고 설명했다. 남기태 교수는 “연구개발 투자 성과는 기술이 아니라 인재인데 결국 연구적 다양성과 정책의 연속성을 확보해야 한다”며 “여성과학기술인의 복귀 유도, 이공계 진출 여학생 확산 등 제도적인 정책도 뒷받침해야 한다”고 설명했다.남 교수는 무엇보다 기후변화 대응, 인공지능 기술 개발 등에서 우리나라가 기술주권을 확립하기 위해서라도 여성 과학기술인들을 위한 지원과 이들의 노력이 필요하다고 봤다.남 교수는 “국제학술지 네이처에 따르면 양성 평등은 혁신성과 창출에도 중요한 역할을 하는 것으로 조사됐다”며 “여성 과학기술인들이 이번에 비전을 발표한 것처럼 과학기술 혁신, 사회적 포용, 함께 성장하는 미래를 실제 달성하기 위해 노력했으면 한다”고 강조했다.

- 루닛 AI, 보험승인된 日서 폭발적 성장...매출 절반 수출로 견인

- [이데일리 김승권 기자] 루닛 인공지능(AI) 암 진단 솔루션이 후지필름과 협력으로 일본 시장에서 빠르게 확대하고 있다. 일본에서 보험급여 인정을 받은 후 도입 병원이 늘고 있어서다. 루닛 측은 연내 ‘루닛 인사이트 CXR’ 도입 병원이 3000곳을 넘어설 것으로 기대하고 있다. 병원별 평균 도입 가격으로 루닛 매출을 추정해 보면 루닛은 지난 상반기 해외 수출로만 약 91억원의 매출을 올린 것으로 파악된다. 이 추세라면 루닛 올해 매출 목표치인 180억원을 수출로만 넘어설 것으로 예상된다. 이 중 일본 매출은 50%에 근접한다. 금융감독원 공시 자료를 보면 수출 중 특수관계인인 후지필름의 매출 비중(작년 기준)이 45%를 넘는다. 일본 파트너인 후지필름의 루닛 인사이트는 협력사의 엑스레이 장비나 영상의료저장전송시스템(PACS)에 탑재하는 방식으로 판매된다. 엑스레이 장비 탑재는 장비당 과금, PACS 탑재는 분석당 과금 방식이 있는데 후지필름 매출은 분석당 과금방식으로 추정된다. 확장성이 크다는 의미다. 4분기는 이전보다 실적이 더 높아질 것으로 기대된다. 계절적인 이슈로 건강검진 등의 추가 이벤트 발생 및 의료기관은 보통 연말에 필요한 장비를 구비하는 특징이 있어서다.보험급여 인정 이후 일본에서의 상승세로 루닛의 국내 급여 적용 시점에도 관심이 쏠리고 있다. 국내에는 아직 인공지능 의료기기에 대한 보험급여 선정 기준이 없다. 루닛이 급여 승인을 받으려면 식품의약품안전처(혁신기술 의료기기 인증), 한국보건의료연구원(혁신 의료기기 신규 승인), 건강보험심사평가원 (혁신 의료기기 신청)에서 모두 인증을 받아야 한다. 루닛은 현재 식약처에서 기기 인증을 받았지만 보건의료의료연구원(보건연구원)과 건강보험심사평가원(심평원)에서 혁신 기기 인정을 받는 과정 중에 있다. 일본에서 후지필름을 필두로 루닛 AI 시스템에 활용이 활발하게 이뤄지고 있지만 국내에선 시작도 못 한 것이다. 업계에서는 내년 상반기 급여가 적용될 것으로 보고 있다.루닛 실적 추이 (그래픽=이데일리 문승용 기자)◇ 인공지능 의료기기에 빗장 연 일본...루닛 확장 속도는일본에서 보험급여가 확정된 후 루닛을 활용한 병원은 빠르게 늘었다. 작년 상반기 일본에 진출한지 6개월 만에 루닛 AI를 도입한 현지 의료기관이 100곳을 넘어서더니 작년 11월 말 482곳으로 늘었다. 이런 흐름은 지속 이어지며 지난 1분기까지 루닛 CXR을 도입한 글로벌 병원은 2000곳(국내320개·해외1680개)을 넘어섰다. 루닛의 일본 시장 확장은 파트너사인 후지필름의 영향이 컸다. 후지필름은 의료기기 분야에서 글로벌 톱5 안에 드는 회사다. 일본에서는 톱이다. 후지필름은 의료용 영상관리시스템에서 세계 17.5%의 점유율을 차지하고 있다. 향후 후지필름과 협업으로 일본 이외의 지역까지 확장할 가능성도 있는 것이다.후지필름이 소개한 루닛과 적용된 인공지능 암 검사 판독 시스템 모습 (자료=후지필름)후지필름 관계자는 “기존에는 MRI나 CT 등 의료기기는 보유하고 있지 않았는데 히타치의 영상진단기기 사업을 인수, MRI와 CT 시장에도 뛰어들며 영향력을 높이고 있다”고 말했다. 일본 의료기기 시장의 성장성 또한 확실하다. 일본 내각부, BIS 리서치에 따르면 일본 인공지능 의료기기 시장은 2019년 0.7억 달러에서 2030년 13.8억 달러로 연평균 성장률이 31.9%에 달할 것으로 예상된다. 다른 한국 AI 의료 소프트웨어(SW) 업체 뷰노도 소니의 자회사인 의료기기 유통업체 ‘M3’와 파트너십을 맺고 일본 내 판권 계약을 체결했다. 향후 루닛-후지필름, 뷰노-소니 구도로 일본 내에서 경쟁할 것으로 예상된다. ◇ 일본은 혁신 의료기기 적극 장려하는데...시작도 못한 한국일본은 정부가 나서서 의료기관이 적극적으로 AI 진단 솔루션을 사용할 수 있도록 정책적으로 뒷받침해주고 있다. 2022년 일본 각료회의가 결정한 ‘의료기기 기본계획’이 그 일환이다. 이 정책 가이드라인을 보면 ‘혁신적인 의료기기가 세계 최초로 일본에 출시되는 환경 구축’을 기본방침의 하나로 제시했다. 일본은 자기공명영상(MRI)·컴퓨터단층촬영(CT)에 사용되는 AI 진단 지원 SW도 건강보험을 적용받을 수 있도록 했다. 루닛이 일본에 처음 보험급여가 허가된 이유가 여기에 있다. 2022년도 일본 진료 수가 개정안을 보면 ‘영상진단관리 가산3’ 항목에 ‘인공지능관련 기술이 활용된 화상진단보조 소프트웨어’에 대해 적절한 안전관리를 하고 있는 경우 추가적인 AI 가산 수가 400엔을 인정하도록 요건이 추가됐다. 일본 AI헬스케어 시장 추이 (자료=BLS 리서치, 일본 내각부)병원의 수익성 향상을 통해 루닛인사이트 CXR 침투율이 동반 상승할 것으로 전망된다. 증권가에서는 기존 예상 침투율에 35% 이상 상향하여 최종 고점(peak) 침투율을 약 72.4%(디에스투자증권)로 추정한다. 루닛 관계자는 “특정 증권사 수치가 맞는지 확인해 줄 수 있지만 인공지능 도입 병원이 늘어나고 있어 3000곳 이상 증가하는 것을 목표로 하고 있다”고 설명했다. 반면 한국은 인공지능 의료기기 시스템 구조가 아직 확정되지 않은 상황이다. 국내에는 아직 인공지능 의료기기에 대한 보험급여 선정 기준이 없다. 이 때문에 루닛이 급여 승인을 받으려면 식품의약품안전처(혁신 기술 의료기기 인증), 한국보건의료연구원(혁신 의료기기 신규 승인), 건강보험심사평가원 (혁신 의료기기 신청)에서 인증을 받아야 한다. 루닛은 현재 식약처에서 기기 인증을 받았지만 보건의료의료연구원(보건연구원)과 건강보험심사평가원(심평원)에서 혁신 기기 인정 과정 중에 있다. 내년 상반기 쯤에는 보험 급여가 적용될 가능성이 있을 것으로 업계는 보고 있다.식약처 관계자는 “루닛 인공지능 진단 기기는 식약처에서 일단 승인되어 있긴 하다”며 “혁신의료기기로 신규 승인되는 것과 관련해서는 다른 부처에서 주관하는 것으로 안다”고 설명했다.

- [34th SRE][Cover]변화에 적극적인 SK의 앞날은?

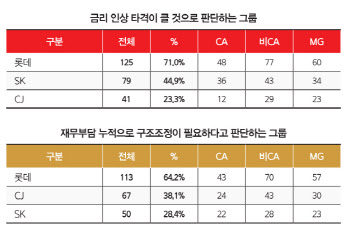

- [이데일리 마켓in 박미경 기자] 국내 주요 그룹사 중 SK그룹을 향한 우려의 목소리가 커지고 있다. SK그룹이 공격적인 인수합병(M&A)과 투자에 나서면서 산업구조 변화에 적극 대응하고 있다는 점은 긍정적인 평가를 받고 있지만, 이에 필연적으로 따르는 자금조달로 부채부담도 과중해지고 있기 때문이다. 재무건전성 훼손과 구조적인 신용도 조정 가능성에 대비해야 한다는 지적이 나온다.◇ SK그룹 평가 희비…혁신성 vs 금리 인상 타격·재무부담 누적34회 신용평가 전문가 설문(SRE: Survey of Rating by edaily)에서 산업 패러다임 변화를 가장 적극적으로 추진하는 그룹을 꼽는 질문에서는 SK그룹이 압도적인 1위를 기록했다. 총응답자 176명 가운데 122명(복수응답·69.3%)이 선택했다. 응답자 직군별로 보면 비 크레딧 애널리스트(CA)가 70명, CA가 52명을 기록했다. SK그룹은 혁신성을 묻는 질문에서 지난 32회 SRE부터 3년 연속 1위 자리에 올랐다. 지난 33회 SRE에서도 M&A와 분할, 기업공개(IPO), 환경·사회·지배구조(ESG) 영역까지 광폭 행보를 보이고 있다는 평가를 받으며 총응답자 203명 중 133명(65.5%)의 표를 받은 바 있다.역설적으로 SK그룹은 금리 인상 타격과 재무부담 누적으로 구조조정이 필요한 그룹을 묻는 질문에서도 많은 표를 받았다. 금리 인상 타격이 가장 클 것으로 판단하는 그룹을 묻는 질문에서는 SK그룹이 2위(79표·44.9%)로, 재무부담 누적으로 구조조정이 필요할 것으로 판단하는 그룹을 묻는 질문에서는 3위(50표·28.4%)로 꼽혔다.SRE자문위원은 “작년, 재작년만 해도 SK그룹의 M&A에 대해서 사람들이 좋은 도전이라고 평가했다”면서 “그러나 성과가 바로 안 나오고 금리가 너무 높아지면서 SK그룹을 불안하게 바라보고 있다”고 말했다.또 다른 SRE자문위원은 “신평사들의 리포트 발간 기조를 보면 작년, 재작년까지는 롯데그룹의 등급 하향을 암시하는 리포트가 많이 나왔고, 그다음에는 SK그룹을 찍었구나라는 느낌을 주는 리포트가 많다”고 답했다.◇ SK그룹 총차입금만 119조…“신용위험 증가”올해 상반기 기준 SK그룹의 총차입금 규모는 119조원 수준으로 집계됐다. 코로나19 확산 직전인 지난 2019년 말(61조원)과 비교했을 때 95% 넘게 증가했다. 그룹 계열사별로는 반도체와 정유화학 부문에서 가장 증가가 컸다. 같은 기간 반도체(SK하이닉스) 부문은 26조740억원, 정유화학(배터리 포함) 부문은 31조3120억원으로 집계됐다.이는 SK그룹의 사업 대전환에 따른 자본적 지출(CAPEX) 확대와도 연관된다. 지난 2018~2021년 연간 20조원대를 유지해 오던 SK그룹의 CAPEX 규모는 지난해 말부터 반도체와 배터리 부문의 투자 급증으로 35조원으로 확대됐다. 신평사들은 과중해진 재무부담을 적기에 관리하지 못하면 SK그룹 신용도 조정이 불가피할 수 있다고 지적했다.신호용 NICE신평 책임연구원은 “SK그룹은 배터리·소재·신재생에너지 분야에 대한 투자를 지속할 예정으로, 당분간 차입금 증가세가 이어질 것으로 예상된다”며 “늘어난 채무부담, 주요 사업부문의 실적둔화, 대규모 투자계획 등을 고려할 때, 그룹의 신용위험이 증가하고 있는 추세”라고 했다. 이어 “반도체 부문의 실적 부진이 장기화되거나, 대규모 투자 지속에도 불구하고 배터리 부문의 사업안정화 지연 등으로 그룹의 채무상환능력 저하가 심화될 경우 SK그룹 전반의 신용도 저하가 불가피할 것”이라고 덧붙였다.SRE자문위원은 “SK그룹이 잘 버텨왔던 이유는 꿈과 희망이 지배하는 시장, 반도체·친환경·수소·이차전지·소재 등 미래와 관련되는 것이기에 사람들의 투자금이 들어왔기 때문”이라며 “방향은 맞지만 이제는 관리가 필요한 시점이 됐다”고 답했다.[이 기사는 이데일리가 제작한 34회 SRE(Survey of credit Rating by Edaily) 책자에 게재된 내용입니다.]

- [34th SRE][Cover]적극적 투자, 위기일까 기회일까

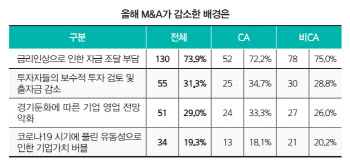

- [이코노미스트 마켓in 이건엄 기자] 금리인상과 인플레이션 등 불확실성 확대로 국내 주요 그룹의 투자와 인수합병(M&A)에 대한 우려가 커지고 있다. 이자를 비롯한 투자 비용은 기하급수적으로 늘어나는 반면 업황 악화 여파로 시너지에 대한 기대감은 오히려 낮아져 부담을 가중시키고 있다는 분석이다. 경기 회복이 단기간 내에 이뤄지지 않을 것이란 부정적 전망이 팽배한 만큼 M&A를 비롯한 기업들의 투자 심리가 크게 위축될 전망이다.34회 신용평가 전문가 설문(SRE:Survey of credit Ratings by Edaily)에서 전체 응답자 176명 중 56명(31.8%)이 롯데케미칼의 일진머티리얼즈(현 롯데에너지머티리얼즈)지분 인수를 가장 우려가 큰 M&A 및 투자로 꼽았다. 세부적으로 크레딧 애널리스트(CA)가 31명, 채권매니저를 포함한 비CA가 25명이다.M&A에 필요한 자금 조달 과정에서 롯데케미칼의 차입금 부담이 확대됐고, 롯데그룹 전반의 유동성에 악영향을 미쳤다는 분석이다. 실제 롯데케미칼은 롯데에너지머티리얼즈 인수 대금 2조7000억원 중 절반 이상인 1조7000억원을 금융권 차입으로 조달했다. 롯데케미칼의 올해 상반기 말 연결기준 총차입금은 8조7252억원이다.SRE자문위원은 “롯데의 경우 코로나 기간 수익성이 크게 저하된 상황”이라며 “롯데그룹의 일진머티리얼즈 인수는 수익성을 기대하기 힘든 상태”라고 설명했다.총 41조6000억원이 투입되는 SK그룹의 반도체와 바이오, 그린에너지, 배터리 투자에 대한 우려의 목소리도 높았다. 전체 응답자 중 무려 45명(25.6%)이 우려를 표해 롯데케미칼의 롯데에너지머티리얼즈 인수에 이어 2위를 기록했다. SK그룹의 경우 CA(19명)보다 비CA(26명)가 좀 더 많은 우려를 표했다.SK그룹 역시 과도한 차입금 부담이 발목을 잡았다. 반도체를 비롯한 주력 사업의 현금창출력이 업황 악화로 크게 저하된 상황에서 자금 조달을 위해 무리하게 레버리지(Leverage) 일으켜 불확실성을 키운 것이다. 실제 올해 상반기 기준 SK그룹의 총 차입금 규모는 119조원을 기록했다. 지난 2018년 차입금 규모가 44조원에 불과했던 점을 감안하면 5년 새 3배 가까이 증가한 셈이다. 같은 기간 현금성자산을 제외한 순차입금도 30조원에서 83조원으로 2.7배 늘었다.SRE자문위원은 “SK가 M&A를 진행하면서 프라이빗에쿼티(PE), 재무적투자자(FI)와 적극적으로 협업해 왔던 만큼 숨겨진 레버리지에 대한 부담이 있을 것”이라며 “이 부분은 공개가 안되다보니 불확실성이 존재할 수밖에 없다”고 말했다.다만 SK그룹에 대한 우려가 과도하다는 의견도 존재한다. 투자 대부분이 반도체와 이차전지 등 미래 핵심사업으로 꼽히는 만큼 시간을 두고 지켜볼 필요가 있다는 설명이다. SRE자문위원은 “SK그룹에 대한 염려는 많지만 크게 우려된다고 보고 있지는 않다”며 “반도체 경기 회복과 내년 하반기 SK온의 기업공개(IPO) 구체화 등 리스크를 커버할 요인들이 남아있다”고 말했다.이어 “SK 익스포저(위험노출액)의 절대적인 양이 많지만 가지고 있는 자산의 질과 담보 선순위 비중이 높다”며 “내부적으로 걱정하는 시나리오가 실현되더라도 손실은 제한적일 것으로 판단한다”고 말했다.지난해 화제를 모았던 KG그룹의 쌍용자동차(현 KG모빌리티) 인수에 대해서도 우려의 시선이 여전했다. 중형 스포츠유틸리티차량(SUV) 토레스 출시 이후 실적이 안정세를 보이고 있지만 전동화 전환에 대한 불확실성이 일부 반영된 것으로 해석된다. KG그룹의 쌍용차 지분 인수(3655억원)에 대해 응답자 29명(16.5%)이 우려가 가장 큰 M&A 및 투자로 꼽았다.이밖에 우려되는 M&A 및 투자는 △한화그룹, 대우조선해양 지분 인수 24명(13.6%) △롯데그룹, 베트남 에코스마트시티 투자 11명(6.3%) △SK에코플랜트, 테스 지분 인수 8명(4.5%) △두산그룹, 테스나 지분 인수 2명(1.1%) △삼성전자, 미국 제2파운드리 공장 투자 1명(0.6%) 순으로 나타났다.◇ 업황은 불확실, 투자 비용은 증가채권시장 전문가들은 기업들의 M&A 및 투자에 대한 우려가 확대된 가장 큰 요인으로 금리 인상을 꼽았다. 실제 ‘33회 SRE 설문 당시와는 다르게 기대와 우려가 바뀐 이유가 무엇인지’라는 질문에 응답자 중 과반 이상인 93명(52.8%)이 금리 인상으로 인한 인수 자금 부담을 선택했다. 담당 업무별로는 비CA가 60명으로 CA(33명)보다 압도적으로 많았다.이밖에 △업황 변동으로 인한 사업 역량 악화 54명(30.7%) △인플레이션으로 인한 기업 영업 악화 21명(11.9%) △기타 8명(4.5%) 순으로 나타났다.SRE자문위원은 “기대와 우려가 바뀐 대표 사례로 SK가 있다”며 “업황변동과 금리인상 영향이 반영된 결과로 보인다”고 말했다.이처럼 대외 불확실성이 확대됨에 따라 주요 기업의 M&A도 감소세를 보이고 있다. 이에 대해 채권시장 전문가들은 금리 인상의 영향이 가장 크다고 봤다. 실제 전체 설문(복수응답) 응답자 중 73.9%에 해당되는 130명이 금리인상으로 인한 자금 조달 부담을 M&A 감소 이유로 꼽았다. 이어 △투자자들의 보수적 투자 검토 및 출자금 감소 55명(31.3%) △경기둔화에 따른 기업 영업 전망 악화 51명(29.0%) △코로나19 시기 풀린 유동성으로 인한 기업가치 버블 34명(19.3%) 순으로 나타났다.SRE 자문위원은 “M&A가 감소세를 보이는 이유는 PE든 VC든 투자 비용 확대 영향이 크다”며 “내부수익률(IRR)이 확실하지 않으면 투자에 소극적일 수밖에 없다”고 설명했다.◇ 부정적 기류에도 ‘수출 역군’ 조선·자동차 기대감 여전M&A 시장의 부정적 기류가 강한 상황이지만 기업들의 투자에 대한 기대감이 완전히 사라진 것은 아니다. 채권시장 전문가들은 한국 수출 대들보 역할을 하고 있는 자동차와 조선, 반도체 분야에서 이뤄진 M&A에 대해 강한 기대감을 드러냈다.실제 34회 SRE에서 가장 기대되는 M&A·투자로 꼽힌 건은 2조원이 투입된 한화그룹의 대우조선해양 지분 인수다. 전체 응답자 176명 가운데 40명(22.7%)의 표를 받았다. 담당 업무별로는 채권 매니저를 포함한 비CA가 25명으로 CA(15명)보다 많았다. 해당 투자가 33회 SRE에서 가장 우려되는 M&A에 선정된 점을 고려하면 고무적이라는 평가다.SRE자문위원은 “한화가 방산 분야에 강점이 있는 만큼 대우조선해양 인수를 통해 시너지에 대한 기대감이 반영된 것 같다”며 “이지스구축함과 잠수함에 무인 기술을 결합하는 등 협업이 예상된다”고 설명했다.한화그룹의 대우조선해양 지분 인수 다음으로 기대되는 M&A·투자건은 6조3000억원이 투입된 현대차그룹의 미국 전기차 전용 공장 투자다. 전체 응답자 중 39명(22.2%)으로부터 지지를 받았다. 세부적으로는 CA가 20명으로 비CA(19명)보다 근소하게 높았다. 현대차그룹이 북미 전기차 시장에서 괄목할만한 성과로 경쟁력을 입증한 것이 높은 기대감으로 이어졌다는 분석이다.이밖에 △삼성그룹, 미국 제2파운드리 공장 투자 37명(21%) △SK그룹, 미국 반도체·바이오·그린에너지·배터리 등 투자 22명(12.5%) △삼성바이오로직스, 에피스 지분 인수 21명(11.9%) △롯데케미칼, 일진머티리얼즈 지분 인수 5명(2.8%) △SK에코플랜트, 테스 지분 인수 4명(2.3%) △KG그룹, 쌍용차 지분 인수 4명(2.3%) △두산그룹, 테스나 지분 인수 3명(1.7%) △롯데그룹, 베트남 에코스마트시티 투자 1명(0.6%) 순으로 나타났다.[이 기사는 이데일리가 제작한 34회 SRE(Survey of credit Rating by Edaily) 책자에 게재된 내용입니다.]

- [34th SRE][Worst]성장 꺾인 이마트, 차입금의존도 급증

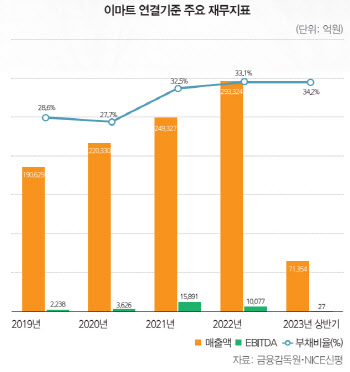

- [이데일리 마켓in 박미경 기자] 이마트(139480)의 성장세가 큰 폭으로 꺾였다. 대규모 투자에 따른 차입 부담이 커진 상황에서 이마트는 외부 차입과 자산 유동화를 통해 자금 수혈을 이어가고 있다. 크레딧 시장 전문가들은 현재 이마트의 신용등급 ‘AA(안정적)’가 적정하지 않다고 평가했다.이마트는 34회 신용평가 전문가 설문(SRE: Survey of Rating by edaily)에서 총 176명의 응답자 가운데 25명(14.2%)으로부터 신용등급이 적정하지 않은 기업(워스트레이팅)으로 평가받아 8위에 올랐다. 총 203명의 응답자 가운데 22명(10.8%)으로부터 등급이 적절하지 않다는 평가를 받았는데 이 가운데 19명이 등급을 하향해야 한다고 답했다.SRE자문위원은 “신평사에서 (신용등급 하향과 관련된) 알람을 주지 않았는데도 투자를 피하는 종목 중 하나가 이마트”라면서 “이마트 가양점과 성수점 점포를 매각했는데 장사가 잘됐으면 왜 굳이 점포를 팔겠나”고 했다.금융감독원 전자공시시스템에 따르면 이마트의 올해 3분기(1~9월)까지 총매출액은 12조4874억원으로 잠정 집계됐다. 이는 전년 동기 대비 1.8% 감소한 수치다. 사업부별로는 할인점과 트레이더스 매출이 지난해 같은 기간과 비교했을 때 2.3%, 1.1%씩 줄었다. 노브랜드, 일렉트로마트, 토이킹덤, 몰리스펫샵 등을 포함한 전문점 매출은 1.7% 늘어나 매출 감소폭이 줄었다.윤성국 NICE신평 수석연구원은 “이마트의 핵심사업인 대형마트 부문의 경우 코로나19 팬데믹 아래 이커머스 기업들의 소매시장 침투율 상승, 최근의 실물경기 하강 및 가계 소비심리 저하 등으로 부진한 업황이 지속되고 있다”면서 “유통업 내 경쟁 지속, 경기하강 국면 하에 고객 유치 (가격할인 등) 관련 비용압력 등 회사 영업수익성의 하방 위험이 중단기적으로 유지될 것”이라고 전망했다.이마트는 점포 매각과 세일 앤 리스백 방식(매각 후 재임차)으로 자금 확보에 나섰다. 지난 2021년 이베이코리아(현 지마켓) 지분 80%(3조5591억원), 스타벅스커피코리아(현 SKC컴퍼니) 지분 17.5%(4860억원), 더블유컨셉코리아 지분 100%(2616억원), SK와이번스(현 SSG) 지분 100%(1000억원) 등을 연이어 인수해 차입금이 크게 늘어났기 때문이다.이마트의 차입금의존도는 올해 상반기 기준 34.3%로 치솟았다. 연결기준 총차입금도 2020년 6조1799억원에서 2022년 10조9879억원으로 급증했다. 앞서 한기평과 NICE신평은 이마트의 신용등급 하향 변동 요인으로 차입금의존도 30% 이상을 내세운 바 있다.장미수 한기평 선임연구원은 “이마트 가양점, 성수점 매각(총 1조9000억원), 자회사 신세계라이브쇼핑 매각(약 1600억원) 등을 통해 투자자금을 일부 충당했다”면서 “단기간 내 차입부담이 빠르게 상승한 점을 감안하면, 영업현금창출력 제고를 통한 재무부담 완화 등의 투자성과 실현 여부에 대한 모니터링이 필요하다”고 밝혔다.[이 기사는 이데일리가 제작한 34회 SRE(Survey of credit Rating by Edaily) 책자에 게재된 내용입니다.]